|

Отчеты

|

https://exp.idk.ru/analytics/report/usda-pshenica-mirovye-rynki-i-torgovlya-na-09-iyunya-2023/618855/

|

Экспорт пшеницы из США снизился в 2022/23 году, несмотря на восстановление экспорта белой пшеницы

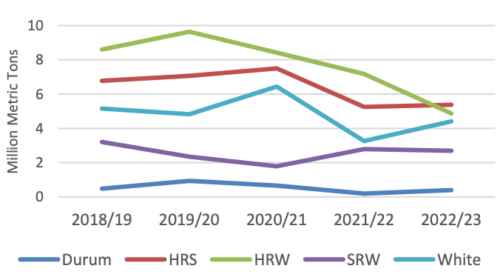

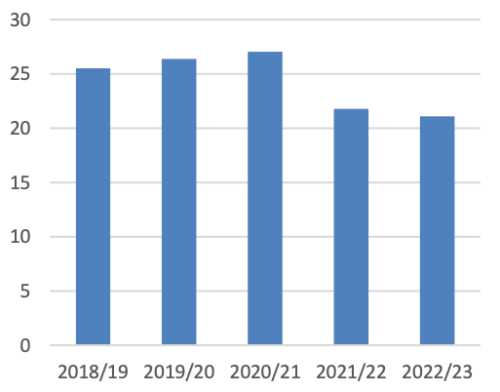

8 июня ФАС опубликовала еженедельные данные об экспортных продажах за 2022/23 июнь-май маркетингового года (МГ). У белой пшеницы были благоприятные условия для выращивания и устойчивый спрос, что привело к увеличению экспорта на 35 процентов с 2021/22 года до 4,4 миллиона тонн. Экспорт Hard Red Winter (HRW) упал на 32 процента до 4,9 миллиона тонн из-за урожая, пострадавшего от засухи. Hard Red Spring (HRS) и Soft Red Winter (SRW) оставались относительно стабильными на уровне 5,4 млн тонн и 2,7 млн тонн соответственно. Экспорт твердой пшеницы удвоился до 395 000 тонн, хотя на его долю приходится всего 2 процента от общего объема экспорта пшеницы США в 2022/23 году.

Hard Red Winter (HRW): Мексика оставалась крупнейшим получателем HRW, на долю которой приходилось 30 процентов совокупного экспорта в 2022/23 году. Однако снижение поставок и высокие цены в США привели к тому, что экспорт HRW из США сократился почти на треть по сравнению с прошлым годом. Экспорт США в Нигерию, второй по величине рынок американских HRW в новейшей истории, упал на 45 процентов до 534 000 тонн из-за серьезных проблем с валютой, сдерживающих закупки. Общий экспорт пшеницы из США в Нигерию упал на 52 процента в годовом исчислении; HRW, которая смешивается с пшеницей более низкого качества, составляет более двух третей продаж американской пшеницы на этом рынке.

Soft Red Winter (SRW): Мексика является крупнейшим рынком сбыта SRW, на долю которого приходится 34% поставок SRW. Продажи в 2022/23 году остались относительно неизменными, увеличившись всего на 2 процента. Напротив, продажи SRW в Эквадор продемонстрировали уверенный рост по сравнению с прошлым годом, увеличившись более чем в два раза и став третьим по величине направлением экспорта SRW. Экспорт SRW в Китай упал на 55 процентов, опустившись со второго по величине рынка SRW в 2021/22 году на четвертое в 2022/23 году. При неконкурентоспособных ценах в США Китай закупал большие объемы пшеницы в Австралии и Канаде.

Hard Red Spring (HRS): Филиппины оставались крупнейшим рынком для американских HRS, на которые приходилось более 20 процентов экспорта этого класса. Филиппины импортировали 1,1 млн тонн HRS в 2022/23 году, что на 22% меньше, чем в 2021/22 году, на фоне неблагоприятных экономических условий. Экспорт в Японию упал на 25 процентов. Между тем, экспорт HRS в Мексику вырос на 44 процента, обогнав Японию как второго по величине импортера HRS в 2022/23 году. Экспорт HRS во Вьетнам и Бирму восстановился после значительного падения в 2021/22 году.

Благодаря высокому спросу импорт белой пшеницы в Китай восстановился, увеличившись почти вдвое до 870 000 тонн, что сделало его вторым по величине импортером белой пшеницы из США после Филиппин. Импорт Филиппин в целом замедлился за последние 5 лет из-за высоких цен, что привело к снижению спроса. Импорт американской белой пшеницы в Индонезию восстановился после минимального импорта в 2021/22 году, когда вторжение России в Украину вызвало скачки цен.

Экспорт дурума удвоился по сравнению с 2021/22 годом и достиг 395 000 тонн. Рост был обусловлен ростом производства в США и высоким спросом на поставки из США. ЕС, особенно Италия, остается крупнейшим рынком для экспорта твердой пшеницы из США, где она используется для производства макаронных изделий. Экспорт в Алжир увеличился почти в пять раз до 165 000 тонн, поскольку их внутренний урожай твердых сортов пострадал от сильной засухи. Спрос на дурум остается высоким в Алжире, поскольку он используется для производства кускуса и макаронных изделий.

Рисунок 1. Экспортные продажи в США по классам (июнь/май)

Рисунок 2. Общий экспорт пшеницы в США

ОБЗОР НА 2023/24 ГОД

Прогнозируется значительный рост мирового производства, при этом более высокие урожаи будут выращиваться в Индии, России, ЕС и Украине. Увеличение поставок приводит к росту мировой торговли, поскольку экспорт в Россию, ЕС, Индию и Украину был скорректирован в сторону увеличения. Прогнозируется рост импорта из-за увеличения спроса со стороны Китая, поскольку некоторые регионы выращивания пострадали от проливных дождей. Мировое потребление прогнозируется выше, поскольку увеличение использования кормов и отходов в Китае, России и Индии более чем компенсирует снижение использования продуктов питания, семян и промышленного (FSI) в Сирии. Прогнозируется, что средняя сезонная цена на фермы в США снизится на 30 центов до 7,70 доллара за бушель.

ОБЗОР НА 2022/23 ГОД

Мировое производство прогнозируется немного выше в этом месяце с пересмотром производства в Бразилии в сторону повышения. Мировая торговля также прогнозируется на фоне более сильного, чем ожидалось, экспорта Украины. Прогнозируется рост импорта из-за высокого спроса со стороны ЕС, Китая, Турции, Саудовской Аравии и Алжира, который компенсирует более слабый спрос со стороны Марокко и Индонезии. Прогнозируется снижение мирового потребления из-за сокращения использования FSI в Сирии, Нигерии и Индонезии. Прогноз средней сезонной цены на сельскохозяйственную продукцию в США остается на уровне 8,85 доллара за бушель.

ЦЕНЫ НА ПШЕНИЦУ

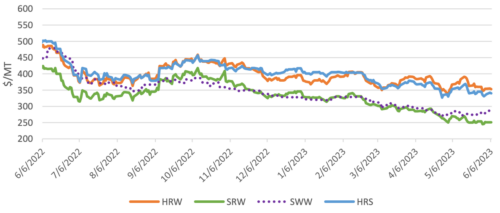

Внутренние: с мая WASDE котировки в США упали для всех классов, кроме Soft White Winter (SWW), которая выросла всего на 3 доллара за тонну до 287 долларов за тонну при продолжающемся спросе. Цены на Hard Red Winter (HRW) упали на 20 долларов за тонну до 353 долларов за тонну из-за понижательного давления со стороны мировых цен и некоторого ослабления засухи на Южных равнинах. Цены на Hard Red Spring (HRS) упали на 17 долларов за тонну по сравнению с прошлым месяцем до 340 долларов за тонну из-за вялого спроса и улучшения посевных работ нового урожая. Soft Red Winter (SRW) подешевела на 13 долларов за тонну до 251 доллара, отражая благоприятную погоду для нового урожая и понижательное давление со стороны мировых цен.

Рисунок 3. Динамика экспортных цен FOB в США

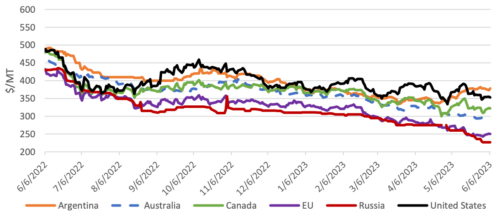

Мировые: более высокие прогнозы производства и относительно беспрепятственный экспорт из Черного моря в целом привели к падению мировых цен на пшеницу после майского WASDE. Российские котировки упали на 33 долл./т на фоне достаточных запасов и устойчивого спроса. Котировки HRW в США упали на 20 долларов за тонну из-за понижательного давления со стороны мировых цен. Котировки в ЕС упали на 14 долларов за тонну из-за достаточных запасов и благоприятных перспектив для нового урожая, особенно в Восточной Европе. Канадские котировки снизились на $10 за тонну на фоне оптимистичных прогнозов производства в 2023/24 году. Австралийские котировки упали на $4/т из-за крупных поставок. Напротив, аргентинские котировки выросли на 28 долларов за тонну из-за сокращения экспортных запасов.

Рисунок 4. Динамика международных экспортных цен FOB

Изменения на мировом рынке в 2023/24 МГ (тыс. тонн)

| Страна | Экспорт/Импорт | Предыдущая оценка | Текущая оценка | Изменение | Причина |

| Алжир | Импорт | 8 500 | 8 700 | 200 | Устойчивый спрос с пострадавшим от засухи урожаем |

| Китай | Импорт | 10 500 | 12 000 | 1 500 | Повышенный спрос на зарубежную пшеницу из-за проблем с качеством урожая внутри страны |

| Сирия | Импорт | 2 000 | 2 300 | 300 | Меньший урожай |

| ЕС | Экспорт | 38 000 | 38 500 | 500 | Большой урожай |

| Индия | Экспорт | 500 | 1 000 | 500 | Большой урожай и новости об исключениях из запрета на экспорт |

| Россия | Экспорт | 45 500 | 46 500 | 1 000 | Большой урожай |

| Украина | Экспорт | 10 000 | 10 500 | 500 | Большой урожай |

| Великобритания | Экспорт | 1 700 | 1 900 | 200 | Большой урожай |

Изменения на мировом рынке в 2022/23 МГ (тыс. тонн)

| Страна | Экспорт/Импорт | Предыдущая оценка | Текущая оценка | Изменение | Причина |

| Алжир | Импорт | 8 200 | 8 500 | 300 | Сильный темп импорта |

| Китай | Импорт | 13 500 | 14 000 | 500 | Сохраняются высокие темпы покупок, особенно из Австралии и Канады |

| ЕС | Импорт | 10 500 | 11 500 | 1 000 | Продолжение импорта из Украины |

| Индонезия | Импорт | 10 000 | 9 500 | -500 | Нижняя подача и использование FSI |

| Ирак | Импорт | 3 500 | 3 700 | 200 | Сильный темп импорта |

| Марокко | Импорт | 7 000 | 6 500 | -500 | Медленные темпы импорта |

| Нигерия | Импорт | 5 300 | 5 000 | -300 | Медленные темпы импорта |

| Саудовская Аравия | Импорт | 4 700 | 5 100 | 400 | Надежные тендерные закупки |

| Турция | Импорт | 10 500 | 11 000 | 500 | Сильный темп импорта |

| Аргентина | Экспорт | 5 000 | 4 800 | -200 | Исчерпанные экспортные запасы |

| Бразилия | Экспорт | 3 000 | 2 800 | -200 | Истощение запасов продовольственной пшеницы |

| Украина | Экспорт | 15 000 | 16 000 | 1 000 | Сильные темпы экспорта |