|

Отчеты

|

https://exp.idk.ru/analytics/report/prognoz-birzhevykh-cen-s-5-po-9-iyunya-2023/618400/

|

Рынок зерновых:

Эрдоган победил на выборах, а Кремль ему помог. Как мог, так и помог. Приход к власти конкурента Реджепа мог бы привести к тому, что Турция перестала бы занимать на данный момент равноудаленную от всех взвешенную политику.

Пока будем кушать турецкие помидоры. Здравствуйте!

Данный выпуск подготовлен при непосредственном участии аналитиков торговых площадок eOil.ru и IDK.ru. Здесь дается оценка ситуации на мировом и российском рынке.

Российские аграрии перестали поставлять зерно экспортерам рассчитывая на рост закупочных цен. Снижение экспортной пошлины на 1000 рублей за тонну, действительно могло бы дать толчок пересмотру ценовой политики со стороны покупателей, но «беда» в том, что зерна много. И экспортеры понимают, что сейчас это их рынок. Они могут также как и аграрии перейти в режим ожидания. Финансовая ситуация будет вынуждать фермеров идти на уступки. Да, многие продадут по себестоимости, но это рынок. Новый урожай уже на подходе. Начался июнь.

Скорее всего цены на внутреннем рынке будут оставаться низкими. В этом году взять хорошую прибыль крестьянам не удастся. Слишком велики переходящие запасы. Слишком хороши прогнозы по другим странам.

С победой Эрдогана можно рассуждать о продлении в будущем (пересмотре в настоящем) зерновой сделки. Инфляция в Турции снижается, но остается крайне высокой (50% в год) при этом и курс лиры падает. В такой ситуации президент Турции не может позволить расти ценам на хлеб.

Найти наши статистические данные, обзоры и прогнозы можно здесь.

Рынок энергоносителей:

В сети появилась информация о том, что Токаев, от всего народа Казахстана, предложил Германии заменить российскую нефть. И вы знаете, у него может это получиться. Если немцы поверят в то, что им с Россией не по пути, а верить они умеют, причет с фанатизмом, то тогда нашим экспортерам вернуться на немецкий рынок через пару лет, или пять, будет крайне сложно.

Американцы, наконец, договорились о потолке госдолга, что сняло напряжение на рынках. Нефть должна была бы получить положительный импульс от того, что произошло, но похоже расти она начнет только после сокращения добычи со стороны ОПЕК. На вечер воскресенья есть слухи о том, что добыча картелем будет сокращена на 1 млн. баррелей в сутки.

Доллар/рубль:

Поклонники рубля остались разочарованными. Пока мы были под 80.00, можно было рассуждать о вариантах, например о падении к 73.00, теперь нам не остается ничего, кроме как гадать о сроках, когда мы придем к 90.00. Это ужасно, но это так. Рубль рискует потерять 12% покупательной способности до конца июня.

С принятием закона о потолке госдолга в США, мы теперь до 25 года не будем ничего слышать о пересмотре уровня заимствований, что должно раскрепостить рыночную общественность. В среднесрочной перспективе это снимет тревогу за доллар и рынки вернуться к более размеренной работе.

9-го июня заседание ЦБ РФ по ставкам. Даже если ставку поднимут на 0.5%, это не поможет рублю. Он, скорее всего, продолжит терять позиции к доллару США.

Wheat No. 2 Soft Red. CME Group

Смотрим на объемы открытого интереса управляющих по пшенице. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

На данный момент открытых коротких позиций управляющих активами больше, чем длинных. Продавцы контролируют рынок. За прошедшую неделю разница между длинными и короткими позициями управляющих увеличилась на 6 тыс. контрактов. Покупатели покидали рынок, продавцы заходили в него в несущественных объемах. Спред между короткими и длинными позициями расширился. Продавцы удерживают преимущество.

Сценарий роста: рассматриваем июльский фьючерс, дата экспирации 15 июля. И снова мы вынуждены из-за отсутствия какой-либо ясности уже третью неделю подряд оставаться вне рынка. Не покупаем.

Сценарий падения: продавать по текущим ценам отказываемся. Рынок внизу.

Рекомендации для рынка пшеницы:

Покупка: нет.

Продажа: нет.

Поддержка – 573.2. Сопротивление – 624.2.

Смотрим на объемы открытого интереса управляющих по кукурузе. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

Открытых коротких позиций управляющих активами больше, чем длинных. За прошлую неделю разница между короткими и длинными позициями управляющих сократилась на 50.8 тыс. контрактов. Продавцы бежали с рынка в очень большом количестве. Есть ощущение, что торговля носит искусственный характер. Кто-то пострадал.

Сценарий роста: рассматриваем июльский фьючерс, дата экспирации 15 июля. Весь рост построен на срыве стоп-ордеров продавцов. Кукуруза при столь позитивных прогнозах не может идти вверх. Не покупаем.

Сценарий падения: продолжаем считать, что текущий рост кукурузы – это блеф. С текущих уровней можно продавать.

Рекомендации для рынка кукурузы:

Покупка: нет.

Продажа: сейчас. Стоп: 627.0. Цель: 500.0. Считайте риски!!!

Поддержка – 577.4. Сопротивление – 611.4.

Soybeans No. 1. CME Group

Сценарий роста: рассматриваем июльский фьючерс, дата экспирации 15 июля. Нашли уровень 1270 и отскочили от него вверх. Пока будем воздерживаться от покупок, так как прогнозы по сое очень уж хороши.

Сценарий падения: надо держать позиции. Вероятен спуск к 1230, после чего последует полноценная коррекция вверх.

Рекомендации для рынка сои:

Покупка: нет.

Продажа: нет. Кто в позиции от 1520.0, 1510.0 и 1445.0, держите стоп на 1430.0. Цель: 1000.0.

Поддержка – 1299.4. Сопротивление – 1383.2.

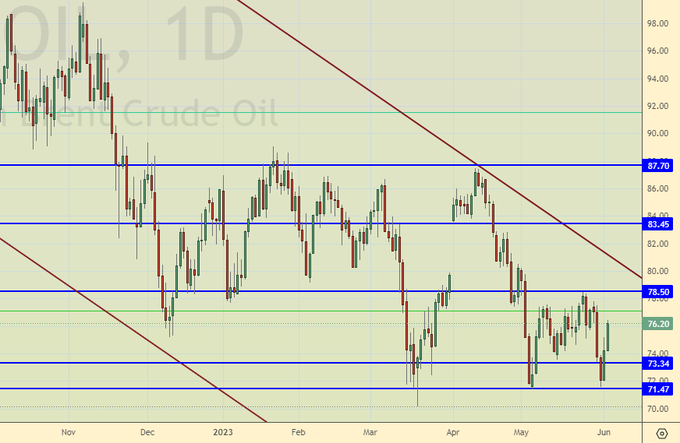

Смотрим на объемы открытого интереса по Brent. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа ICE.

На данный момент открытых длинных позиций управляющих активами больше, чем коротких. За прошедшую неделю разница между длинными и короткими позициями управляющих увеличилась на 29.7 тыс. контрактов. Продавцы активно покидали рынок, незначительное число покупателей зашло в него. Спред между длинными и короткими позициями расширился, быки укрепили преимущество.

Сценарий роста: рассматриваем июньский фьючерс, дата экспирации 30 июня. Продолжение роста поставим под вопрос. Берем паузу в покупках на одну неделю.

Сценарий падения: в условиях неопределенности нам придется отказаться и от продаж. Отметим, что даже если ОПЕК+ сократит добычу на 1 млн. баррелей в сутки, это необязательно приведет к росту цен.

Рекомендации для рынка нефти марки Brent:

Покупка: нет.

Продажа: нет.

Поддержка – 73.34. Сопротивление – 78.50.

WTI. CME Group

Фундаментальные данные США: число активных буровых установок сократилось на 15 единиц и составляет 555 штук.

Коммерческие запасы нефти в США выросли на 4.489 до 459.657 млн. баррелей, при прогнозе -1.101 млн. баррелей. Запасы бензина упали на -0.207 до 216.07 млн. баррелей. Запасы дистиллятов выросли на 0.985 до 106.657 млн. баррелей. Запасы в хранилище Кушинг выросли на 1.628 до 38.858 млн. баррелей.

Добыча нефти упала на -0.1 до 12.2 млн. баррелей в день. Импорт нефти вырос на 1.367 до 7.217 млн. баррелей в день. Экспорт нефти вырос на 0.366 до 4.915 млн. баррелей в день. Таким образом, чистый импорт нефти вырос на 1.001 до 2.302 млн. баррелей в день. Переработка нефти выросла на 1.4 до 93.1 процента.

Спрос на бензин упал на -0.339 до 9.098 млн. баррелей в день. Производство бензина упало на -0.344 до 9.971 млн. баррелей в день. Импорт бензина вырос на 0.07 до 0.833 млн. баррелей в день. Экспорт бензина вырос на 0.24 до 0.951 млн. баррелей в день.

Спрос на дистилляты упал на -0.552 до 3.646 млн. баррелей. Производство дистиллятов выросло на 0.165 до 5.04 млн. баррелей. Импорт дистиллятов вырос на 0.043 до 0.199 млн. баррелей. Экспорт дистиллятов вырос на 0.027 до 0.216 млн. баррелей в день.

Спрос на нефтепродукты упал на -1.259 до 19.442 млн. баррелей. Производство нефтепродуктов упало на -0.649 до 21.937 млн. баррелей. Импорт нефтепродуктов вырос на 0.082 до 2.096 млн. баррелей. Экспорт нефтепродуктов вырос на 0.728 до 6.279 млн. баррелей в день.

Спрос на пропан упал на -0.131 до 0.687 млн. баррелей. Производство пропана выросло на 0.049 до 2.519 млн. баррелей. Импорт пропана упал на -0.016 до 0.072 млн. баррелей. Экспорт пропана вырос на 0.01 до 0.169 млн. баррелей в день.

Смотрим на объемы открытого интереса по WTI. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

На данный момент открытых длинных позиций управляющих активами больше, чем коротких. За прошлую неделю разница между длинными и короткими позициями управляющих сократилась на 41.2 тыс. контрактов. Покупатели уходили с рынка, продавцы заходили в него. Кто-то активно ставит на сужение спреда между Brent и WTI. Спред между длинными и короткими позициями сузился. Преимущество быков сократилось.

Сценарий роста: рассматриваем июльский фьючерс, дата экспирации 20 июня. Мы просели очень сильно. Наши стоп-ордера сработали. Берем паузу на одну неделю.

Сценарий падения: так-как нас не выбило из шорта, продолжим держать его. Не факт, что быкам удастся развернуть рынок вверх.

Рекомендации для нефти марки WTI:

Покупка: нет.

Продажа: нет. Кто в позиции от 72.00, держите стоп на 75.30. Цель: 62.00?!

Поддержка – 67.01. Сопротивление – 74.74.

Gas-Oil. ICE

Сценарий роста: рассматриваем июльский фьючерс, дата экспирации 12 июля. Как и раннее, продолжаем ждать падения к 600.0. Когда это произойдет можно будет купить.

Сценарий падения: продать можно при подходе к 750.0. Шорт с текущих уровней выглядит заниженным.

Рекомендации по Gasoil:

Покупка: при подходе к 600.0. Стоп: 570.0. Цель: 800.0.

Продажа: при подходе к 750.0. Стоп: 780.0. Цель: 550.0?!

Поддержка – 645.75. Сопротивление – 702.00.

Natural Gas. CME Group

Сценарий роста: рассматриваем июльский фьючерс, дата экспирации 28 июня. Рынок преподнес неприятный сюрприз: мы продолжили падать. Здесь можно нарастить покупки, так-как стоп-ордер не сработал, но картинка в целом выглядит очень грустно.

Сценарий падения: продавать с текущих уровней не будем. Вне рынка.

Рекомендации по природному газу:

Покупка: нет. Кто в позиции от 2.137 и 2.223, держите стоп на 2.100. Цель: 3.340.

Продажа: нет.

Поддержка – 2.000. Сопротивление – 2.233.

ДТА (дизельное топливо арктическое) (Сургут), ЭТП eOil.ru

Сценарий роста: вялый восходящий канал. Никто никуда не денется, под тем или иным предлогом цены в стране вырастут. Почему все перерабатывающие заводы одновременно встали на кап. ремонт. Почему? Для того чтобы создать искусственный дефицит топлива. Впрочем, рост цен будет и без этих фокусов.

Сценарий падения: для продаж нам нужен рост хотя бы к 70000. А пока его нет, мы будем вне рынка.

Рекомендации по рынку дизеля:

Покупка: сейчас. Стоп: 49000. Цель: 65000 (70000). Считайте риски. Кто в позиции от 55000 держите стоп на 49000. Цель: 65000 (70000).

Продажа: нет.

Поддержка – 50566. Сопротивление – 61504.

ПБТ (Сургут), ЭТП eOil.ru

Сценарий роста: видим, что начались распродажи. Ждем 15000 для того, чтобы купить.

Сценарий падения: будем продавать в расчете на откат к 15000.

Рекомендации по рынку ПБТ:

Покупка: при подходе к 15000. Стоп: 12000. Цель: 25000.

Продажа: сейчас. Стоп: 23000. Цель: 15000.

Поддержка – 19268. Сопротивление – 23848.

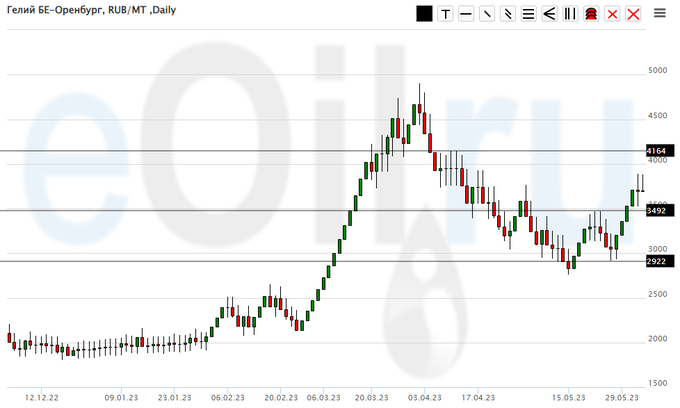

Гелий (Оренбург), ЭТП eOil.ru

Сценарий роста: держим лонги. Хотим снова увидеть уровень 5000.

Сценарий падения: здесь можно начинать думать о шортах. Отметки 4000 и 5000 более интересны, но и текущие уровни можно отработать.

Рекомендации по рынку гелия:

Покупка: нет. Кто в позиции 2800, перенесите стоп на 3100. Цель: 5000.

Продажа: сейчас. Стоп: 4400. Цель: 2700. Также думать при подходе к 5000.

Поддержка – 3492. Сопротивление – 4164.

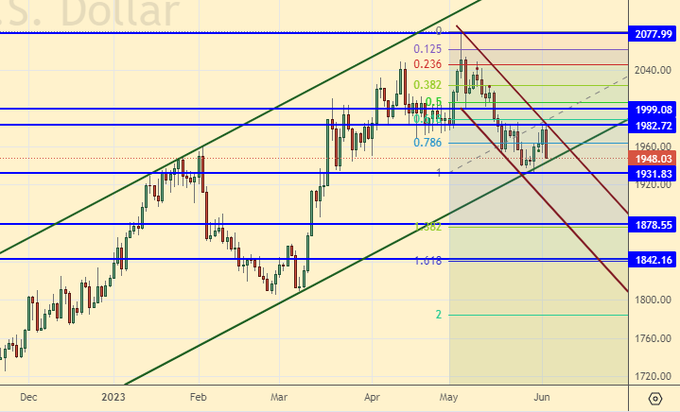

Gold. CME Group

Сценарий роста: несколько мы расширили падающий канал, при этом красная пятница настолько страшна, что мы не будем думать о покупках всю неделю.

Сценарий падения: держим шорты. Рассчитываем на то, что рынок упадет 1850 (1700). Цели падения пересмотрены.

Рекомендации по рынку золота:

Покупка: нет.

Продажа: нет. Кто в позиции от 2020, держите стоп на 2010. Цель: 1850 (1700).

Поддержка – 1931. Сопротивление – 1982.

EUR/USD

Сценарий роста: будем бороться. Будем снова покупать. Евро может получить хороший повод для восхождения, если ставка в Европе будет повышена, а в США нет.

Сценарий падения: надо продолжать держать шорт. Внизу много уровней поддержки, но мы в состоянии их пройти если ЕЦБ не поднимет ставку 15-го числа.

Рекомендации по паре евро/доллар:

Покупка: сейчас. Стоп: 1.0660. Цель: 1.1900. Можно агрессивно.

Продажа: нет. Кто в позиции от 1.1000, держите стоп на 1.0860. Цель: 1.0100?!

Поддержка – 1.0633. Сопротивление – 1.0781.

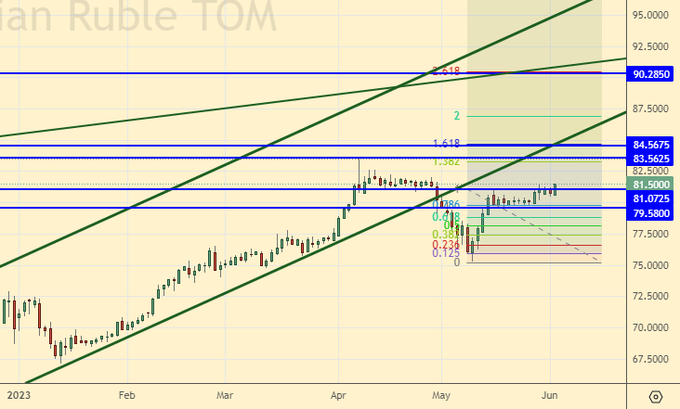

USD/RUB

Сценарий роста: смотрится картинка неплохо, но только для быков. Плохо, что нам придется покупать по текущим ценам. Видим цель 90.00. А так хотелось увидеть откат…Простите за эмоцию.

Сценарий падения: ничего не вышло. Падение откладывается до лучших времен. Вне рынка.

Рекомендации по паре доллар/рубль:

Покупка: сейчас. Стоп: 80.80. Цель: 90.20.

Продажа: нет.

Поддержка – 79.58. Сопротивление – 83.56.

RTSI. MOEX

Сценарий роста: рассматриваем июньский фьючерс, дата экспирации 15 июня. Есть предпосылки к тому, что фанатизм быков подходит к концу. Будем держать старые лонги, новые не открываем.

Сценарий падения: учитывая сложную, вероятно коррекционную конструкцию, можно продавать с текущих уровней.

Рекомендации по индексу РТС:

Покупка: нет. Кто в позиции от 100000, держите стоп на 101000. Цель: 112000.

Продажа: сейчас и при подходе к 106000. Стоп: 106700. Цель: 90000.

Поддержка – 100910. Сопротивление – 105440.

Приведенные в данной статье рекомендации НЕ являются прямым руководством к действию для спекулянтов и инвесторов. Все идеи и варианты работы на рынках, представленные в этом материале, НЕ имеют 100% вероятности исполнения в будущем. Сайт не несет никакой ответственности за результаты сделок.

Состояние французской мягкой пшеницы ухудшилось из-за продолжающейся засухи