|

Отчеты

|

https://exp.idk.ru/analytics/report/prognoz-birzhevykh-cen-s-22-po-26-maya-2023/617409/

|

Рынок зерновых:

Цены на газ в Европе продолжают падать. Почему? Потому что лето холодное и не надо тратиться на энергию для кондиционеров. Просто прекрасно. Теплая зима, холодное лето, жизнь как в термостате. Да и в голове с исчезновением сезонности ничего нового не появляется.

За хорошую погоду! Здравствуйте!

Данный выпуск подготовлен при непосредственном участии аналитиков торговых площадок eOil.ru и IDK.ru. Здесь дается оценка ситуации на мировом и российском рынке.

Зерновая сделка продлена на 2 месяца. Решение в нынешней ситуации более чем спорное, но оно добавило несколько очков в копилку Эрдогана. 28-го мая второй тур выборов в Турции. А Эрдоган нам нужен, так как второй кандидат куда хуже и уже ментально продался Вашингтону, чего собственно и не скрывает.

На позитивных прогнозах по валовому сбору и сообщении о продлении зерновой сделки котировки пшеницы продолжают падать. Цены FOB на мукомольную пшеницу обосновались, не исключено, что на длительное время, на уровне 250 долларов за тонну, что стимулирует покупку больших объемов импортерами, такими как Египет.

Каир существенно нарастит в ближайшее время объемы хранилищ пшеницы, что позволит ему держаться на запасах до 9 месяцев вместо нынешних 5-ти. Видим, что цены более 400 долларов за тонну этой зимой многому научили руководство страны.

Найти наши статистические данные, обзоры и прогнозы можно здесь.

Рынок энергоносителей:

Появились прогнозы о том, что рост американской экономики продолжит замедляться. В 4-м квартале ждут только +0.5%, что приведет к тому, что за год рост составит всего 1.2%. В такой ситуации ни о каком оптимизме на рынке нефти говорить не приходится. Странам ОПЕК+ придется и дальше внимательно следить за уровнем спроса и при необходимости снижать добычу. Цены может поддержать пополнение резервов государствами, так как это происходит сейчас на рынке зерна, где импортеры создают дополнительные резервы.

Спекуляции по поводу повышения потолка госдолга в США, что в случае неудачи может привести к заморозке работы правительственных учреждений, не утихают. До конца мая деньги есть, а там посмотрим. Вряд ли нынешняя американская элита готова разрушить собственное государство. Следим за данной ситуацией. Если о повышении потолка госдолга вдруг не договорятся, то тогда рынок нефти может сильно снизится на моменте. Цели могут быть как на 66.00, так и на 50.00.

Доллар/рубль:

Пара стабилизировалась в районе 80.00. С одной стороны, дефицит бюджета продолжает расти, но с другой есть ощущение снижающегося прессинга на международном уровне несмотря на принятие 11-го пакета санкций со стороны ЕС.

Мы не исключаем хода на 88.00, его рано или поздно придется сделать, возможно в августе, но для более сильного подъема мы должны оказаться в ситуации, когда будет крайне затруднен параллельный импорт. При достаточно жесткой линии поведения, ни одна соседняя страна не решится перечить Москве, так как зависимость от России намного выше, чем от Запада. В этом смысле полезно вспомнить гостей на параде 9-го мая.

Учитывая продолжающийся экспорт углеводородов курс выше 90.00 не виден.

Wheat No. 2 Soft Red. CME Group

Смотрим на объемы открытого интереса управляющих по пшенице. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

На данный момент открытых коротких позиций управляющих активами больше, чем длинных. Продавцы контролируют рынок. За прошедшую неделю разница между длинными и короткими позициями управляющих сократилась на 4.2 тыс. контрактов. Покупатели заходили на рынок, продавцы уходили с него. Спред между короткими и длинными позициями сузился. Продавцы удерживают преимущество.

Сценарий роста: рассматриваем июльский фьючерс, дата экспирации 15 июля. Пока мы не видим разворота вверх. Возьмем паузу на неделю. Посмотрим, чем она закончится.

Сценарий падения: продавать по текущим ценам мы не будем. Ситуация для спекуляций абсолютно не интересна.

Рекомендации для рынка пшеницы:

Покупка: нет.

Продажа: нет.

Поддержка – 601.6. Сопротивление – 616.0.

Смотрим на объемы открытого интереса управляющих по кукурузе. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

Открытых коротких позиций управляющих активами больше, чем длинных. За прошлую неделю разница между короткими и длинными позициями управляющих сократилась на 16.8 тыс. контрактов. Небольшое число покупателей зашло на рынок, небольшое число продавцов, ушло с него. Продавцы сохраняют преимущество.

Сценарий роста: рассматриваем июльский фьючерс, дата экспирации 15 июля. Рынок ушел ниже 550.0. Это сюрприз. Берем паузу на неделю.

Сценарий падения: продавать нет смысла. Цены низки.

Рекомендации для рынка кукурузы:

Покупка: нет.

Продажа: нет.

Поддержка – 542.0. Сопротивление – 572.6.

Soybeans No. 1. CME Group

Сценарий роста: рассматриваем июльский фьючерс, дата экспирации 15 июля. СО ожидаемо продолжает разряжаться. Это очень хорошо. Ждем её в районе 1000.0.

Сценарий падения: продолжаем верить в успех наших шортов. Надо держать позиции, так как прогнозы по валовому сбору очень хороши. Если очень нужны деньги можно закрыть 10% от общего объема.

Рекомендации для рынка сои:

Покупка: нет.

Продажа: нет. Кто в позиции от 1520.0, 1510.0 и 1445.0, перенесите стоп на 1430.0. Цель: 1000.0.

Поддержка – 1299.4. Сопротивление – 1383.2.

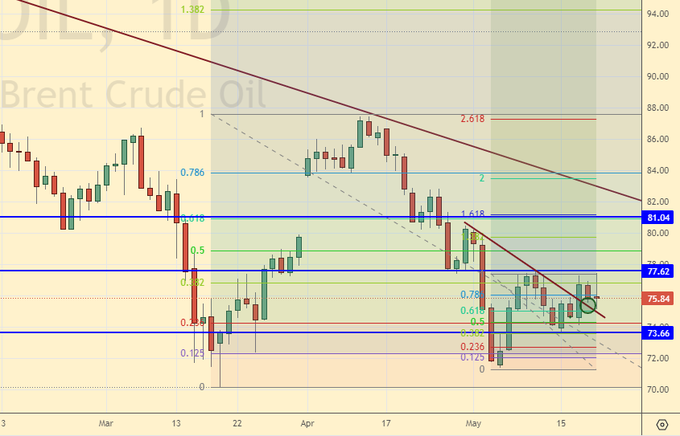

Смотрим на объемы открытого интереса по Brent. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа ICE.

На данный момент открытых длинных позиций управляющих активами больше, чем коротких. За прошедшую неделю разница между длинными и короткими позициями управляющих сократилась на 8.9 тыс. контрактов. Покупатели и продавцы уходили с рынка. Покупатели делали это несколько активнее. Спред между длинными и короткими позициями сокращается, быки рискуют потерять преимущество.

Сценарий роста: рассматриваем майский фьючерс, дата экспирации 31 мая. Пытаемся развернуться вверх. Можно купить.

Сценарий падения: быкам будет очень непросто выбраться наверх. Держим шорты.

Рекомендации для рынка нефти марки Brent:

Покупка: нет.

Продажа: нет. Кто в позиции от 86.50, перенесите стоп на 77.90. Цель: 66.67 долларов за баррель.

Поддержка – 73.66. Сопротивление – 77.62.

WTI. CME Group

Фундаментальные данные США: число активных буровых установок сократилось на 11 единиц и составляет 575 штук.

Коммерческие запасы нефти в США выросли на 5.04 до 467.624 млн. баррелей, при прогнозе -0.92 млн. баррелей. Запасы бензина упали на -1.381 до 218.33 млн. баррелей. Запасы дистиллятов выросли на 0.08 до 106.233 млн. баррелей. Запасы в хранилище Кушинг выросли на 1.461 до 35.468 млн. баррелей.

Добыча нефти упала на -0.1 до 12.2 млн. баррелей в день. Импорт нефти вырос на 1.307 до 6.86 млн. баррелей в день. Экспорт нефти вырос на 1.434 до 4.31 млн. баррелей в день. Таким образом, чистый импорт нефти упал на -0.127 до 2.55 млн. баррелей в день. Переработка нефти выросла на 1 до 92 процентов.

Спрос на бензин упал на -0.395 до 8.908 млн. баррелей в день. Производство бензина упало на -0.341 до 9.482 млн. баррелей в день. Импорт бензина упал на -0.009 до 0.844 млн. баррелей в день. Экспорт бензина вырос на 0.17 до 0.93 млн. баррелей в день.

Спрос на дистилляты упал на -0.299 до 3.736 млн. баррелей. Производство дистиллятов выросло на 0.25 до 4.856 млн. баррелей. Импорт дистиллятов вырос на 0.017 до 0.128 млн. баррелей. Экспорт дистиллятов упал на -0.042 до 1.236 млн. баррелей в день.

Спрос на нефтепродукты упал на -0.606 до 19.558 млн. баррелей. Производство нефтепродуктов выросло на 0.307 до 21.711 млн. баррелей. Импорт нефтепродуктов упал на -0.034 до 2.022 млн. баррелей. Экспорт нефтепродуктов вырос на 0.135 до 6.496 млн. баррелей в день.

Спрос на пропан вырос на 0.164 до 0.618 млн. баррелей. Производство пропана выросло на 0.023 до 2.482 млн. баррелей. Импорт пропана упал на -0.007 до 0.074 млн. баррелей. Экспорт пропана упал на -0.025 до 1.617 млн. баррелей в день.

Смотрим на объемы открытого интереса по WTI. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

На данный момент открытых длинных позиций управляющих активами больше, чем коротких. За прошлую неделю разница между длинными и короткими позициями управляющих сократилась на 15.6 тыс. контрактов. Продавцы заходили на рынок. Покупатели сохраняли нейтралитет. Спред между длинными и короткими позициями сузился. Преимущество быков снизилось.

Сценарий роста: рассматриваем июльский фьючерс, дата экспирации 20 июня. Можно купить. Но больших надежд на лонг не возлагаем.

Сценарий падения: если будет рост к 76.00 имеет смысл продать. Вход в шорт с текущих уровней также возможен.

Рекомендации для нефти марки WTI:

Покупка: сейчас. стоп: 69.00. Цель: 85.00.

Продажа: сейчас и при подходе к 76.00. Стоп: 79.00 Цель: 62.00?!

Поддержка – 63.88. Сопротивление – 73.55.

Gas-Oil. ICE

Сценарий роста: рассматриваем майский фьючерс, дата экспирации 12 июня. Продолжаем ждать падения к 600.0. Когда это произойдет можно будет купить.

Сценарий падения: продать можно при подходе к 750.0. Шорт с текущих уровней выглядит заниженным.

Рекомендации по Gasoil:

Покупка: при подходе к 600.0. Стоп: 570.0. Цель: 800.0.

Продажа: при подходе к 750.0. Стоп: 780.0. Цель: 550.0?!

Поддержка – 629.75. Сопротивление – 707.00.

Natural Gas. CME Group

Сценарий роста: рассматриваем июльский фьючерс, дата экспирации 28 июня. Наше упрямство принесло плоды на прошлой неделе. Продолжим держать лонги.

Сценарий падения: продавать с текущих уровней не будем. Вне рынка.

Рекомендации по природному газу:

Покупка: нет. Кто в позиции от 2.137 и 2.223, перенесите стоп на 2.100. Цель: 3.340.

Продажа: нет.

Поддержка – 2.546. Сопротивление – 3.342.

ДТА (дизельное топливо арктическое) (Сургут), ЭТП eOil.ru

Сценарий роста: прошла еще одна неделя, но ситуация никак не поменялась. Мы стоим над 50000. Продолжаем рекомендовать покупки. Перерабатывающая отрасль будет нагружена налогами, которые она переложит на потребителей.

Сценарий падения: для продаж нам нужен рост хотя бы к 70000. А пока его нет, мы будем вне рынка.

Рекомендации по рынку дизеля:

Покупка: сейчас. Стоп: 49000. Цель: 65000 (70000). Считайте риски. Кто в позиции от 55000 держите стоп на 49000. Цель: 65000 (70000).

Продажа: нет.

Поддержка – 50566. Сопротивление – 59941.

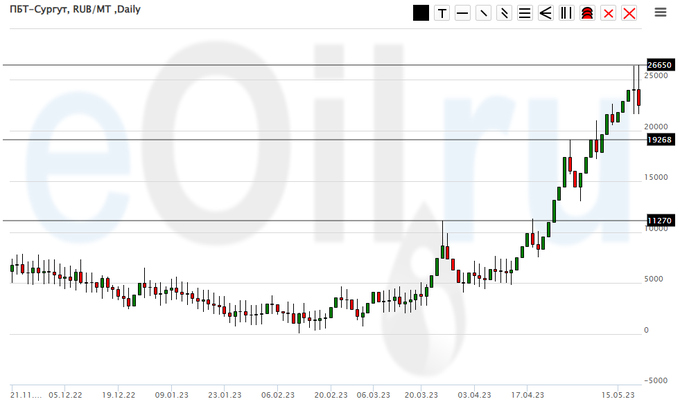

ПБТ (Сургут), ЭТП eOil.ru

Сценарий роста: не покупаем. Подождем пока рынок остынет после быстрого роста.

Сценарий падения: шорт от 25000 был неплохой мыслью. Если вы реализовали её, то стоит постоять в шортах. Откат в район 17500 будет интересным. Нельзя исключать и охлаждения до 15000.

Рекомендации по рынку ПБТ:

Покупка: нет.

Продажа: сейчас и при подходе к 25000. Стоп: 27000. Цель: 15000.

Поддержка – 19268. Сопротивление – 26650.

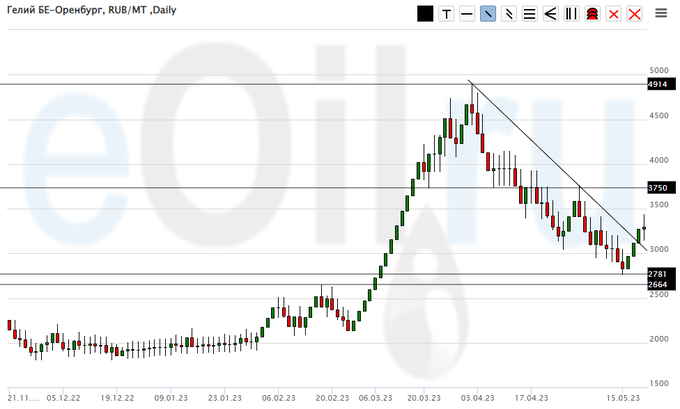

Гелий (Оренбург), ЭТП eOil.ru

Сценарий роста: продолжаем считать, что рынок способен пройти вверх к 4000 (5000). Держим лонги от 2800.

Сценарий падения: для продаж текущие уровни занижены. Ждем роста хотя бы к 4000, лучше 5000.

Рекомендации по рынку гелия:

Покупка: нет. Кто в позиции 2800, перенесите стоп на 2700. Цель: 5000.

Продажа: пока нет.

Поддержка – 2781. Сопротивление – 3750.

Сценарий роста: достигли промежуточной цели на 1950. Но нам нужна отметка 1750. Там можно будет купить. Пока не покупаем.

Сценарий падения: мы несколько рисковали, рекомендуя продолжать продажи после срыва стоп-ордера, но быки не выглядели убедительно. Сейчас держим шорты.

Рекомендации по рынку золота:

Покупка: пока нет.

Продажа: нет. Кто в позиции от 2020, перенесите стоп на 2030. Цель: 1885 (1750).

Поддержка – 1952. Сопротивление – 2000.

EUR/USD

Сценарий роста: европеец может продолжить рост прямо от 1.0800. Эту вероятность придется отработать. Купим.

Сценарий падения: надо продолжать держать шорт. Внизу много всяких интересных уровней. В том числе и 1.0100.

Рекомендации по паре евро/доллар:

Покупка: сейчас. Стоп: 1.0710. Цель: 1.1900.

Продажа: нет. Кто в позиции от 1.1000, перенесите стоп на 1.0920. Цель: 1.0100?!

Поддержка – 1.0478. Сопротивление – 1.0836.

USD/RUB

Сценарий роста: продолжаем считать, что идеальным был бы лонг от 73.00. Пока эту возможность рынок нам не дает. Если придется покупать по тренду, что не эффективно, то тогда будем ждать роста выше 81.60.

Сценарий падения: цель на 73.00 остается на радаре. Сейчас можно продать.

Рекомендации по паре доллар/рубль:

Покупка: при подходе к 73.00. Стоп: 71.70. Цель: 88.70. Думать после роста выше 81.60.

Продажа: сейчас. Стоп: 81.70. Цель: 73.00?!

Поддержка – 79.03. Сопротивление – 81.07.

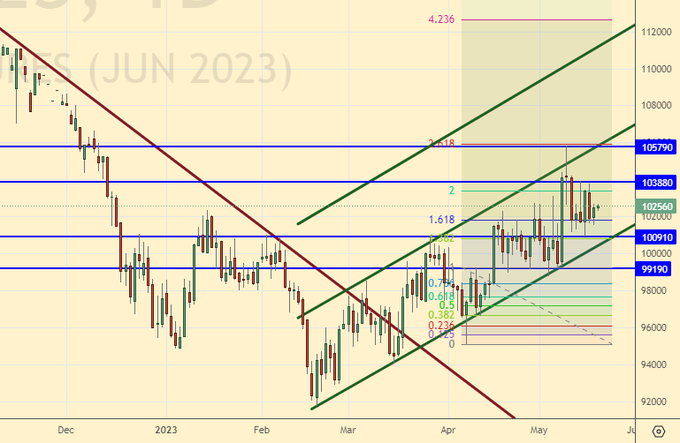

RTSI. MOEX

Сценарий роста: рассматриваем июньский фьючерс, дата экспирации 15 июня. Будем держать лонг в расчете на 112000, но не удивимся, если всё это рухнет. Прямо в понедельник.

Сценарий падения: ничего не поменялось. Продавать будем только после падения ниже 97500. Нужно подтверждение слома настроений.

Рекомендации по индексу РТС:

Покупка: нет. Кто в позиции от 100000, держите стоп на 99000. Цель: 112000.

Продажа: при падении ниже 97500. Стоп: 99200. Цель: 90000.

Поддержка – 100910. Сопротивление – 103880.

Приведенные в данной статье рекомендации НЕ являются прямым руководством к действию для спекулянтов и инвесторов. Все идеи и варианты работы на рынках, представленные в этом материале, НЕ имеют 100% вероятности исполнения в будущем. Сайт не несет никакой ответственности за результаты сделок.

Уроки дождливой весны-2023: пострадали хозяйства с недостатком техники и плохой организацией (Видео)