|

Отчеты

|

https://exp.idk.ru/analytics/report/usda-kormovye-kultury-mirovye-rynki-i-torgovlya-na-12-maya-2023/616447/

|

Прогноз на 2023/24 год

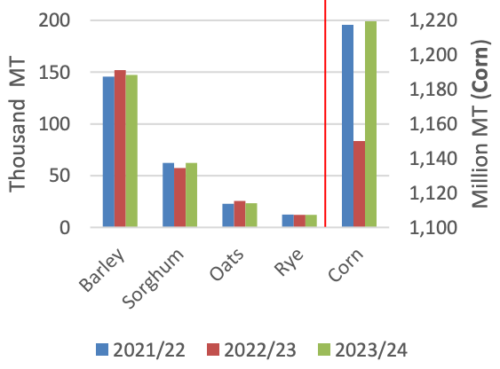

Согласно прогнозам, мировое производство фуражного зерна увеличится, так как сильный рост производства кукурузы и сорго более чем компенсирует снижение производства ячменя, овса и ржи. Прогнозируется, что производство фуражного зерна в США, Китае, Европейском союзе, Бразилии и Аргентине будет выше, чем компенсирует более низкие урожаи в Украине, Австралии и Канаде. Ожидается, что мировое потребление фуражного зерна будет умеренно расти с 2022/23 года, поскольку ожидания снижения цен на кукурузу и сорго поддерживают рост мирового спроса, более чем компенсируя более слабый спрос на ячмень, овес и рожь.

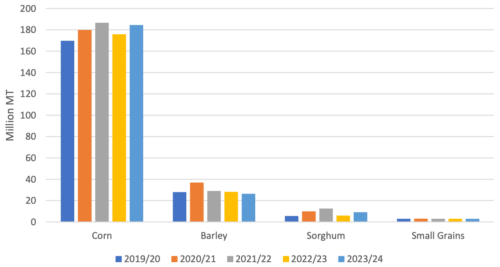

Рисунок 1. Глобальное восстановление кукурузы и сорго компенсирует снижение других зерновых

Мировой прогноз кукурузы заключается в увеличении производства, торговли, потребления и конечных запасов. Прогнозируется, что производство восстановится за счет более высоких урожаев в США, Европейском союзе и Аргентине, что более чем компенсирует более низкий урожай в Украине. Прогнозируется, что производство кукурузы в Бразилии незначительно снизится по сравнению с рекордно высоким показателем 2022/23 года. Мировая торговля вырастет благодаря рекордным экспортным поставкам и более низким ценам из Бразилии, а также восстановлению поставок от ключевых экспортеров Аргентины и США. Мировое потребление также прогнозируется на фоне ожиданий более низких цен на кукурузу, стимулирующих спрос на кукурузу, в основном для использования в качестве корма, во всем мире. Прогнозируется, что конечные запасы вырастут почти полностью из-за накопления запасов в Соединенных Штатах.

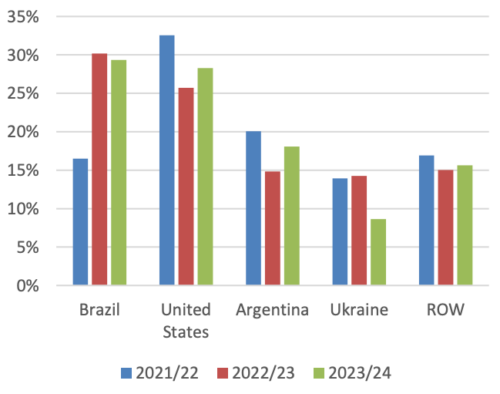

Рисунок 2. Доля мирового экспорта кукурузы (октябрь-сентябрь)

Глобальный прогноз ячменя заключается в снижении производства, торговли и конечных запасов. Прогнозируется, что производство сократится, так как меньшие урожаи в основном в Австралии, России и Алжире более чем компенсируют рост в Европейском Союзе, Индии и Турции. Потребление кормов снижается, в то время как использование FSI (продовольственных, семенных и промышленных) незначительно увеличивается по сравнению с уровнями 2022/23 года. Мировая торговля снижается, в первую очередь из-за сокращения экспортных поставок из Австралии. Поскольку глобальное производство сокращается больше, чем потребление, глобальные конечные запасы, по прогнозам, сократятся до самого низкого уровня с 1983/84 года.

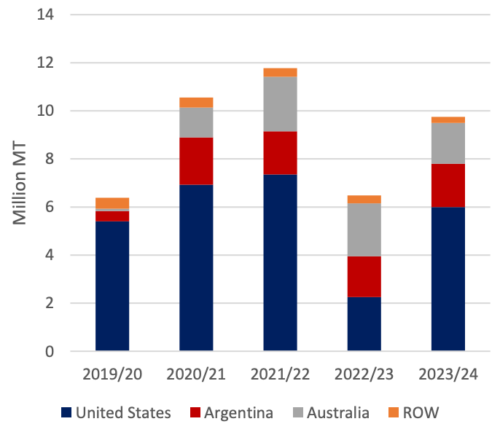

Глобальные перспективы сорго заключаются в увеличении производства, потребления, торговли и конечных запасов. Производство прогнозируется в связи с увеличением производства в Бразилии, Индии, Нигере и Соединенных Штатах, которое компенсирует сокращение производства в Австралии и Судане. Прогнозируется, что производство в США восстановится на более высоких площадях, как указано в мартовском отчете о перспективных посевах. Ожидается, что мировая торговля сорго вырастет за счет восстановления экспортных поставок в Соединенных Штатах, что более чем компенсирует снижение экспорта из Австралии. В результате прогнозируется рост импорта сорго в Китай. Конечные запасы прогнозируются выше, поскольку восстановление производства опережает восстановление потребления.

Рисунок 3. Мировой экспорт сорго (октябрь-сентябрь)

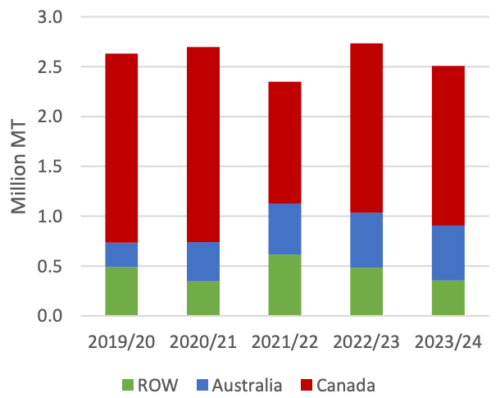

Что касается мелкозерновых, прогнозируется снижение производства овса в первую очередь из-за сокращения производства в Канаде, а производство ржи практически не изменилось, поскольку рост производства в Европейском Союзе почти компенсирует сокращение производства в Канаде и России. Ожидается, что мировое потребление сократится как для овса, так и для ржи. Прогнозируется, что мировая торговля овсом упадет из-за меньшего экспорта Канады. Мировая торговля рожью прогнозируется очень скромно благодаря увеличению экспорта из Европейского Союза. Прогнозируется, что конечные запасы овса сократятся, поскольку потребление сокращается меньше, чем производство. Мировые конечные запасы ржи прогнозируются практически без изменений, оставаясь на исторически низком уровне.

Рисунок 4. Мировой экспорт овса (октябрь-сентябрь)

Избранные импортеры

| Страна | Культура | 2022/23 | 2023/24 | Изменение | Причина |

| Китай | Ячмень | 8 000 | 7 000 | -1 000 | Более тесные глобальные поставки ячменя, обилие кукурузы |

| Кукуруза | 18 000 | 23 000 | 5 000 | Снижение мировых цен и возможность импорта из Бразилии, Украины и США | |

| Сорго | 4 800 | 8 000 | 3 200 | Восстановление производства в США | |

| Египет | Кукуруза | 7 000 | 8 500 | 1 500 | Экономическое улучшение |

| ЕС | Кукуруза | 24 500 | 20 000 | -4 500 | Восстановление производства |

| Иран | Кукуруза | 8 200 | 8 700 | 500 | Увеличение доступности поставок, особенно из Бразилии |

| Япония | Кукуруза | 15 000 | 15 500 | 500 | Крупные и более дешевые глобальные поставки кукурузы поддерживают рост импорта |

| Южная Корея | Кукуруза | 11 300 | 11 800 | 500 | Крупные и более дешевые глобальные поставки кукурузы поддерживают рост импорта |

| Мексика | Кукуруза | 17 200 | 18 000 | 800 | Большее использование кормов и больше поставок из США |

| Саудовская Аравия | Кукуруза | 4 300 | 4 700 | 400 | Более высокое использование корма для птицы |

| Тайвань | Кукуруза | 4 300 | 4 600 | 300 | Низкая цена, поддерживающая повышенный спрос |

| Вьетнам | Кукуруза | 10 300 | 11 200 | 900 | Более крупные поставки из Южной Америки |

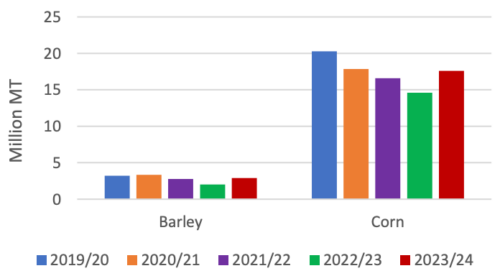

Рисунок 5. Мировой импорт грубых зерен (октябрь-сентябрь)

Прогнозируется, что импорт кукурузы, ячменя и сорго в Китай составит 38,0 млн тонн по сравнению с пересмотренной оценкой на 2022/23 год, поскольку более высокий импорт кукурузы и сорго компенсирует более низкий импорт ячменя.

Рисунок 6. Импорт Китая (октябрь-сентябрь)

Прогнозируется увеличение импорта кукурузы в 2023/24 году благодаря доступу к обильным и конкурентоспособным по цене запасам кукурузы из Бразилии, в дополнение к поставкам из США и Украины. Китай зафиксировал значительный импорт кукурузы из Бразилии, начиная с января 2023 года. Поскольку в 2023 году ожидается обильный сафринья, часть этих поставок будет экспортирована в 2023/24 году. Прогнозируется, что импорт ячменя снизится по сравнению с пересмотренной оценкой на 2022/23 год. Импорт сорго также будет расти, в первую очередь отражая восстановление производства и экспортных поставок в США, что более чем компенсирует снижение экспорта сорго из Австралии.

Прогнозируется, что на внутреннем рынке Китая потребление кукурузы для кормов будет расти, чему способствуют ожидания конкурентоспособных мировых цен и увеличения внутреннего производства в Китае. Ожидается, что продукты питания, семена и промышленное использование не изменятся с 2022/23 года.

Прогнозируется, что импорт кукурузы Японией и Южной Кореей увеличится на 500 000 тонн, до 15,5 млн и 11,8 млн соответственно, в связи с ожидаемым снижением мировых цен на кукурузу. В случае реализации импорт кукурузы в Южную Корею станет вторым по величине за всю историю наблюдений, а Япония — самым высоким с 2020/21 года. Умеренный рост также ожидается на Тайване, поскольку высокий спрос на корма увеличивает импорт на 300 000 тонн.

Кукуруза Европейского Союза прогнозируется на уровне 20,0 млн тонн, что на 4,5 млн меньше, чем в предыдущем году. Прогнозируется, что внутреннее производство восстановится после сильно пострадавшего от засухи урожая в 2022 году, что снизит потребность в импорте в год, когда, по прогнозам, Украина, крупный поставщик, будет иметь меньшие запасы, а поставка пшеницы в ЕС также, по прогнозам, увеличится. В то же время поставки из Бразилии, второго крупного поставщика в Европейский союз, прогнозируются на рекордно высоком уровне, и импортируемая кукуруза, вероятно, будет конкурентоспособной по цене по сравнению с альтернативными фуражными зернами.

Импорт кукурузы в Мексику прогнозируется на рекордном уровне 18,0 млн тонн, что на 800 000 тонн больше, чем оценка на 2022/23 год. Мексика в основном выращивает белую кукурузу, но импортирует в основном желтую кукурузу для использования в качестве корма. Рост импорта поддерживается ожиданием снижения мировых цен и восстановления производства кукурузы в США, поскольку Мексика является основным рынком сбыта американской кукурузы. В конце апреля невыполненные продажи на 2023/24 маркетинговый год в США составили 1,7 млн тонн, что очень скромно выше, чем в то же время год назад.

Для крупнейшего импортера кукурузы в Северной Африке, Египта, импорт кукурузы прогнозируется на уровне 8,5 млн тонн, что на 21% больше, чем пересмотренная оценка предыдущего года. По оценкам, импорт в 2022/23 году упадет до 10-летнего минимума из-за ряда экономических проблем и высоких мировых цен. Прогнозируется, что импорт восстановится в 2023/24 году, но останется меньшим по сравнению с историей. Ожидается, что спрос на корма в птицеводстве, основном потребителе кукурузы, возрастет благодаря более крупным и доступным мировым поставкам. В Алжире, Марокко и Тунисе прогнозируется рост как кукурузы, так и ячменя. Ожидается, что внутреннее производство ячменя, основного фуражного зерна, выращиваемого в регионе Магриба, сократится или останется низким в этих странах. Экспорт ячменя в регион в 2022/23 году был значительно ниже, чем в предыдущие годы, отчасти из-за более высоких мировых цен.

Рисунок 7. Импорт в Северную Африку (октябрь — сентябрь)

Прогнозируется, что импорт кукурузы и ячменя в Иран вырастет по сравнению с пересмотренными оценками на 2022/23 год. Прогнозируется, что импорт кукурузы и ячменя в Турцию сократится по сравнению с предыдущим годом. Несмотря на то, что страна остается сильным рынком сбыта для России, Украины и Европейского союза, прогнозируется рост производства как кукурузы, так и ячменя в 2023/24 году, что снизит потребность в импорте. Для Саудовской Аравии импорт ячменя прогнозируется на уровне 4,4 млн тонн, что незначительно выше оценки на 2022/23 год; импорт кукурузы, по прогнозам, вырастет до 4,7 млн. Скудные глобальные запасы ячменя и обильные запасы кукурузы стимулируют тенденцию к большему питанию кукурузой.

Кукуруза во Вьетнаме увеличилась на 900 000 тонн до 11,2 миллиона, так как обильные запасы южноамериканской кукурузы будут доступны для удовлетворения растущего спроса на корма. В 2022/23 году нехватка мировых поставок кукурузы и засуха в Аргентине, ключевом поставщике, привели к тому, что импортные цены на кукурузу были высокими, а импорт кукурузы из Вьетнама подорвался. Ожидается, что цены снизятся, и Вьетнам, по прогнозам, возобновит крупный импорт и, в случае реализации, станет шестым по величине импортером в мире.

Избранные экспортеры

| Страна | Культура | 2022/23 | 2023/24 | Изменение | Причина |

| Аргентина | Ячмень | 2 700 | 2 600 | -100 | Снижение спроса со стороны Китая |

| Кукуруза | 26 500 | 34 500 | 8 000 | Ожидание нормальной погоды и увеличения производства в 2024 г | |

| Австралия | Ячмень | 8 000 | 5 500 | -2 500 | Меньшие урожаи сорго и ячменя |

| Сорго | 2 200 | 1 700 | -500 | ||

| Бразилия | Кукуруза | 54 000 | 56 000 | 2 000 | Запись производства и экспортных поставок, если они реализованы |

| Канада | Ячмень | 3 100 | 2 900 | -200 | Немного меньшее производство и более низкий спрос со стороны Китая |

| ЕС | Ячмень | 6 000 | 6 900 | 900 | Большие урожаи кукурузы и ячменя |

| Кукуруза | 2 600 | 5 000 | 2 400 | ||

| Индия | Кукуруза | 4 000 | 3 600 | -400 | Меньший урожай кукурузы |

| Парагвай | Кукуруза | 3 700 | 3 000 | -700 | Падение производства после рекордно высокого уровня в июне 2022 – мае 2023 маркетингового года |

| Россия | Ячмень | 4 800 | 4 500 | -300 | Меньшее производство |

| Кукуруза | 4 100 | 4 200 | 100 | Более крупное производство | |

| Сербия | Кукуруза | 900 | 2 500 | 1 600 | Восстановление урожая, более высокая производительность |

| Южная Африка | Кукуруза | 3 400 | 3 400 | 0 | Обильные поставки в оба года |

| Украина | Ячмень | 2 400 | 2 300 | -100 | Умеренно более низкое производство |

| Кукуруза | 25 500 | 16 500 | -9 000 | Снижение производства и истощение экспортных запасов с 2021/22 маркетингового года | |

| США | Кукуруза | 46 000 | 54 000 | 8 000 | Восстановление производства кукурузы и сорго |

| Сорго | 2 250 | 6 000 | 3 750 |

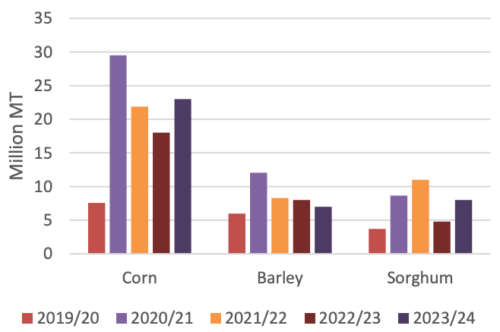

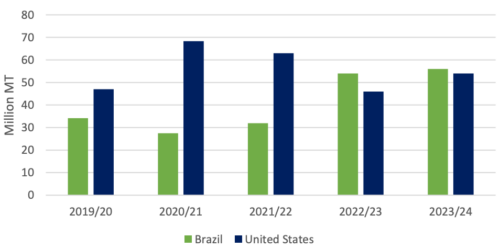

Рисунок 8. Экспорт кукурузы (октябрь-сентябрь)

Кукуруза в США выросла на 8,0 млн тонн до 54,0 млн благодаря увеличению производства, хотя ожидается, что конкуренция со стороны Южной Америки будет сильной. Американская кукуруза теперь конкурирует с бразильской кукурузой в дополнение к украинским поставкам в Китай, который, по прогнозам, станет крупнейшим импортером в мире. Сорго увеличилось на 3,75 млн тонн до 6,0 млн, так как ожидается, что производство восстановится после сильно пострадавшего от засухи урожая предыдущего года.

Прогноз производства бразильской кукурузы на 2,0 млн тонн выше пересмотренной оценки на 2022/23 год до 56,0 млн благодаря продолжающемуся расширению производства и конкурентоспособным ценам. Ожидается, что поставки из safrinha 2023 и 2024 годов (если они будут реализованы) будут способствовать высокому экспорту в начале и конце 2023/24 года соответственно. Бразилия начинает с прогноза экспорта выше, чем у США.

Прогнозируется, что кукуруза в Аргентине вырастет на 8,0 млн тонн до 34,5 млн в связи с ожиданием нормальной погоды и увеличением производства в 2023/24 маркетинговом году (март 2024 — февраль 2025), что улучшит перспективы экспорта после сбора урожая. Экспорт ячменя и сорго, по прогнозам, практически не изменится.

Кукуруза в Украине снизилась на 9,0 млн тонн до 16,5 млн. Производство прогнозируется вниз из-за сокращения площадей и урожайности. Подписание Черноморской зерновой инициативы (BSGI) в июле 2022 года значительно расширило возможности Украины по экспорту зерна. На момент публикации BSGI продлевался дважды, по крайней мере, до 19 мая 2023 года.

Кукуруза в Индии снизилась на 400 000 тонн до 3,6 миллиона в связи с ожиданиями меньшего урожая. Снижение мировых цен на кукурузу ослабит стимулы к выращиванию кукурузы. Прогнозируемый рост спроса на корма для внутреннего потребления также приведет к сокращению поставок на экспорт.

Кукуруза Европейского Союза, по прогнозам, вырастет на 2,4 миллиона тонн до 5,0 миллиона, что отражает увеличение производства в основных странах-производителях. Ячмень также прогнозируется на 900 000 тонн до 6,9 млн за счет увеличения производства.

Австралийский ячмень снизился на 2,5 млн тонн до 5,5 млн из-за меньшего урожая. В последние годы наблюдается высокий спрос на импорт австралийского ячменя из Восточной Азии и Ближнего Востока в качестве доступного фуражного зерна, но достаточные мировые запасы кукурузы и сокращение производства, вероятно, повысят цены, снизив экспортный спрос в 2023/24 году.

Прогноз на 2022/23 год

Мировое производство кукурузы прогнозируется выше, в основном за счет увеличения урожая в Бразилии, а не за счет компенсации сокращений в Боснии и Герцеговине и Бирме. Мировой импорт вырос благодаря повышенным прогнозам для Канады и Вьетнама, что более чем компенсирует сокращение импорта в Бразилию и Египет. Мировой экспорт незначительно сократился, при этом сокращения экспорта в Соединенные Штаты более чем компенсируют рост экспорта в Бразилию и Европейский союз. Средняя сезонная цена фермы в США не изменилась и составляет 6,60 доллара за бушель.

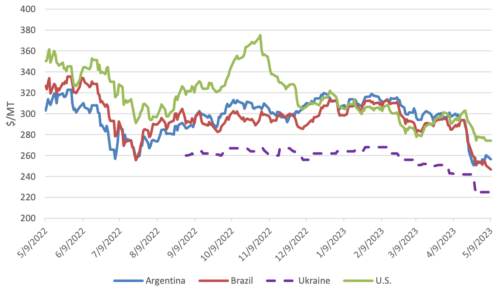

Цены на кукурузу на мировом рынке

После апрельского отчета WASDE предложения всех основных экспортеров существенно снизились. Ожидания значительного увеличения добычи нефти в Бразилии оказывают давление на цены во всем мире. Заявки США упали на 16 долларов за тонну до 274 долларов; слабые обязательства перед основными торговыми партнерами и крупные отмены поставок кукурузы в Китай свидетельствуют о снижении спроса на кукурузу в США. Заявки Бразилии снизились на 38 долларов за тонну до 246 долларов из-за потенциального рекордного урожая. Благоприятные условия и значительное расширение площадей в центрально-западной и южной частях Бразилии повышают ожидания в отношении предстоящей safrinha. Заявки Аргентины резко снизились на 40 долларов за тонну до 256 долларов. Слабый спрос со стороны основных партнеров и понижательное давление со стороны большого бразильского урожая резко снижают цены, несмотря на дефицит поставок. Украинские заявки снизились на $18/т до $255.

Рисунок 9. Динамика экспортных цен на кукурузу

Изменения на мировом рынке для 2022/23 МГ (тыс. тонн)

| Страна | Культура | Экспорт/Импорт | Предыдущая оценка | Текущая оценка | Изменение | Причина |

| Бразилия | Кукуруза | Экспорт | 52 000 | 54 000 | 2 000 | Увеличение сафриньи |

| Импорт | 1 600 | 1 300 | -300 | |||

| Канада | Кукуруза | Экспорт | 1 600 | 1 800 | 200 | Темп торговли |

| Импорт | 1 100 | 1 700 | 600 | |||

| Китай | Ячмень | Импорт | 9 000 | 8 000 | -1 000 | Темп торговли |

| Египет | Кукуруза | Импорт | 7 500 | 7 000 | -500 | Медленный темп |

| ЕС | Кукуруза | Экспорт | 2 200 | 2 600 | 400 | Торговые данные |

| Иран | Ячмень | Импорт | 2 500 | 2 200 | -300 | Медленная торговля |

| Южная Корея | Кукуруза | Импорт | 11 000 | 11 300 | 300 | Сильный темп торговли |

| Малайзия | Кукуруза | Импорт | 3 300 | 3 500 | 200 | Сильный темп торговли |

| Россия | Ячмень | Экспорт | 5 300 | 4 800 | -500 | Предполагаемый темп торговли |

| Саудовская Аравия | Кукуруза | Импорт | 4 100 | 4 300 | 200 | Сильная торговля |

| Тунис | Кукуруза | Импорт | 800 | 600 | -200 | Более низкие темпы торговли |

| Великобритания | Кукуруза | Импорт | 1 900 | 2 100 | 200 | Торговые данные |

| США | Кукуруза | Экспорт | 49 000 | 46 000 | -3 000 | Слабые продажи и отмены |

| Вьетнам | Кукуруза | Импорт | 9 200 | 10 300 | 1 100 | Крупный ожидаемый импорт из Бразилии |