|

Отчеты

|

https://exp.idk.ru/analytics/report/usda-maslichnye-kultury-mirovye-rynki-i-torgovlya-na-12-maya-2023/616411/

|

Прогнозируется, что производство масличных культур будет расти быстрее, чем потребление, запасы на рекордно высоком уровне

Прогнозируется, что мировое производство масличных культур в 2023/24 году вырастет на 7 процентов, в первую очередь за счет роста производства сои в Южной Америке, а также семян подсолнечника в Европейском Союзе, Украине и России. Мировое производство рапса почти не изменилось, поскольку рост в ЕС, Канаде и Китае компенсируется снижением в Австралии. Производство масличных культур прогнозируется на новом рекорде в 672,0 млн тонн, а производство сои, по прогнозам, вырастет на 11 процентов (40,0 млн тонн) до почти 411,0 млн. тонн.

Прогнозируется, что мировое потребление масличных культур вырастет на 4 процента в 2023/24 году благодаря восстановлению переработки сои в Аргентине и растущему импортному спросу из Китая. По прогнозам, на переработку и потребление соевых бобов будет приходиться большая часть роста мирового использования масличных культур. Прогнозируется, что потребление рапса вырастет на 1 процент, в то время как переработка подсолнечника практически не изменится.

Рисунок 1. Мировое производство и потребление масличных культур

Мировая торговля семенами масличных культур, по прогнозам, вырастет на 1 процент, поскольку более высокий спрос на импорт сои компенсирует более низкий импорт семян рапса и подсолнечника. Замедление экономического роста в Китае и ЕС в сочетании с ростом внутреннего производства масличных культур, а также продолжающееся расширение посевных площадей сои в Южной Америке, вероятно, окажут давление на мировые цены на сою в следующем году. Прогнозируемый более слабый рост импорта сои в Китае и ЕС в сочетании с восстановлением производства сои в Аргентине и еще одним прогнозом рекордного урожая в Бразилии ограничат возможности Соединенных Штатов по расширению экспорта сои и завоеванию доли на мировом рынке, что приведет к накоплению запасов.

Прогнозируется, что экспорт сои из Бразилии составит рекордные 96,5 млн тонн, что составит 56% мировой торговли, в то время как прогнозируется, что экспорт США снизится до 53,7 млн и оставит Соединенным Штатам 31-процентную долю рынка. Прогнозируется, что Китай будет импортировать 100,0 млн тонн соевых бобов, в то время как остальной мир составит около 70,0 млн, при этом импорт ЕС будет относительно неизменным на уровне 14,0 млн тонн. Более слабый рост импорта сои в Китае и ЕС можно объяснить ростом внутреннего производства сои, рапса и подсолнечника в обеих странах, а также сохраняющимся высоким спросом на импортные семена рапса и подсолнечника и продукты.

По прогнозам, конечные запасы масличных культур в мире значительно увеличатся, в основном за счет увеличения производства сои и запасов в Южной Америке, США и Китае.

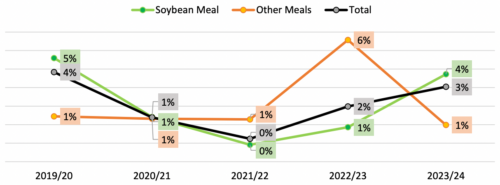

Рисунок 2. Рост мирового потребления шрота (эквивалент соевого шрота)

Прогнозируется, что мировое производство шрота из масличных культур вырастет на 4 процента в 2023/24 году, в первую очередь за счет производства соевого и рапсового шрота. Ожидается, что мировое потребление вырастет на 3 процента, в основном за счет спроса на соевый шрот в Китае, США и Бразилии.

Ожидается, что торговля белковым шротом восстановится за счет увеличения производства соевого шрота и экспорта из Аргентины в сочетании с растущим спросом в Южной и Юго-Восточной Азии.

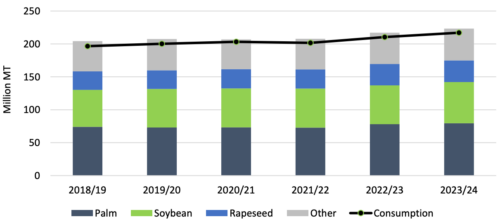

Рисунок 3. Мировое производство и потребление растительного масла

Ожидается, что мировое производство растительного масла в 2023–2024 годах вырастет на 3 процента при значительном увеличении производства соевого и пальмового масла, а также прогнозируемого восстановления производства оливкового масла. Ожидается также рост производства рапсового и пальмоядрового масла, в то время как производство подсолнечного, хлопкового и арахисового масла ожидается относительно неизменным.

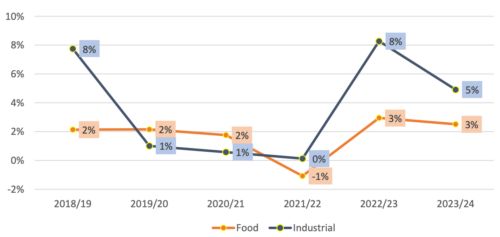

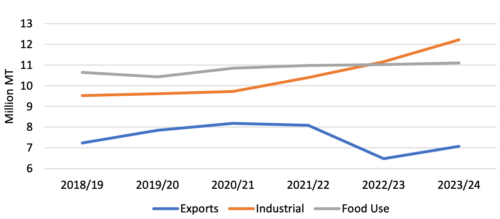

Прогнозируется, что мировое потребление вырастет на 6,7 млн тонн, то есть почти на 3%, в основном за счет роста производства пальмового и соевого масла. Прогнозируется, что в натуральном выражении потребление продовольствия вырастет больше, чем промышленное потребление, однако темпы роста промышленного потребления, как ожидается, снова будут опережать рост потребления продовольствия. Прогнозируется, что промышленное потребление соевого масла увеличится в США, Бразилии и Аргентине, а использование пальмового масла, как ожидается, возрастет в Индонезии, Малайзии и Китае.

Рисунок 4. Рост потребления продуктов питания и промышленного растительного масла

Мировая торговля растительным маслом в 2023/24 году немного вырастет благодаря восстановлению переработки сои в Аргентине, а также увеличению производства и экспорта пальмового масла из Индонезии.

Ожидается, что конечные запасы растительного масла в мире вырастут почти на 2% до 30,6 млн тонн. Большая часть этого роста прогнозируется для Китая, Индии, Пакистана и Бангладеш.

ПРОГНОЗ СЫРЬЕВЫХ ТОВАРОВ НА 2023/24 ГОД

СОЕВЫЕ БОБЫ

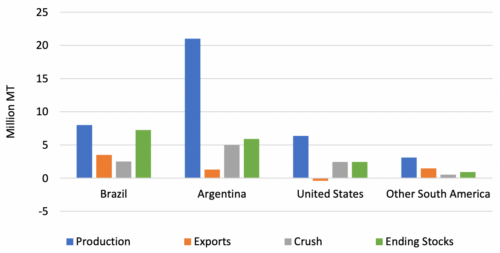

Прогнозируется, что мировое производство сои в 2023/24 году составит рекордные 410,6 млн тонн, что на 11 процентов больше, чем в 2022/23 году. Если это будет реализовано, производство сои в годовом исчислении увеличится на максимальную величину за более чем десятилетие, в основном за счет более высоких урожаев в Аргентине после исторической засухи в этом году. На Аргентину приходится более половины прироста производства, в то время как на Бразилию, Уругвай и Парагвай приходится более четверти прироста производства как за счет расширения посевных площадей, так и за счет повышения урожайности во всех трех странах. Посевная площадь в Бразилии находится на рекордно высоком уровне благодаря высокой доходности и благоприятному обменному курсу, несмотря на ожидаемое снижение цен в 2023/24 году. Планируется, что посевные площади в Соединенных Штатах не изменятся по сравнению с предыдущим годом, но ожидается рост благодаря более высокой урожайности.

Ожидается, что благодаря расширению производства мировые поставки сои достигнут рекордного уровня. Китай по-прежнему лидирует в росте спроса на импорт, хотя темпы его замедления снижаются из-за замедления перегрузки за последние 5 лет. Ожидается, что почти три четверти роста мирового импорта будет связано с восстановлением спроса в Пакистане, Египте и Бангладеш, где экономические трудности и ограничительная торговая политика значительно сократили импорт в 2022/23 году. Кроме того, Аргентина сократит импорт соевых бобов в связи с восстановлением внутреннего производства; однако ожидается, что импорт останется на повышенном уровне, поскольку фермеры держат запасы для снижения рисков инфляции, колебаний обменного курса и предстоящих выборов в октябре. Ожидается, что запасы сои в трех ведущих странах-экспортерах по состоянию на 30 сентября 2024 года увеличатся на 27 процентов по сравнению с предыдущим годом. Запасы трех основных экспортеров будут расти больше, чем использование (экспорт и переработка вместе взятые) из-за роста предложения, опережающего мировой спрос. Ожидается, что в связи с ростом мировых запасов и запасов экспортеров цены снизятся в 2023/24 году.

Рисунок 5. 2023/24 Рост сои

Прогнозируется, что мировое потребление соевого шрота вырастет на 4 процента в 2023/24 году при наличии достаточных запасов по сравнению с прогнозом роста на 1 процент на этот год. Ожидается, что на Китай будет приходиться почти треть роста мирового потребления после нескольких лет относительно неизменного потребления соевого шрота. Экспорт, по прогнозам, вырастет на 6 процентов благодаря восстановлению производства сои в Аргентине после улучшения перспектив производства сои и увеличения поставок в США и Бразилии. Прогнозируется, что доля Аргентины в мировой торговле вырастет в 2023–2024 годах, но останется значительно ниже среднего показателя за 5 лет из-за усиления конкуренции со стороны Бразилии и США.

Прогнозируется, что потребление соевого масла вырастет на 5 процентов благодаря росту спроса на продукты питания в Китае и более высокому промышленному потреблению в США и Бразилии. Прогнозируется, что мировой экспорт вырастет на 8 процентов в 2023/24 году благодаря восстановлению производства в Аргентине, но останется ниже прежнего уровня из-за роста промышленного потребления в странах-экспортерах.

Рисунок 6. Распределение соевого масла основных экспортеров

РАПС

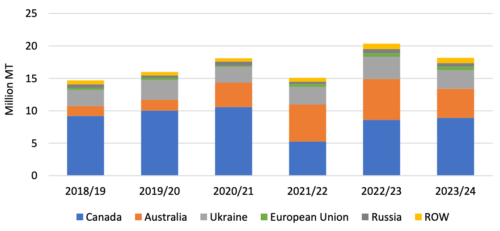

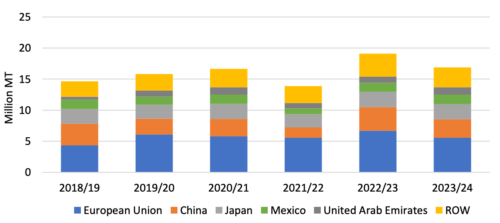

Мировое производство рапса в 2023/24 году прогнозируется почти без изменений на уровне 87,0 млн тонн. Ожидается, что Европейский Союз останется крупнейшим производителем в мире, обогнав Канаду третий год подряд. Ожидается, что дополнительный прирост в странах, включая Китай и Индию, компенсирует потери в Австралии, где убранная площадь, по прогнозам, сократится на 10 процентов по сравнению с предыдущим маркетинговым годом.

Ожидается, что глобальный переходящий остаток будет немного восстанавливаться из года в год, особенно в Канаде и ЕС, и достигнет среднего уровня за 5 лет. Прогнозируется, что мировой экспорт значительно сократится из-за сокращения производства в Австралии. Экспорт из Канады, по прогнозам, немного увеличится, поскольку спрос на импорт в Китае снижается из-за увеличения внутреннего производства рапса, а также растущего спроса на другие семена масличных культур и продукты. Прогнозируется, что мировое производство рапса достигнет рекордных 81,0 млн тонн с ростом в Европейском союзе, Канаде и Китае.

Прогнозируется, что мировое производство рапсового шрота вырастет на 1% до нового рекорда в 47,0 млн тонн. ЕС и Китай лидируют, поскольку ожидается, что увеличение внутреннего производства и продолжающийся крупный импорт семян будут способствовать росту производства муки и шрота в 2023/24 году. Мировая торговля рапсовым шротом, по прогнозам, немного снизится, поскольку Китай и ЕС наращивают внутреннее производство белкового шрота. Ожидается, что Соединенные Штаты останутся крупнейшим импортером рапсового шрота.

Рекордная глобальная переработка также увеличит производство рапсового масла до рекордных 33,0 млн тонн в 2023/24 году. Ожидается, что мировые запасы рапсового масла останутся ограниченными из-за роста потребления, прогнозируемого на рекордные 32,4 миллиона тонн. Ожидается, что промышленное использование, прежде всего в производстве биотоплива, вырастет на 4 процента, в то время как потребление в пищу вырастет только на 1 процент. Сильный рост промышленного потребления можно объяснить расширением производства биотоплива в Соединенных Штатах, а также сохраняющимся высоким спросом на рапсовое масло в ЕС для замены некоторого количества импортируемого пальмового масла.

Ожидается, что мировые запасы рапсового масла увеличатся и превысят средний уровень запасов за 5 лет; тем не менее, большая часть этого роста, вероятно, будет наблюдаться в Китае, в результате чего в остальном мире поставки будут ограничены.

Рисунок 7. Мировой экспорт рапса

Рисунок 8. Мировой импорт рапса

ПОДСОЛНЕЧНИК

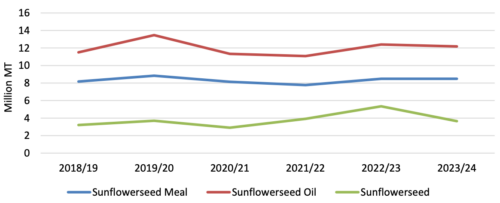

Прогнозируется, что мировое производство семян подсолнечника в 2023/24 году увеличится на 6 процентов по сравнению с предыдущим годом до 54,3 миллиона тонн. Рынок по-прежнему находится под влиянием вторжения в Украину, и, по прогнозам, ЕС и Россия получат в ответ рекордные урожаи. Другие области роста производства включают Казахстан и Аргентину. Прогнозируется, что производство семян подсолнечника в Украине немного восстановится по сравнению с 2022/23 годом, поскольку фермеры заменяют посевные площади зерновыми в пользу масличных культур; однако урожай останется значительно ниже доконфликтного уровня. В этом году Россия остается крупнейшим в мире производителем семян подсолнечника, обогнав Украину в сезоне 2022/23.

Рисунок 9. Мировой экспорт семян подсолнечника и продукции

Потребление подсолнечника прогнозируется относительно неизменным. Прогнозируется, что мировой экспорт семян подсолнечника сократится на треть в этом году, поскольку Украина возобновляет переработку большей части своего урожая внутри страны.

Рисунок 10. Украина. Экспорт семян подсолнечника и продукции

Прогнозируется, что мировое потребление подсолнечного масла в этом году вырастет на 4% до 19,7 млн тонн. Торговля прогнозируется немного ниже из-за высокого уровня переноса в дополнение к большим внутренним поставкам в ЕС. Ожидается снижение поставок из ЕС, Турции и Аргентины. Прогнозируется, что мировые запасы подсолнечного масла сократятся на 7 процентов и приблизится к доконфликтному уровню.

Прогнозируется, что мировое потребление подсолнечного шрота немного увеличится до 22,3 млн тонн, а экспорт останется без изменений. По прогнозам, конечные запасы сократятся на 11 процентов по сравнению с текущим годом.

ПАЛЬМОВОЕ МАСЛО

Мировое производство пальмового масла в 2023–2024 годах увеличится благодаря прогнозируемому расширению площадей и возвращению к тенденции урожайности в Малайзии и Индонезии. Ожидается, что в 2023–2024 годах глобальное использование пальмового масла для пищевых и промышленных целей увеличится как за счет роста населения, так и за счет экономического роста.

Ожидается, что торговля вырастет незначительно, поскольку экспорт из Индонезии, по прогнозам, не изменится, а экспорт из Малайзии, по прогнозам, увеличится лишь незначительно. Ожидается, что Индонезия будет использовать больше своего производства для снабжения внутреннего рынка растительным маслом и биодизелем, что ограничит экспортные поставки. Ожидается более низкий спрос на импорт из Европейского Союза, в то время как спрос растет в Китае, Индии и многих странах Африки и Юго-Восточной Азии. Конечные запасы снижаются по мере увеличения глобального использования пальмового масла.

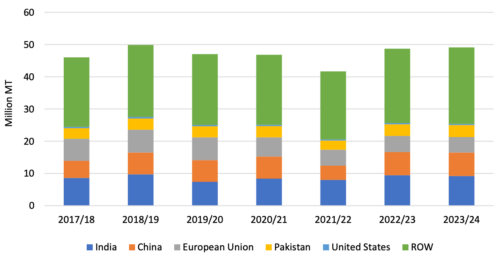

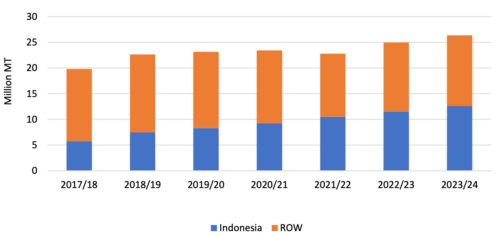

Рисунок 11. Мировой импорт пальмового масла

Рисунок 12. Мировое промышленное использование пальмового масла

ПРОГНОЗ НА 2023/24 ГОД

Мировое производство масличных культур прогнозируется на уровне 671,0 млн тонн, что на 44,0 млн тонн больше, чем в 2022/23 году. Этому способствует значительный рост посевов сои в Бразилии и Аргентине, рапса в ЕС и Канаде и подсолнечника в ЕС. Соответственно, ожидаемые более высокие запасы при дроблении, торговле и конечных запасах. Прогнозируется, что торговля масличными культурами вырастет более чем на 1,0 млн тонн, при этом рост экспорта сои будет сдерживаться сокращением поставок семян подсолнечника из Украины и рапса из Украины и Австралии. Ожидается, что конечные запасы более чем на 20,0 млн тонн превысят вынос в 2022/23 году.

Потребление шрота прогнозируется на 10,0 млн. тонн выше, чем в предыдущем году, преимущественно соевого шрота. Рост объемов торговли шротом также обусловлен увеличением продаж соевого шрота. Прогнозируется, что торговля двумя другими основными масличными шротами, рапсом и подсолнечником, не изменится.

Производство масла прогнозируется на 6,0 млн тонн выше в годовом исчислении за счет увеличения переработки соевых бобов, увеличения производства пальмового масла и улучшения условий для выращивания оливкового масла. Увеличение экспорта пальмового масла, пальмоядрового масла, соевого масла, хлопкового масла и оливкового масла перевешивает небольшое сокращение торговли подсолнечным маслом, что в сумме составляет увеличение на 1 млн тонн по сравнению с предыдущим годом. Ожидается, что конечные запасы растительных масел увеличатся в 2023–2024 годах, при этом значительное увеличение мировых запасов соевого масла будет компенсировано сокращением запасов пальмового масла в Индонезии и подсолнечного масла в России и Турции.

Прогнозируемая средняя сезонная цена на соевые бобы в США составляет 12,10 доллара.

ПРОГНОЗ НА 2022/23 ГОД

Мировое производство масличных выросло на 2,5 млн тонн до 627 млн за счет увеличения урожая сои в Бразилии и Украине и подсолнечника в Украине. Торговля масличными выросла по сравнению с предыдущим месяцем, в основном за счет увеличения экспорта сои из Бразилии и Украины. Переработка немного выросла из-за более высокой мировой переработки рапса и увеличения переработки подсолнечника в Украине, что перевешивает значительное снижение по сравнению с ожиданиями переработки сои в Египте. Экспорт шрота несколько увеличился. В связи с увеличением переработки и увеличением производства пальмового масла в Индонезии, производство и торговля маслом выросли.

Прогнозируемая средняя сезонная цена на соевые бобы в США снизилась на 10 центов до 14,20 доллара.

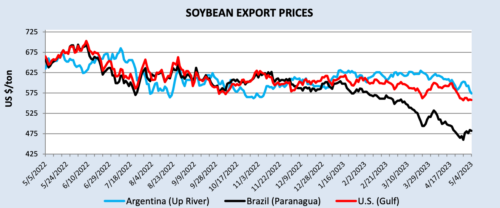

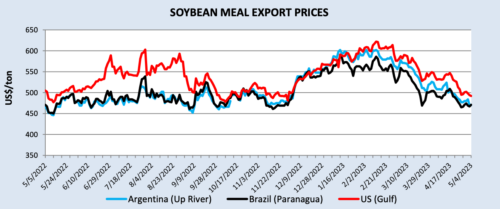

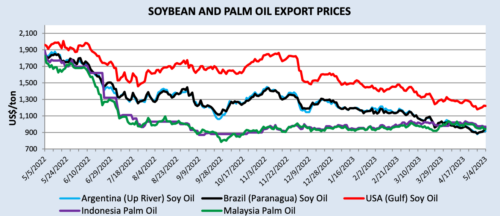

Экспортные цены

Цены на сою продолжали падать со времени последнего отчета WASDE, поскольку Бразилия и Аргентина собирают урожай 2023 года. Средняя цена в Аргентине упала больше всего, вероятно, отражая приток бразильских соевых бобов на мировой рынок и сдержанную реакцию на самую последнюю итерацию программы «соевый доллар». Ожидание высоких поставок сои привело к снижению мировых цен на соевый шрот и соевое масло. Пальмовое масло изменило курс по отношению к соевому маслу. Цены на пальмовое масло, торгующиеся с небольшой премией по сравнению с соевым маслом в Южной Америке, поддерживались снижением производства в Малайзии и медленными продажами в Индонезии.

Апрель 2023 г. Экспортные цены на сою

| США | Аргентина | Бразилия | |

| Средняя цена в апреле | $ 584 за тонну | $ 566 за тонну | $ 493 за тонну |

| Изменение по сравнению с мартом | — $ 1 за тонну | — $ 39 за тонну | — $ 37 за тонну |

Рисунок 13. Экспортные цены на сою

Апрель 2023 г. Экспортные цены на соевый шрот

| США | Аргентина | Бразилия | |

| Средняя цена в апреле | $ 528 за тонну | $ 501 за тонну | $ 489 за тонну |

| Изменение по сравнению с мартом | — $ 36 за тонну | — $ 43 за тонну | — $ 30 за тонну |

Рисунок 14. Экспортные цены на соевый шрот

Апрель 2023 г. Экспортные цены на соевые бобы и пальмовое масло

| США

Соевое масло |

Аргентина

Соевое масло |

Бразилия

Соевое масло |

Индонезия

Пальмовое масло |

Малайзия

Пальмовое масло |

|

| Средняя цена в апреле | $ 1 264 за тонну | $ 967 за тонну | $ 953 за тонну | $ 1 009 за тонну | $ 996 за тонну |

| Изменение по сравнению с мартом | — $ 78 за тонну | — $ 93 за тонну | — $ 105 за тонну | + $ 1 за тонну | + $ 28 за тонну |

Рисунок 15. Экспортные цены на соевое и пальмовое масло

Изменения прогноза для 2022/23 МГ (тыс. тонн)

| Страна | Товар | Экспорт/ импорт | Предыдущая оценка | Текущая оценка | Изменение | Причина |

| Аргентина | Соевый шрот | Экспорт | 22 400 | 22 200 | -200 | Снижение экспортных поставок из-за слабых темпов сокращения |

| Соевое масло | Экспорт | 4 100 | 3 950 | -150 | ||

| Бразилия | Соевые бобы | Экспорт | 92 700 | 93 000 | 300 | Более высокие экспортные поставки при большем производстве |

| Соевые бобы | Импорт | 750 | 500 | -250 | Медленный темп торговли | |

| Канада | Рапс | Экспорт | 4 950 | 5 150 | 200 | Повышенная давка и скорость торговли |

| Рапсовое масло | Экспорт | 3 100 | 3 250 | 150 | ||

| Рапс | Экспорт | 8 400 | 8 600 | 200 | Торговый темп | |

| Китай | Рапс | Импорт | 2 000 | 2 200 | 200 | Торговый темп |

| Рапсовое масло | Импорт | 2 000 | 1 800 | -200 | ||

| Соевое масло | Импорт | 800 | 450 | -350 | ||

| Рапс | Импорт | 3 400 | 3 800 | 400 | ||

| Соевые бобы | Импорт | 96 000 | 98 000 | 2 000 | Высокий спрос на крупные бразильские экспортные поставки; торговый темп | |

| Египет | Соевые бобы | Импорт | 3 800 | 2 500 | -1 300 | Торговый темп; негативные экономические перспективы |

| ЕС | Пальмовое масло | Импорт | 5 300 | 5 000 | -300 | Торговый темп |

| Семена подсолнечника | Импорт | 2 700 | 2 300 | -400 | ||

| Индия | Соевый шрот | Экспорт | 1 200 | 1 450 | 250 | Торговый темп |

| Пальмовое масло | Импорт | 9 030 | 9 450 | 420 | ||

| Индонезия | Соевые бобы | Импорт | 2 700 | 2 500 | -200 | Торговый темп |

| Малайзия | Пальмовое масло | Экспорт | 16 900 | 16 300 | -600 | Сокращение производства и темпы торговли |

| Пальмовое масло | Импорт | 1 300 | 1 000 | -300 | ||

| Масло пальмового ядра | Экспорт | 1 150 | 1 000 | -150 | ||

| Парагвай | Соевый шрот | Экспорт | 2 000 | 1 700 | -300 | Снижение экспортных поставок при меньшем производстве |

| Соевые бобы | Экспорт | 6 400 | 5 700 | -700 | ||

| Россия | Семена подсолнечника | Экспорт | 700 | 550 | -150 | Торговый темп |

| Таиланд | Пальмовое масло | Экспорт | 650 | 800 | 150 | Увеличение производства |

| Украина | Соевый шрот | Экспорт | 325 | 550 | 225 | Увеличение производства; торговый темп |

| Подсолнечник | Экспорт | 3 450 | 3 650 | 200 | Торговый темп | |

| Подсолнечное масло | Экспорт | 4 100 | 4 400 | 300 | ||

| Соевые бобы | Экспорт | 2 400 | 3 250 | 850 | Увеличение производства; торговый темп | |

| ОАЭ | Рапс | Импорт | 1 200 | 1 000 | -200 | Торговый темп |