|

Обзоры

|

https://exp.idk.ru/analytics/review/usda-obzor-rynka-maslichnykh-kultur-na-14-dekabrya-2020/539906/

|

Цены в соевом секторе растут

Основываясь на высокой рентабельности и рекордном уровне переработки в начале сезона, USDA повышает свой прогноз переработки сои на 2020/21 год в этом месяце на 15 миллионов бушелей до 2,195 миллиарда. Учитывая отсутствие изменений в прогнозе экспорта сои, ожидаемый уровень переходящих остатков в США 2020/21 года сокращен до 175 миллионов бушелей со 190 миллионов в прошлом месяце. Ожидается, что более низкие запасы повысят среднесезонную цену на соевые бобы в США на 15 центов до 10,55 доллара за бушель. USDA также увеличивает свой прогноз средней цены на соевый шрот на 2020/21 год на 15 долларов за тонну в этом месяце до 370 долларов, в то время как средняя цена соевого масла повышена на 1,5 цента до 36 центов за фунт.

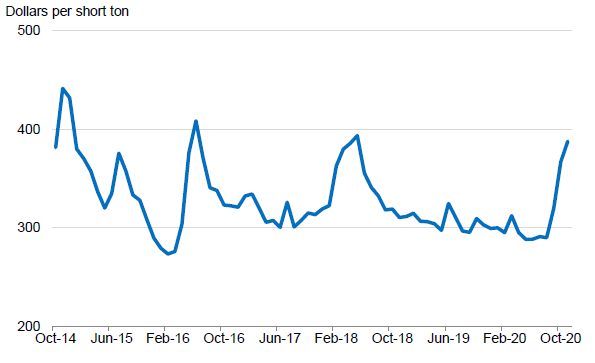

Рисунок 1. Скачок цен на соевый шрот до 3-летнего максимума приводит к росту рентабельности переработки

Обзор рынка США

Рекордный рост внутреннего и экспортного спроса на сою

Объем внутренней переработки сои в октябре составил 196,6 млн. бушелей — это самый высокий показатель за месяц. Фактически, переработка сои в США установила месячные максимумы для каждого из последних 10 месяцев (за исключением августа). Последующий рост также представляется вероятным, что побудило Министерство сельского хозяйства США повысить свой прогноз переработки сои в 2020/21 году на 15 миллионов бушелей в этом месяце до 2,195 миллиарда.

Устойчивость внутреннего рынка переработки — это, прежде всего, результат высокого спроса на соевые продукты. Слабые перспективы зарубежной конкуренции — особенно со стороны ведущего экспортера Аргентины — стимулируют спрос и цены на американскую продукцию. Таким образом, экспортные продажи соевого шрота из США в 2020/21 году оказались лучше, чем ожидалось. USDA отражает эти обстоятельства в этом месяце, повышая свой прогноз экспорта соевого шрота нового урожая на 500 000 коротких тонн до 14 миллионов. В связи с повышением спроса, ноябрьские цены на соевый шрот в центральном Иллинойсе выросли до среднего уровня в 388 долларов за короткую тонну, что значительно выше среднего показателя за октябрь в 367 долларов и 303 доллара за ноябрь 2019 года. Такая ситуация на рынке обеспечила повышение прогноза средней цены на соевый шрот в 2020/21 году на 15 долларов за тонну в этом месяце до 370 долларов.

Этой осенью экспортный спрос на сою также высок. Совокупные экспортные инспекции сои за сентябрь – ноябрь 2020 года составили 1,044 миллиарда бушелей, что значительно опережает предыдущий самый быстрый темп — в сезоне 2016/17. Рост экспорта включает даже редкую поставку сои в Бразилию. Но практически весь годовой прирост можно объяснить гораздо более высокими поставками сои в Китай. Обязательства по экспортным продажам соевых бобов в Китай уже превысили 30,4 миллиона метрических тонн (1,115 миллиарда бушелей), что на 78 процентов превышает общий объем обязательств за весь 2019/20 год.

Напротив, экспорт сои во второй половине 2020/21 года может быть не столь динамичным, как его первоначальные показатели. Возможные перемены на рынке предвещает недавнее замедление новых экспортных продаж сои. На фоне нормального развития посевов сои в Южной Америке, новые продажи снижаются вслед за резким ростом цен в США. Отсроченные продажи соевых бобов в настоящее время стремительно сокращаются при сочетании снижения новых продаж и высоких темпов поставок. Текущий прогноз USDA по экспорту на 2020/21 год уже отражает эти перспективы рекордных поставок и остается неизменным на уровне 2,2 миллиарда бушелей.

Переходящие остатки сои в США сокращены до 175 миллионов бушелей со 190 миллионов в прошлом месяце полностью из-за ожидаемого увеличения внутреннего потребления. Ожидается, что более низкие запасы сои повысят среднесезонную фермерскую цену в США на 15 центов до 10,55 доллара за бушель. Ожидаемая средняя сезонная цена значительно ниже, чем текущие наличные цены, поскольку большое количество форвардных продаж было сделано до ралли прошлого лета. Хотя последующие цены, получаемые фермерами, вероятно, будут выше, средняя цена в США в октябре составила 9,63 доллара за бушель.

Спрос повысил цены на соевое масло

Хотя всплеск переработки в октябре привел к росту внутренних запасов соевого масла в этом месяце, этот излишек может быстро закончиться. Спрос на соевое масло в США в 2020/21 году усиливается из-за нехватки масличных культур и производства растительного масла в других странах. Таким образом, несмотря на рост цен на соевое масло в США, экспорт по-прежнему имеет конкурентное преимущество по сравнению с другими странами происхождения. Соевое масло из США редко может быть конкурентоспособным в Индии, но в этом году там уже зафиксированы продажи. В этом месяце экспорт соевого масла из США увеличен на 150 миллионов фунтов до 2,75 миллиарда, что лишь незначительно меньше уровня 2019/20 года в 2,84 миллиарда.

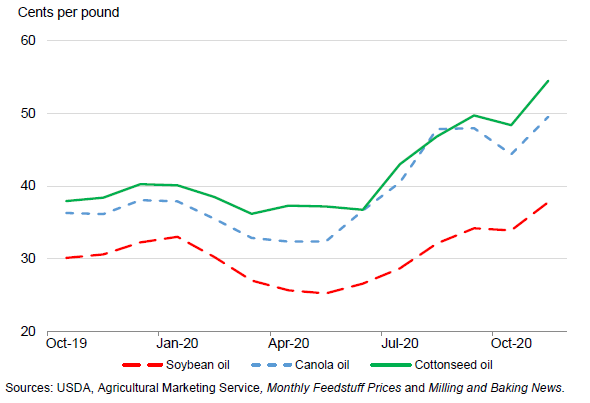

Рисунок 2. После достижения минимума весной цены на растительные масла в США растут.

Перспективы сокращения предложения сои и высокий спрос на масло повышают стоимость соевого масла. Средняя цена на соевое масло в ноябре выросла до 37,8 цента за фунт с 33,9 цента в октябре. В настоящее время соевое масло достигло самой высокой стоимости с июня 2014 года. На 2020/21 маркетинговый год Министерство сельского хозяйства США повысило свой прогноз средней цены в этом месяце на 1,5 цента до 36 центов за фунт. За укреплением рынка соевого масла последовало повышение цен на другие растительные масла в США.

Низкое производство хлопка снижает перспективы спроса

Сбор урожая хлопка в США сезона 2020/21 сейчас заканчивается, и по состоянию на 29 ноября было завершено 84 процента. К 1 декабря очистка хлопка (которая включает отделение хлопковых семян от ворса) также была завершена на 60 процентов. Национальная служба сельскохозяйственной статистики Министерства сельского хозяйства США оценивает производство хлопка в США в 2020/21 году на 5-летнем минимуме в 4,89 миллиона коротких тонн. В этом году уменьшение уборочных площадей перевесило скромный прирост урожайности. Снижение урожая хлопчатника на 343 000 тонн в этом месяце в первую очередь обусловлено сокращением урожайности в Техасе.

Хотя совокупный объем переработки хлопка за август – октябрь 2020 года все еще находится на уровне прошлого года, 18-процентное снижение урожая в этом году может в конечном итоге снизить эти темпы. Цены на хлопок вслед за ралли на рынке соевого шрота значительно превысили уровень годичной давности. Более высокие затраты на переработку, вероятно, сократят общий объем переработки в 2020/21 году до 1,65 миллиона тонн с 1,71 миллиона в 2019/20 году. Ожидается, что экспорт хлопка из США также снизится до 5-летнего минимума в 325 000 тонн. Однако наибольшее снижение спроса на хлопок может быть обусловлено его кормовым потреблением, прогноз которого снижен на 23 процента до 3 миллионов тонн.

Международный обзор

Засуха все больше затрудняет посев сои в Аргентине

Прогноз мирового производства сои в 2020/21 году снижен в этом месяце на 586 000 метрических тонн до 362,1 миллиона. Ожидаемое сокращение урожая в Аргентине, Мексике и ЕС лишь частично компенсируется увеличением в Канаде и Уругвае. Ожидается, что изменения производства в сочетании с ростом потребления сократят мировые остатки сои в 2020/21 году еще на 880 000 тонн до 85,6 миллиона.

Посев сои сейчас в самом разгаре в Аргентине. Министерство сельского хозяйства страны сообщает, что по состоянию на 3 декабря было засеяно 54 процента урожая 2020/21 года. Ожидается, что посевные площади сои будут не высоки, отчасти из-за засушливых почвенных условий. Несмотря на некоторое недавнее улучшение, количество осадков в сентябре – ноябре в основном производящем сою регионе страны было не более 40-50 процентов от нормы. Министерство сельского хозяйства США снизило оценку площадей соевых бобов в Аргентине в 2020/21 году в этом месяце на 200 000 гектаров до 16,7 млн., что теперь аналогично прошлогоднему уровню. Снижение оценки площадей приводит к сокращению урожая в Аргентине в 2020/21 году в этом месяце на 1 миллион метрических тонн до 50 миллионов.

В октябре из-за невозможности воспользоваться запасами сои старого урожая, переработка Аргентины упала до 8-летнего месячного минимума. Приток импорта сои из Парагвая был недостаточным, чтобы компенсировать нехватку внутренних поставок. Еще одна причина замедления темпов переработки — недавние забастовки членов профсоюзов на перерабатывающих предприятиях страны, которые требуют бонусов за работу в условиях пандемии. Слабые темпы переработки сои в Аргентине побудили Министерство сельского хозяйства США понизить прогноз потребления в 2020/21 году на 1 миллион тонн в этом месяце до 39 миллионов. Ожидается, что производство соевого шрота в Аргентине сократится на 800 000 тонн. В октябре 2020 года сокращение предложения привело к снижению экспорта аргентинского соевого шрота на 30 процентов по сравнению с годом ранее. Прогноз поставок за весь сезон в этом месяце снижен на 800 000 тонн до 26,7 миллиона. В случае реализации прогноза это станет 3-летним минимумом для аргентинской торговли соевым шротом.

Сопутствующая потеря предложения соевого масла на рынке Аргентины может усугубить тяжелое положение производителей биодизеля в стране. Спрос на аргентинское биодизельное топливо резко сократился из-за потери экспортных рынков в Европе и США. Внутренний рынок биодизеля не смог поглотить излишки. Но эти запасы могут быть легко разобраны внешними рынками, которые могут поддержать умеренное увеличение экспорта аргентинского соевого масла до 5,65 миллиона тонн.

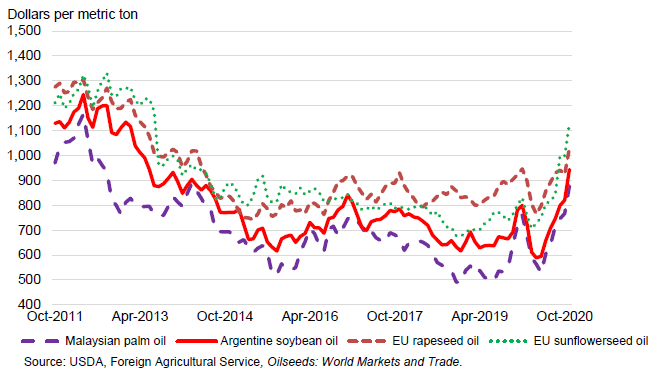

Рост цен на растительное масло привел к законодательным изменениям

Рост цен на пальмовое масло оказывает серьезное влияние на мировую торговлю. Запасы пальмового масла в Малайзии продолжают сокращаться, поскольку производство приближается к сезонному минимуму. Несмотря на устойчивое улучшение ситуации с осадками в Малайзии на протяжении всего 2020 года, производство пальмового масла все еще сдерживается сокращением использования удобрений, а также нехваткой рабочей силы из-за пандемии. По сравнению с прошлым годом цена на сырое пальмовое масло в Малайзии выросла на 237 долларов за тонну и приближается к 8-летнему максимуму.

Рост производства пальмового масла в Индонезии также довольно слабый. Увеличение разницы в цене между сырым пальмовым маслом и дизельным топливом (примерно 400 долларов за тонну) сделало обязательные требования Индонезии в отношении состава биодизеля менее приемлемыми. Расходы правительства на субсидирование разницы резко возросли, что сделало невозможным выполнение 30-процентной нормы смешивания биодизеля. Недавний шаг, который предприняло правительство, — это повышение экспортной пошлины на сырое пальмовое масло. Его цель заключается в снижении стоимости сырого пальмового масла для внутренних потребителей, в том числе для тех, кто производит биодизель. Ранее взималась фиксированная экспортная пошлина в размере 55 долларов США за метрическую тонну. Новый налог теперь представляет собой переменную величину с минимальной ставкой 55 долларов за тонну, которая постепенно повышается до 255 долларов в зависимости от внутренней цены.

Рисунок 3. Мировые цены на растительное масло снова растут

Само по себе поддержание предложения пальмового масла на внутреннем рынке Индонезии будет препятствовать экспорту на международный рынок. Тем не менее, общее влияние на конкурентоспособность индонезийских экспортеров может быть минимальным из-за изменений в других странах. Недавнее снижение индийской импортной пошлины на неочищенное пальмовое масло — главный рынок импорта — имеет большое значение для экспорта Индонезии. В то же время Малайзия планирует отменить налоговые льготы на сырое пальмовое масло к концу декабря. Экспорт индонезийского пальмового масла в 2020/21 году повышен на 100 000 тонн в этом месяце до 28,85 миллиона.

Индия сильно зависит от импорта пальмового масла из Индонезии и Малайзии, соевого масла из Аргентины и Бразилии и украинского подсолнечного масла. В 2020/21 году эти импортные поставки составят до 65 процентов всего потребления растительного масла в Индии. Тем не менее, резкий рост стоимости импорта каждого из этих растительных масел вынудил правительство Индии снизить импортные пошлины — по крайней мере, на данный момент. Чтобы облегчить экономическое воздействие на внутренних потребителей, импортный тариф Индии на неочищенное пальмовое масло снижен с 27 ноября до 27,5 процента с 37,5 процента ранее. Снижение пошлины на пальмовое масло также изменит стимулы для импорта этого товара по сравнению с соевым маслом. USDA повысило прогноз импорта пальмового масла в Индию в 2020/21 году на 200 000 тонн в этом месяце до 8,7 миллиона. Тем не менее, Индия стремится уравновесить интересы потребителей и производителей масличных культур. Последующие корректировки пошлин, вероятно, будут поощрять рост внутреннего производства масличных культур в следующем сезоне.

Предыдущий отчет от 13 ноября 2020 года

Рекомендуем также:

USDA. Обзор рынка пшеницы на 14 декабря 2020

USDA. Обзор рынка кормовых культур на 14 декабря 2020