|

Отчеты

|

https://exp.idk.ru/analytics/report/prognoz-birzhevykh-cen-s-1-po-5-iyunya-2020/519732/

|

Рынок зерновых:

Индия и Турция рапортуют о возможных рекордах в сборе зерновых, что способствует сдерживанию биржевых цен.

Исходя из цикличности, мы должны расти до середины июля. Но сейчас роста практически нет. Пока у быков есть время для того чтобы разогнать рынок наверх. Но, если восходящее движение так и не будет сформировано, мы рискуем осенью увидеть цены по пшенице сильно ниже 500.0 центов за бушель, и по кукурузе ниже 300.0 центов за бушель.

Погодные условия в целом остаются благоприятными для вегетации растений, что позволяет рассчитывать на рекордный урожай.

По прогнозам IGC ожидается, что в сезоне 19/20 урожаи пшеницы и ячменя компенсируют снижение урожая кукурузы, повысив мировое производство зерна (пшеницы и кормового зерна) на 40 млн. тонн в 2019/20 году до 2 177 млн., что лишь незначительно ниже рекордного уровня 2016/17 года. Это приведет к увеличению конечных запасов подходящего к концу сезона и станет дополнительным фактором давления на цены.

Руководство IDK.ru решило оказать всем посетителям сайта поддержку в условиях ограничительных мер связанных с коронавирусом, поэтому до середины июня все наши аналитические материалы будут в свободном доступе. Заходите на наш сайт, вкладка «Статистика», раздел «Аналитика».

Доллар/рубль:

Минфин продолжает рекордными объемами, по 100 млрд. рублей в неделю размещать ОФЗ, а участники рынка выбирают все бумаги, что создает дополнительную поддержку рублю.

Кроме того, до 4-го июня будет продолжаться продажа долларов в рамках бюджетного правила в объеме 163 млн. долларов в день, что не будет давать рынку развернуться на следующей неделе.

В свете оптимистичного ценового рывка нефти вверх в пятницу мы можем ожидать достижения парой отметки 67.00 на следующей неделе.

Рынок энергоносителей:

На фоне оптимизма, связанного с разработкой вакцин в России и в США котировки нефти продолжили рост на прошедшей неделе.

Одностороннее снижение Канадой добычи на 1 млн. баррелей в сутки и падение собственной добычи в США на 0.1 млн. баррелей в сутки до отметки 11.4 млн. баррелей, также поддерживает цены.

В конце следующей недели ждем техническое заседание ОПЕК+. Не исключено, что 9 и 10 июня пройдет очередная встреча министров энергетики. Представители КСА настаивают на продлении жесткого режима сокращения добычи. Позиция России – ждать, так как есть определенная надежда на рост спроса из-за возобновление пассажирского авиасообщения через один два месяца.

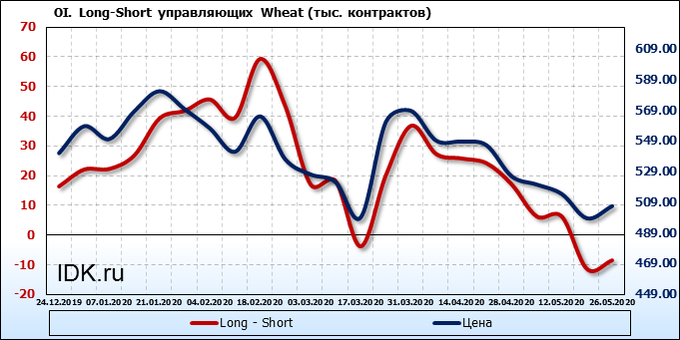

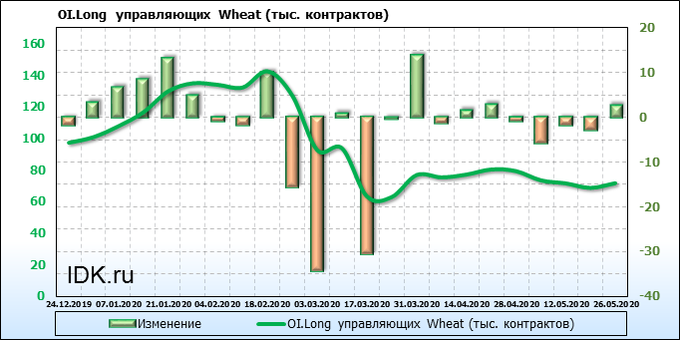

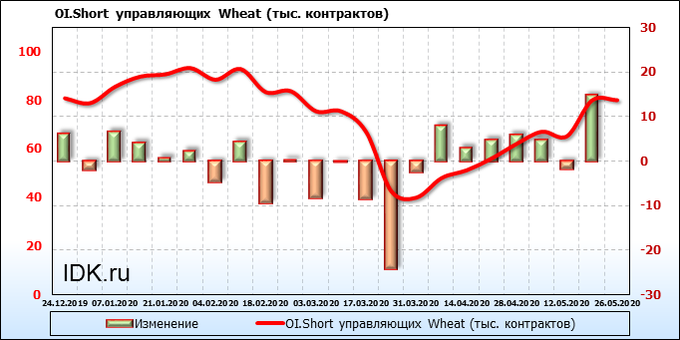

Wheat No. 2 Soft Red. CME Group

Смотрим на объемы открытого интереса управляющих. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

Цены росли в четверг и пятницу, не исключено, что интерес быков к рынку вырос на фоне общего роста цена на рынке товаров (нефть, золото).

Сценарий роста: рассматриваем июльский фьючерс, дата экспирации 14 июля. Допустимы новые покупки и наращивание открытых ранее лонгов при откате к 510.0. Если рынку удастся закрепиться выше 528.0 можем отправиться к 570.0.

Сценарий падения: у кого открыты позиции со стоп-ордером на 523.0 – держите. Новые позиции на продажу пока не открываем. В случае возврата рынка под 510.0 мы будем вынуждены вновь размышлять о шортах.

Рекомендация:

Покупка: при касании 510.0. Стоп: 502.0. Цель: 570.0. Кто в позиции от 501.0, перенесите стоп на 502.0. Цель: 570.0.

Продажа: нет. Кто в позиции, держите стоп на 523.0. Цель: 450.0.

Поддержка – 501.0. Сопротивление – 528.2.

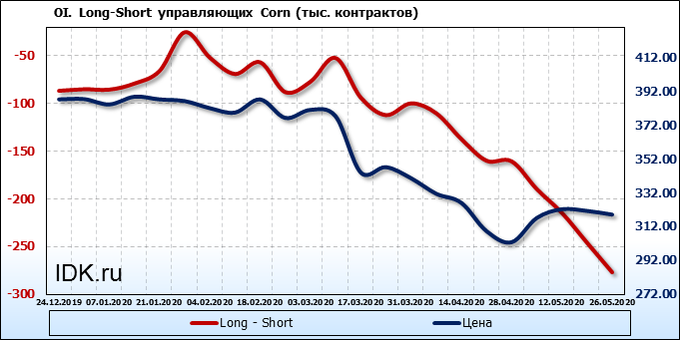

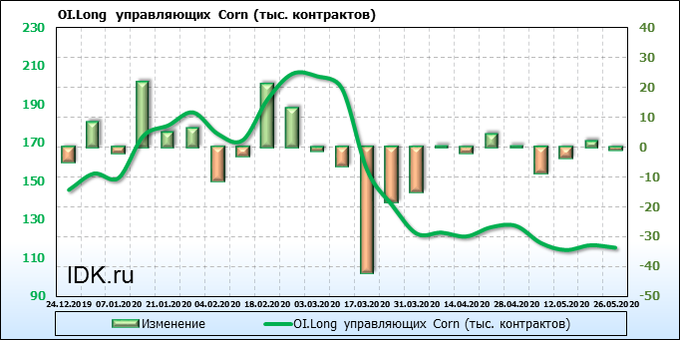

Corn No. 2 Yellow. CME Group

Смотрим на объемы открытого интереса управляющих. Вы должны учитывать, что это данные трехдневной давности (за вторник текущей недели), они же и самые последние из тех, что публикует биржа CME Group.

Нельзя исключать, что давившие рынок на протяжении восьми недель спекулянты попадут в ловушку и будут вынуждены спасаться бегством в случае подъема рынка выше 330.0. Может быть прокол к 350.0.

Сценарий роста: рассматриваем июльский фьючерс, дата экспирации 14 июля. Надо держать лонги, открытые ранее от 315.0 и 325.0. Новые позиции открывать уже смысла нет. Только двигаем стоп-ордера по тренду.

Сценарий падения: расти сложно из-за ожидания гигантского валового сбора. Поэтому, концентрацию не теряем. Следим за районом 315.0.

Рекомендация:

Покупка: нет. Кто в позиции от 315.0 и 325.0, перенесите стоп на 314.0. Цель: 400.0?!

Продажа: возможна при касании 314.0. Стоп: 322.0. Цель: 250.0.

Поддержка – 319.0. Сопротивление – 330.6.

Soybeans No. 1. CME Group

Сценарий роста: рассматриваем июльский фьючерс, дата экспирации 14 июля. Спорная ситуация. Покупки возможны, но стоп-ордер будем ставить рядом. Кто сомневается входит на пробое вверх уровня 853.0.

Сценарий падения: если рынок вновь уйдет ниже 828.0, то мы можем рассчитывать на ход к в район 750.0. Выше 828.0 в шорт не входим.

Рекомендация:

Покупка: нет. Кто в позиции, перенесите стоп на 827.0. Цель: 1000.0?!

Продажа: при касании 827.0. Стоп: 847.0. Цель: 750.0?

Поддержка – 828.0. Сопротивление – 852.4.

Sugar 11 white, ICE

Сценарий роста: рассматриваем июльский фьючерс, дата экспирации 30 июня. Продолжим, как и неделей ранее, двигать стоп-ордера по тренду. Шансы на достижение 12.00 сохраняются. Более сильный рост остается под вопросом.

Сценарий падения: при подходе к 12.00 можно продавать. Второй вариант для шорта появится в случае падения рынка ниже 10.00, но его лучше отрабатывать на часовых интервалах.

Рекомендация:

Покупка: нет. Кто в позиции, перенесите стоп на 10.40. Цель: 12.00 (13.80).

Продажа: при подходе к 12.00. Стоп: 12.26. Цель: 11.12.

Поддержка – 10.51. Сопротивление – 12.05.

Сoffee С, ICE

Сценарий роста: рассматриваем июльский фьючерс, дата экспирации 21 июля. Ушли ниже 100.0. Видим, что цель нисходящего движения находится на 75.00. При подходе к данной отметке – покупать.

Сценарий падения: стоим в шортах. Пододвигаем стоп-ордер по тренду, переносим цель с 80.00 на 75.00. Тот, кто не вошел ранее, можно использовать вероятный откат к 100.0 для входа в шорт.

Рекомендация:

Покупка: при касании 76.00. Стоп: 72.00. Цель: 99.00.

Продажа: при касании 100.0. Стоп: 108.0. Цель: 76.00. Кто в позиции, от 112.0, перенесите стоп на 108.0. Цель: 76.0.

Поддержка – 75.00. Сопротивление – 99.65.

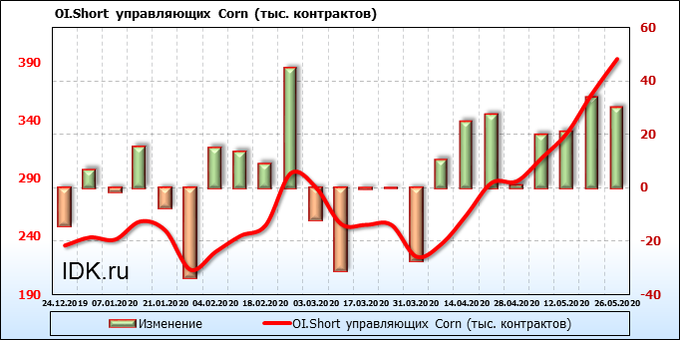

Gold. CME Group

Сценарий роста: на фоне потерь позиций доллара к евро и швейцарскому франку золото продолжает держаться выше 1700. Сценарий хода к 1890 остается. Продолжаем держать лонги.

Сценарий падения: продажи от 1890 обязательны. Второй вариант, войти сейчас, так как не хочется пропускать «неожиданное» падение к 1400, которое продолжит оставаться актуальным пока мы не поднялись выше 1765.

Рекомендации:

Покупка: нет. Кто давно в позиции от 1650, держите стоп на 1690. Цель: 1890.

Продажа: сейчас. Стоп: 1747. Цель: 1400?!

Поддержка – 1699. Сопротивление – 1896.

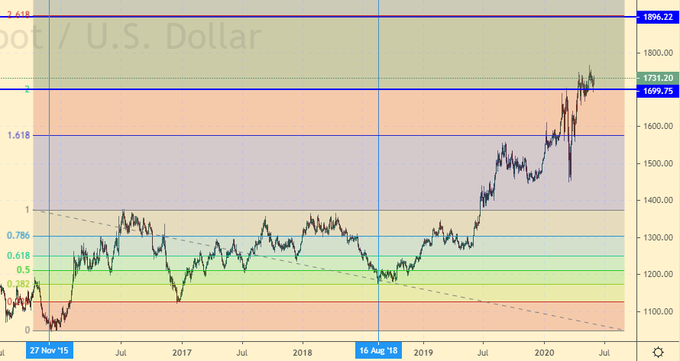

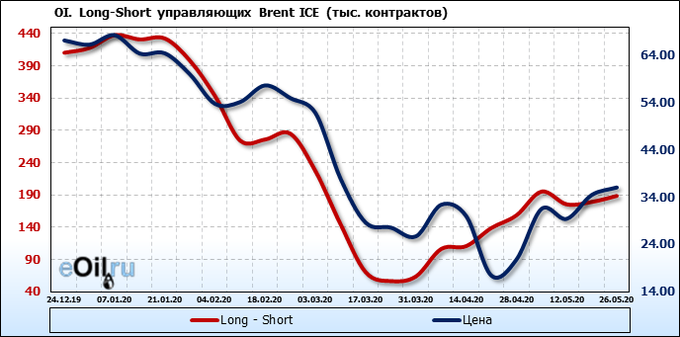

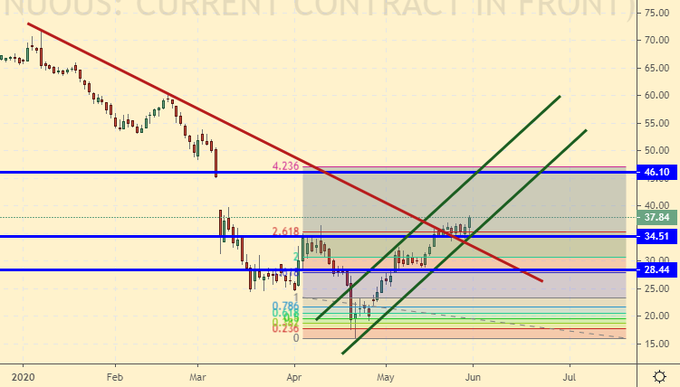

Brent. ICE

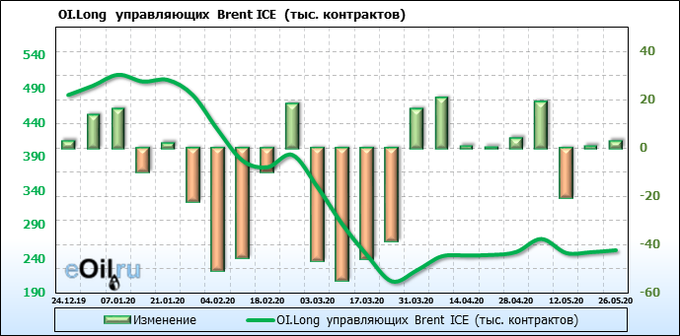

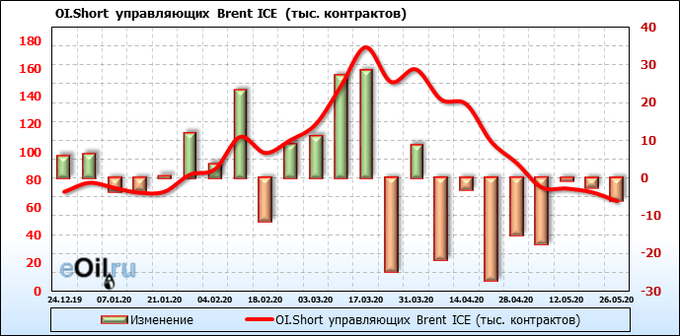

Смотрим на объемы открытого интереса управляющих. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа ICE.

Ситуация на прошлый вторник выглядит инертно. Пятничный рывок показывает нам заинтересованность быков продолжении растущей тенденции. Теперь продавцов ждем в районе 45.00.

Сценарий роста: рассматриваем июньский фьючерс, дата экспирации 30 июня. Пятница создала предпосылки для продолжения роста. В понедельник можно нарастить открытые ранее лонги и подтянуть стоп-ордера. Идем в район 46.00.

Сценарий падения: рынок не смог закрепиться ниже 35.00, что заставляет нас отложить мысли о продажах до подъема к уровню 46.00. Второй вариант, это шорт после падения рынка ниже 34.50.

Рекомендация:

Покупка: нет. Кто в позиции от 31.50, перенесите стоп на 34.40. Цель: 45.90.

Продажа: после падения ниже 34.50. Стоп: 36.60. Цель: 25.00 (10.00?!). Или, при касании 45.90. Стоп: 47.90. Цель: 35.60.

Поддержка – 34.51. Сопротивление – 46.10.

WTI. CME Group

Фундамент: число буровых установок в США упало на 15 единиц до 222 штук.

Коммерческие запасы нефти в США выросли на 7.928 до 534.422 млн. баррелей. Запасы бензина упали на -0.724 до 255 млн. баррелей. Запасы дистиллятов выросли на 5.495 до 164.327 млн. баррелей. Запасы в хранилище Кушинг упали на -3.395 до 53.462 млн. баррелей.

Добыча нефти упала на -0.1 до 11.4 млн. баррелей в день. Импорт нефти вырос на 2.003 до 7.2 млн. баррелей в день. Экспорт нефти упал на -0.063 до 3.176 млн. баррелей в день. Таким образом, чистый импорт нефти вырос на 2.066 до 4.024 млн. баррелей в день. Переработка нефти выросла на 1.9 до 71.3 процента.

Спрос на бензин вырос на 0.463 до 7.253 млн. баррелей в день. Производство бензина выросло на 0.005 до 7.171 млн. баррелей в день. Импорт бензина упал на -0.234 до 0.292 млн. баррелей в день. Экспорт бензина упал на -0.034 до 0.21 млн. баррелей в день.

Спрос на дистилляты упал на -0.402 до 3.266 млн. баррелей. Производство дистиллятов упало на -0.024 до 4.78 млн. баррелей. Импорт дистиллятов упал на -0.167 до 0.155 млн. баррелей. Экспорт дистиллятов упал на -0.026 до 0.885 млн. баррелей в день.

Спрос на нефтепродукты упал на -0.628 до 15.958 млн. баррелей. Производство дистиллятов упало на -0.396 до 18.392 млн. баррелей. Импорт дистиллятов упал на -0.555 до 1.555 млн. баррелей. Экспорт бензина вырос на 0.667 до 4.347 млн. баррелей в день.

Спрос на пропан упал на -0.294 до 0.779 млн. баррелей. Производство пропана выросло на 0.069 до 2.014 млн. баррелей. Импорт пропана упал на -0.011 до 0.107 млн. баррелей. Экспорт пропана вырос на 0.285 до 1.122 млн. баррелей в день.

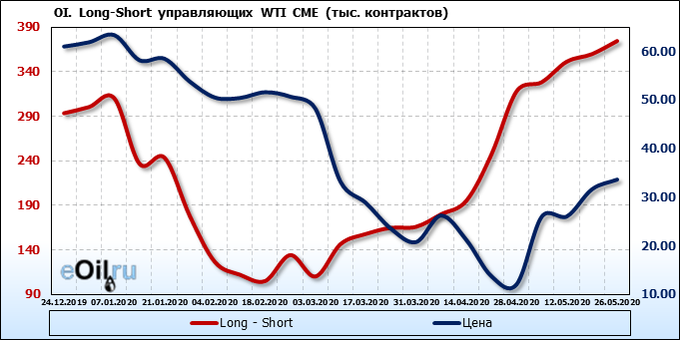

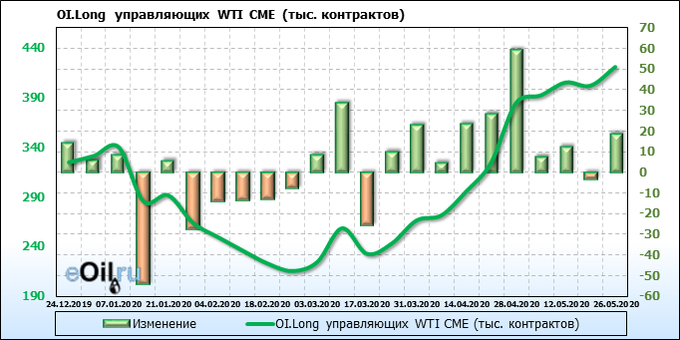

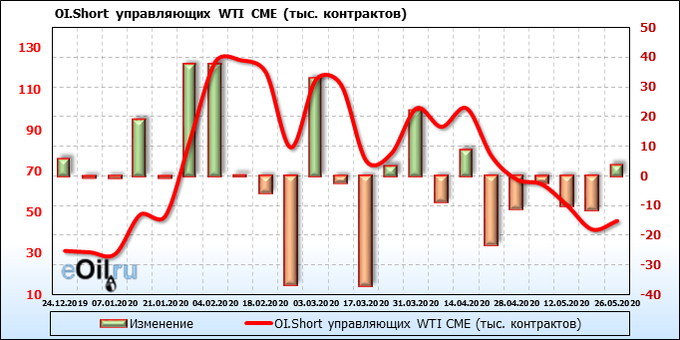

Смотрим на объемы открытого интереса управляющих. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

И покупатели, и продавцы приходили на рынок, что заставляет предполагать сильное движение цены в будущем, так как если рост объемов спекулятивных позиций продолжится, то одна из сторон будет вынуждена в спешке бежать с рынка после движения цены в неблагоприятном направлении.

Сценарий роста: рассматриваем июльский фьючерс, дата экспирации 22 июня. Позиции вверх открывать не будем. Поздно. Возможный ход в район 40.00 можно отработать на часовых интервалах.

Сценарий падения: не смогли закрепиться ниже 33.00, что создало предпосылку для очередного движения вверх. При подходе цен к району 40.00, думать о продажах.

Рекомендация:

Покупка: нет.

Продажа: думать при подходе к 40.00. От 45.00 продавать обязательно. Стоп: 47.30. Цель: 31.60.

Поддержка – 30.86. Сопротивление – 39.17.

Gas-Oil. ICE

Сценарий роста: рассматриваем июньский фьючерс, дата экспирации 11 июня. Закрепились выше недавней линии сопротивления. Пока мы выше 270.0 можно покупать. Рост к 400.0 возможен.

Сценарий падения: если мы вылетим к 400.0 — продавать. Однако, стоит обращать внимание на новостной фон. Если снятие карантина будет идти ускоренными темпами спрос на топливо вырастет, и после достижения 400.0, мы вряд ли опустимся ниже 330.0.

Рекомендация:

Покупка: сейчас. Стоп: 240.0. Цель: 400.0.

Продажа: думать в случае падения ниже 240.0.

Поддержка – 272.00. Сопротивление – 309.25.

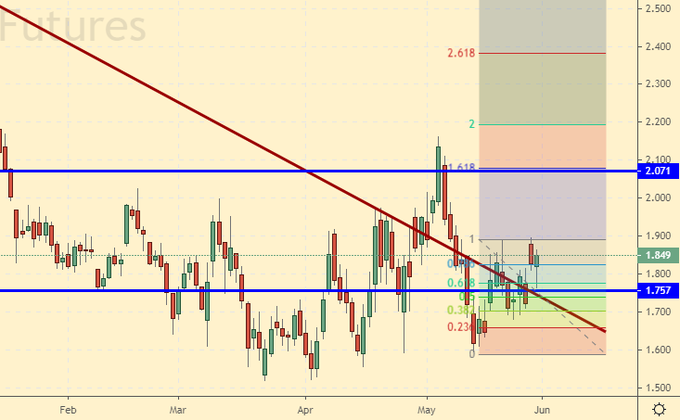

Natural Gas. CME Group

Сценарий роста: рассматриваем июльский фьючерс с датой экспирации 26 июня. Быки пытаются сформировать начало третьей волны импульса вверх, которая может привести к ходу в район 2.40. Здесь можно покупать.

Сценарий падения: от продаж отказываемся. Они выглядели привлекательно на фоне падающей нефти, но сейчас, когда баланс на рынке энергоносителей восстанавливается, о шортах не думаем.

Рекомендация:

Покупка: сейчас. Стоп: 1.69. Цель: 2.37.

Продажа: нет.

Поддержка – 1.757. Сопротивление – 2.071.

Евро/доллар

Сценарий роста: в районе 1.1200 часть медведей будет встречать рынок. Однако, так как статистические данные по США выходят крайне негативные: общее число лиц, получающих пособия 20.052 млн., первичные заявки на пособие по безработице за неделю +2.12 млн., мы можем предположить продолжение ослаблений позиций доллара. В следующую пятницу рынок может уйти выше 1.1200, так как в первую пятницу июня нас ждет изменение числа занятых в частном несельскохозяйственном секторе за май. Хорошо если увидим падение на 8 млн. человек, и это с учетом того, что минус 19.52 млн. было в апреле.

Сценарий падения: не продаем. Евро может упасть только при появлении рьяного демарша со стороны Италии с угрозой выхода из союза. Страна хочет за счет выпуска общеевропейских облигаций решить проблемы, связанные с последствиями карантина. Как известно, Германия против выпуска общеевропейских долговых бумаг.

Рекомендации:

Покупка: нет. Кто в позиции от 1.0800, перенесите стоп на 1.0880. Цель: 1.1480 (1.2000).

Продажа: нет.

Поддержка – 1.1018. Сопротивление – 1.1192.

Доллар/рубль

Сценарий роста: ждем хода к 66.70 и покупаем. Более сильное укрепление не должно устроить правительство РФ, так как стоимость бочки нефти в пересчете на рубли будет значительно ниже уровня 2800, который заложен в бюджет.

Сценарий падения: здесь надо набраться терпения и достоять до исполнения цели. Разворот в понедельник вверх не просматривается, так как нефть резко подорожала в пятницу. Новые шорты возможны только на часовых интервалах.

Рекомендации:

Покупка: при касании 66.70. Стоп: 65.70. Цель: 72.00.

Продажа: нет. Кто в позиции от 72.80, перенесите стоп на 72.37. Цель: 66.70.

Поддержка – 65.52. Сопротивление – 73.01.

Индекс РТС

Сценарий роста: можем ожидать хода вверх в понедельник, однако, в текущей ситуации рынок не виден выше 1370. Если уйдем выше 1250, то в движение войдут те, кто опоздал с покупками ранее.

Сценарий падения: если мы неожиданно уйдем ниже 1140, можно продать. Ясно, что падение будет, не ясно когда. Пока на рынке продолжается оптимизм, связанный со скорым закрытием проблемы с коронавирусом, в связи с успешными тестами вакцин, трейдеры предпочитают не замечать проблем в экономике. От 1370 продавать обязательно!

Рекомендации:

Покупка: нет. Кто в позиции от 1170, держите стоп на 1140. Цель: 1380.

Продажа: после падения ниже 1140. Стоп: 1260. Цель: 600?! Или при касании 1370. Стоп: 1530. Цель: 1000.

Поддержка – 1169. Сопротивление – 1374.

Приведенные в данной статье рекомендации НЕ являются прямым руководством к действию для спекулянтов и инвесторов. Все идеи и варианты работы на рынках, представленные в этом материале, НЕ имеют 100% вероятности исполнения в будущем. Сайт не несет никакой ответственности за результаты сделок.