|

Обзоры

|

https://exp.idk.ru/analytics/review/pshenica-mirovye-rynki-i-torgovlya-otchet-usda-data-vykhoda-11-iyulya-2019/489366/

|

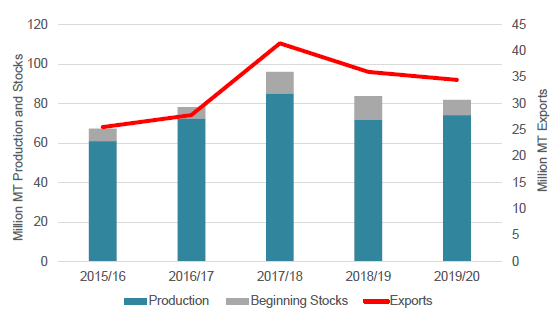

Экспорт пшеницы из России сокращен из-за снижения запасов

С учетом засухи в основных районах выращивания озимой пшеницы, прогноз производства пшеницы в России на 2019/20 год в этом месяце был снижен на 3,8 млн. тонн, хотя он все еще выше по сравнению с прошлым годом и, в случае реализации прогноза, будет вторым по величине за всю историю наблюдений. Тем не менее, прогнозируемый общий объем запасов снижен по сравнению с прошлым годом в связи с сокращением объема начальных остатков. (Для справки: начальные остатки 2018/19 г. были необычно высокими после рекордного урожая 2017/18 г.) В свете сокращения производства в этом месяце экспорт России сокращен на 2,5 млн. тонн до 34,5 млн. Это представляет собой годовое сокращение на 1,5 млн. тонн, что связано с сокращением общих запасов.

Даже при том, что российский экспорт немного снижен, все еще прогнозируется, что Россия будет ведущим мировым экспортером третий год подряд. Ожидается, что второй по объемам поставщик, Европейский Союз, выиграет от снижения конкуренции со стороны России и, вероятно, увеличит долю рынка в Северной Африке, Африке к югу от Сахары и на Ближнем Востоке. Согласно прогнозу, Европейский Союз экспортирует 27,0 млн. тонн, что немного больше, чем ожидалось в прошлом месяце, и на 3,0 млн. больше, чем объем предыдущего года. Несмотря на сокращение производства в этом месяце, прогноз запасов пшеницы в ЕС по-прежнему значительно повышен по сравнению с прошлым годом, что будет способствовать как увеличению экспорта, так и дополнительному кормовому потреблению. Ожидается, что Соединенные Штаты также выиграют от снижения конкуренции со стороны России, поскольку экспорт пшеницы из США (в торговом году с июля по июнь) увеличен на 2,0 млн. тонн в этом месяце до 25,5 млн. тонн.

Прогноз по пшенице на 2019/20 год

В этом месяце мировое производство снижено, так как сокращение урожая в Австралии, Канаде, Европейском Союзе, России и Украине превзошло увеличение урожая в США. Мировая торговля снижена, в основном за счет сокращения импорта в Индонезию и Вьетнам. Прогноз экспорта снижен для Австралии, России и Украины, что создаст дополнительные возможности для Европейского Союза и США. Средняя сезонная цена в США повышена на 0,10 долл. США за бушель до 5,20 долл. США.

Прогноз на 2018/19 год

На 2018/19 год мировое производство и торговля немного снижены. Экспорт США сокращен, а средняя для сезона фермерская цена снижена на 0,04 долл. США за бушель до 5,16 долл. США.

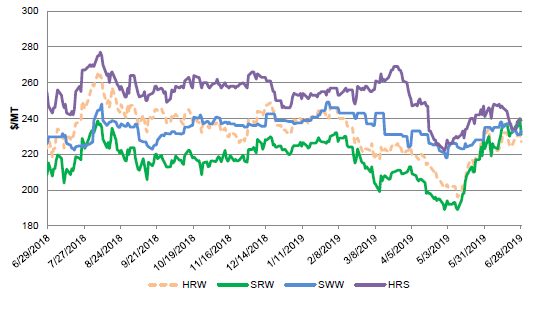

Цены на внутреннем рынке США

Цены на большинство сортов американской пшеницы несколько снизились в течение июня под давлением продолжающейся уборки урожая в США. Hard Red Winter (HRW) и Soft White Winter (SWW) подешевели на 4 долл. США / тонну до 227 долл. США и 233 долл. США соответственно, в то время как Hard Red Spring (HRS) упала на 8 долл. США / тонну до 239 долл. США. Напротив, Soft Red Winter (SRW) выросла на 8 долл. США / т до 231 долл. США, при этом сохраняется обеспокоенность по поводу воздействия влажной погоды как на объем, так и на качество урожая. SRW сейчас торгуется с премией к HRW.

Рисунок 2. Динамика экспортных цен FOB в США.

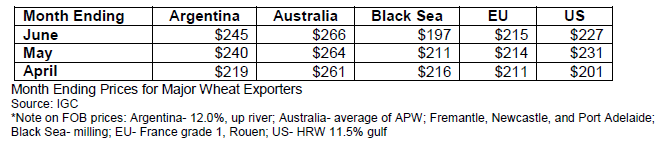

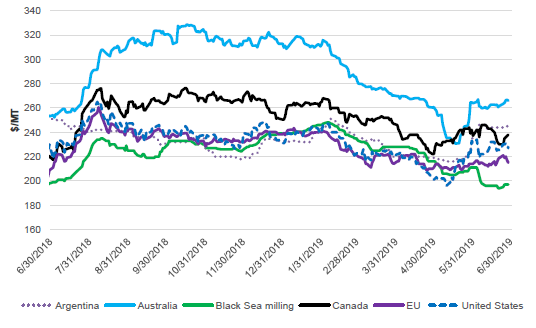

Цены на мировом рынке

В целом, экспортные цены менялись разнонаправленно в течение июня месяца. Черноморские цены на мукомольную пшеницу показали самое большое снижение, цены в США также снизились — и те, и другие в связи с началом уборки озимой пшеницы. Как и в прошлом году, черноморская пшеница начинает маркетинговый год с очень конкурентоспособными ценами, что, вероятно, будет способствовать очередному активному началу экспортного сезона. Цены на пшеницу в ЕС незначительно выросли, поскольку опасения по поводу жарких и засушливых условий более чем компенсируют давление со стороны сбора урожая. Аргентина и Австралия испытывают сезонный дефицит запасов.

Цены основных экспортеров пшеницы на конец месяца

Рисунок 3. Динамика международных экспортных цен FOB.

Изменения на мировом рынке в 2019/20 МГ (тыс. тонн)

| Страна | Экспорт/ импорт | Предыдущая оценка | Текущая оценка | Изменение | Причина |

| Австралия | Экспорт | 13 000 | 12 000 | -1 000 | Снижение экспортных запасов |

| Европейский Союз | Экспорт | 26 500 | 27 000 | 500 | Снижение конкуренции со стороны России и Украины |

| Россия | Экспорт | 37 000 | 34 500 | -2 500 | Уменьшение урожая |

| Украина | Экспорт | 19 500 | 19 000 | -500 | Уменьшение урожая |

| США | Экспорт | 23 500 | 25 500 | 2 000 | Снижение производства нескольких ключевых конкурентов |

| Индонезия | Импорт | 12 000 | 11 500 | -500 | Ожидание сокращения спроса в свете снижения мировых запасов |

| Кения | Импорт | 2 400 | 2 200 | -200 | Снижение ожидаемого спроса на основе замедления темпов торговли 2018/19 года |

| Филиппины | Импорт | 7 000 | 7 200 | 200 | Ожидание увеличения кормового и продовольственного потребления |

| Вьетнам | Импорт | 4 300 | 4 000 | -300 | Снижение ожидаемого импорта в свете торговых ограничений |

Изменения на мировом рынке в 2018/19 МГ (тыс. тонн)

| Страна | Экспорт/ импорт | Предыдущая оценка | Текущая оценка | Изменение |

| Канада | Экспорт | 24 200 | 24 500 | 300 |

| Австралия | Экспорт | 9 800 | 10 000 | 200 |

| США | Экспорт | 26 800 | 26 300 | -500 |

| Турция | Импорт | 5 800 | 6 400 | 600 |

| Алжир | Импорт | 7 000 | 7 200 | 200 |

| Европейский Союз | Импорт | 5 500 | 5 700 | 200 |

| Филиппины | Импорт | 7 000 | 7 200 | 200 |

| Бразилия | Импорт | 7 700 | 7 500 | -200 |

| Кения | Импорт | 2 050 | 1 800 | -250 |

| Китай | Импорт | 3 500 | 3 200 | -300 |

| Вьетнам | Импорт | 3 700 | 3 300 | -400 |