|

Обзоры

|

https://exp.idk.ru/analytics/review/obzor-rynka-pshenicy-otchet-usda-data-vykhoda-14-maya-2019/484249/

|

Прогноз производства и переходящих остатков в США по пшенице на 2019/20 год превысил оценку 2018/19 года.

Прогнозируется, что производство озимой пшеницы в 2019/20 году составит 1 268 млн. бушелей, что представляет собой рост на 84 млн. бушелей на расширении уборочной площади в США, а также резком повышении урожайности по сравнению с предыдущим годом в основных штатах, выращивающих озимую пшеницу. Чистый рост производства пшеницы в США сочетается с увеличением переходящих остатков с урожая 2018/19 г. и способствует росту прогнозируемых запасов — на 41 млн. бушелей с 2018/19 г. до 3 164 млн. Увеличение внутреннего потребления на пять процентов поглощает некоторую часть дополнительных запасов; тем не менее, прогнозируется, что экспорт сократится на 25 млн. бушелей в 2019/20 году, что приведет к чистому увеличению объема переходящих остатков, в то время как соотношение запасов к использованию остается на уровне оценки 2018/19 года (рис. 1).

Рисунок 1. Ожидается, что соотношение запасов и использования пшеницы в США будет оставаться высоким в 2019/20 г.

Обзор рынка США

Сводка ключевых рыночных изменений

- Производство пшеницы в 2019/20 г. прогнозируется на уровне 1 897 млн. бушелей, что на 13 млн. бушелей больше, чем в 2018/19 г. (рис. 2).

o USDA, Национальная служба сельскохозяйственной статистики (NASS) прогнозирует производство озимой пшеницы на уровне 1 268 млн. бушелей, что на 7 процентов больше, чем в 2018 году. Производство озимой пшеницы увеличится за счет увеличения уборочной площади и повышения урожайности.

o Производство прочей яровой и твердой пшеницы в новом маркетинговом году прогнозируется на уровне 578 млн. бушелей и 51 млн. соответственно.

- Ожидается, что урожайность пшеницы в 2019/20 году повысится на один бушель год к году до 48,6 бушелей на акр, в основном на ожиданиях значительного улучшения урожайности озимой пшеницы.

- С увеличением производства и начальных остатков в новом году общий объем запасов увеличен на 41 млн. бушелей до 3 164 млн.

- Прогнозируется, что общее использование в новом маркетинговом году увеличится более чем на 1 процент на росте продовольственного, кормового и остаточного использования, что компенсирует снижение экспорта. Увеличение запасов препятствует значительному повышению цен в новом маркетинговом году. Средняя фермерская цена (SAFP) в сезоне 2019/20 прогнозируется на уровне 4,70 долл. США за бушель, что на 50 центов ниже текущей SAFP 2018/19 года, равной 5,20 долл. США за бушель.

Рисунок 2. Посевная площадь в США по классам.

Прогнозируется рост производства озимой пшеницы в 2019 году на увеличении уборочной площади и урожайности

В этом месяце USDA, NASS опубликовали первый прогноз производства озимой пшеницы на основе исследования на 2019/20 маркетинговый год. Прогнозы уборочной площади озимой пшеницы, урожайности и производства в разбивке по штатам отражают ожидания изменений по каждой категории. Ранее опубликованный прогноз производства пшеницы на новый маркетинговый год отражал производство озимой пшеницы, которое зависело как от трендовой урожайности, так и от долгосрочного соотношения уборочной площади к посевной. NASS прогнозирует уборочную площадь озимой пшеницы на уровне 25,214 млн. акров, что отражает соотношение уборочной площади к посевной на уровне 80,03% и посевную площадь озимой пшеницы в 31,5 млн. акров, указанную в отчете о перспективах посевов NASS. Это соотношение уборочной площади к посевной немного выше среднего показателя за 5 лет, равного 78,9 процента и выше прошлогодних 76,04 процента. Улучшение этого коэффициента в США в 2019 году обусловлено его ростом в нескольких штатах, в частности в Оклахоме, где, согласно прогнозам, фермеры уберут 69,8 процента посевной площади озимой пшеницы по сравнению с 55,6 процента в 2018 году. В Канзасе, где влажные условия препятствовали посадке осенью и сохранялись в начале весны, фермеры заявили о намерениях убрать меньше посевов озимой пшеницы — 85,7 процента в 2019 году против 96,1 процента в 2018 году.

В дополнение к ожиданиям в отношении увеличения абсолютной и пропорциональной уборочной площади, производство озимой пшеницы в 2019 году выиграет от значительного улучшения прогнозируемой урожайности. В майском выпуске отчета NASS о посевах урожайность озимой пшеницы на 2019 год прогнозируется на уровне 50,3 бушелей на акр по сравнению с 47,9 бушелей в 2018/19 году. Прогнозы урожайности отражают состояние озимой пшеницы, которое значительно улучшилось по сравнению с аналогичным периодом прошлого года (рис. 3). По состоянию на неделю, закончившуюся 12 мая, по данным NASS, 64 процента посевов озимой пшеницы находятся в состоянии «от хорошего до отличного» по сравнению с 36 процентами в 2018 году. В начале 2018 года проблемы, связанные с засухой и заморозками в Техасе повлияли на прогнозы урожайности.

Рисунок 3. Состояние озимой пшеницы в США (неделя, закончившаяся 12 мая 2019 г.)

На этой ранней стадии выращивания озимой пшеницы 2019/20 года производство озимой пшеницы по классам прогнозируется следующим образом (они будут обновлены к концу июня, когда Министерство сельского хозяйства США, NASS выпустит отчет по посевной площади):

| 2018/19 | HRW | SRW | HWW | SWW |

| Посевная площадь (млн. акров) | 22,923 | 6,076 | 0,558 | 2,978 |

| Уборочная площадь (млн. акров) | 16,947 | 4,469 | 0,491 | 2,835 |

| Производство (млн. бушелей) | 662,249 | 285,558 | 19,347 | 216,785 |

| 2019/20 | HRW | SRW | HWW | SWW |

| Посевная площадь (млн. акров) | 22,407 | 5,55 | 0,538 | 3,009 |

| Уборочная площадь (млн. акров) | 17,764 | 4,08 | 0,487 | 2,883 |

| Производство (млн. бушелей) | 780,375 | 264,565 | 22,26 | 201,261 |

Несмотря на улучшение состояния озимой пшеницы, ее созревание в основном отстает от среднего темпа. В Канзасе только 14 процентов посевов достигли колошения на неделе, закончившейся 5 мая, по сравнению с 5-летним средним показателем в 41 процент. Поздний посев некоторой части озимой пшеницы может способствовать задержке созревания. Кроме того, полевые работы были затруднены влажными условиями. На неделе, закончившейся 5 мая, в Канзасе и Оклахоме для проведения полевых работ были пригодны всего 3,3 и 2,6 дня соответственно.

Производство дурума и прочей яровой пшеницы

В июле USDA, NASS опубликует свой первый основанный на опросах прогноз производства дурума и прочей яровой пшеницы на 2019/20 маркетинговый год. Текущие прогнозы основаны на намерениях о посевах, указанных в мартовском отчете о перспективах посевов, трендовой урожайности за 1985–2018 гг. по штатам, за исключением штатов Аризона, Калифорния и Айдахо, и 10-летнем соотношении уборочной площади к посевной. После сбора данных опроса фермеров в США о намерениях посевов в начале марта Статистическое управление Канады опубликовало свой прогноз посевов дурума и яровой пшеницы на 2019 год. В то время как прогнозируется сокращение посевов дурума более чем на 1 млн акров в 2019 году, ожидается, что площадь яровой пшеницы возрастет более чем на 2 млн. акров (до 19,4 млн. акров). Увеличение посевных площадей в Канаде на 12 процентов вызвано ростом посевов в Альберте (на 7,9 процента до 6,8 миллиона акров) и Саскачеване (на 14,7 процента до 9,0 миллионов акров). Ожидается, что прирост посевных площадей яровой пшеницы в обеих провинциях будет достигнут за счет посевных площадей канолы, при этом в обоих регионах сообщается о перспективах сокращения производства канолы в 2019 году. В настоящее время, согласно прогнозу, в Канаде в 2018/19 году ожидается рекордный объем переходящих остатков канолы, частично из-за потери доступа к ключевому рынку канолы в Китае. Это оказало влияние на снижение текущих цен маркетингового года и ухудшило перспективы роста цен в 2019/20 г. Поскольку окно посева в Канаде по-прежнему открыто как для канолы, так и для яровой пшеницы, разрешение торгового спора может улучшить перспективы экспорта и цен на канолу, возможно, за счет посевной площади яровой пшеницы.

Посевы яровой пшеницы в США в настоящее время отстают от средних темпов. За неделю, закончившуюся 5 мая, было посажено всего 22 процента яровой пшеницы по сравнению со средним за 5 лет показателем в 49 процентов. За неделю, закончившуюся 12 мая, на улучшении полевых условий посев достиг 45 процентов, но остался ниже среднего темпа 67 процентов. Окно посева яровой пшеницы в США открыто до начала июня, однако, подавляющая часть, как правило, высаживается к концу мая.

Прогноз увеличения запасов пшеницы в 2019/20 г.

Баланс по пшенице на 2019/20 год обновлен в этом месяце с использованием пересмотренных данных по производству озимой пшеницы NASS и обновленных ожиданий по производству яровой пшеницы. На основе этих корректировок прогнозируется увеличение запасов пшеницы на 41 миллион бушелей по сравнению с 2018/19 годом. Прогнозируется, что импорт останется на уровне 140 млн. бушелей на фоне ожиданий устойчивого спроса в США на канадскую яровую и твердую пшеницу, используемую для пополнения запасов яровой пшеницы в США. Начальные остатки нового маркетингового года прогнозируется на более высоком уровне, чем в прошлом году, в связи увеличением конечных остатков 2018/19 г. после понижения прогноза потребления в этом месяце. Продовольственное потребление в новом маркетинговом году незначительно повышено благодаря росту населения и ожиданиям незначительного снижения нормы извлечения. Кормовое и остаточное потребление повышено на 40 млн. бушелей с 2018/19 года благодаря увеличению производства пшеницы и повышению ценовой конкурентоспособности по сравнению с фуражными культурами. Однако ожидается, что запасы увеличатся в большем объеме, чем использование, что приведет к более высоким конечным запасам, чем годом ранее. Ожидается, что конечные запасы в новом маркетинговом году на уровне 1 141 млн. бушелей окажут понижательное давление на среднюю фермерскую цену сезона (SAFP) (рис. 4). SAFP на 2019/20 год прогнозируется на уровне 4,70 долл. США за бушель, что на 50 центов меньше, чем SAFP 2018/19 года, равная 5,20 долл. США за бушель.

Рисунок 4. Более высокий прогноз конечных остатков 2019/20 г. окажет давление на среднюю фермерскую цену пшеницы (SAFP).

Корректировки баланса на 2018/19 г.

На 2018/19 маркетинговый год предложение в этом месяце не изменилось, а корректировка использования привела к увеличению конечных запасов на 40 млн. бушелей. Исходя из более медленных, чем ожидалось, темпов продаж и поставок в последние недели, экспорт пшеницы из США сокращен на 20 млн. бушелей до 925 млн. В то время как цены на пшеницу в США в последние недели снижались, экспортные цены других крупных экспортеров также снизились и продолжают оказывать давление на конкурентную позицию США. В то же время доллар США укрепляется по отношению к канадскому доллару и другим валютам, что делает пшеницу США относительно более дорогой на международном рынке. В этом месяце кормовое и остаточное потребление также сокращено на 20 млн. бушелей на основе обновленных статистических данных о торговле за квартал с декабря по февраль, что подразумевает меньший объем исчезновения, чем ожидалось ранее для этого квартала.

После публикации отчета USDA, NASS Flour Milling Products от 1 мая, расчеты месячного продовольственного потребления пшеницы за первые 10 месяцев маркетингового года убедительно свидетельствовали о снижении использования по сравнению с предыдущим годом. Почти каждый месяц текущего маркетингового года оценки продовольственного использования оказывались ниже прошлогодних значений (рис. 5). По конец марта 2018/19 г. продовольственное использование находилось на уровне 98,7% от темпа 2017/18 г., когда годовое продовольственное потребление было оценено примерно в 964 млн. бушелей. Сокращение продовольственного потребления пшеницы частично связано с улучшением показателя нормы извлечения примерно на одну десятую процента по сравнению с 2017/18 годом. Кроме того, Пасха, которая обычно подразумевает разнообразные хлебобулочные изделия, была довольно поздней в этом году. Рост производства и использования муки в праздничные дни, скорее всего, проявится в апрельских данных и обеспечит увеличение продовольственного использования апреля, которое может компенсировать сниженное потребление марта.

Рисунок 5. Оценки месячного продовольственного потребления пшеницы в США в 2018/19 г. в значительной степени отстают от 2017/18 г.

Международный обзор

Мировое производство пшеницы в 2019/20 году — на рекордно высоком уровне

Мировое производство пшеницы в 2019/20 году прогнозируется на 45,9 млн. тонн больше, чем в 2018/19 году, на уровне 777,5 млн. тонн. Это представляет собой увеличение на 6,3 процента, и, если прогноз будет реализован, это станет самым большим урожаем пшеницы в истории.

Карта 1. Основные изменения мирового производства пшеницы в 2019/20 году (млн. тонн).

Прогнозируется, что мировая площадь пшеницы увеличится на 4,5 миллиона гектаров (или 11,1 миллиона акров; 1 га = 2,47 акра), при поддержке относительно высоких цен, в то время как увеличение площади пшеницы за пределами США немного больше. В Соединенных Штатах ожидается сокращение на 0,2 миллиона гектаров (0,57 миллиона акров).

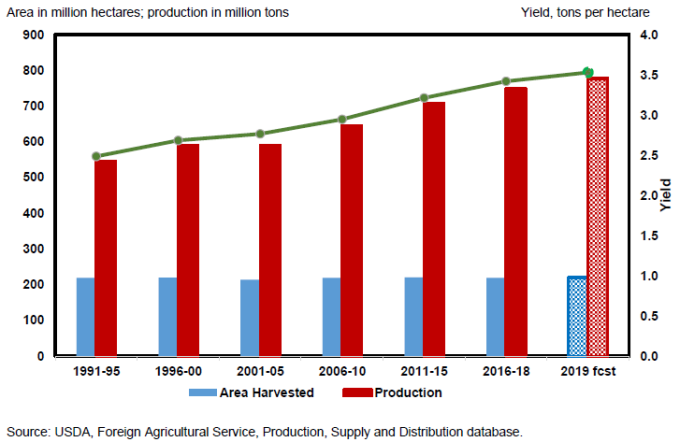

Рисунок 6. Площадь, производство и урожайность пшеницы в мире: средние значения и прогноз на 2019 год.

В мировом производстве пшеницы доминируют 12 стран (регионов), которые производят почти 90 процентов мировой пшеницы. Эта структура производства пшеницы по странам была стабильной в течение многих лет, но произошел сдвиг, и с 2000 года баланс меняется в пользу региона КРУ (Казахстан, Россия и Украина), главным образом за счет США. Среди прочих последствий, изменение в производстве пшеницы изменило мировую торговлю: Россия стала главным экспортером пшеницы, в то время как доля США в мировом экспорте пшеницы снижается.

Рисунок 7. Мировое производство пшеницы по странам (доли).

Прогнозируемый рост производства пшеницы в 2019/20 г. в основном произойдет за счет Европейского союза (ЕС), восстанавливающегося после неблагоприятного года, а также других крупных экспортеров пшеницы — России, Австралии, Украины, Канады и Аргентины — с совокупным увеличением производства пшеницы более чем на 34,0 млн. тонн по сравнению с прошлым годом. Прогноз производства пшеницы снижен для Марокко и нескольких стран Африки к югу от Сахары. Площадь пшеницы расширилась в большинстве основных стран-экспортеров пшеницы, чему способствовали более высокие цены во время посева, и, согласно прогнозу, урожайность в этих странах вернется к норме или тренду после экстремальных значений 2018/19 года. Ожидается, что ЕС и Австралия восстановятся после неблагоприятных погодных условий 2018/19 г. с близкой к среднему значению уборочной площадью пшеницы и трендовой урожайностью, в то время как Канада, Россия и Аргентина, как ожидается, увеличат свою уборочную площадь пшеницы, при этом в России и Украине также, согласно прогнозу, повысится урожайность. Прогноз уборочной площади и урожайности пшеницы в странах Ближнего Востока значительно выше прошлогоднего благодаря отличным погодным условиям и достаточному количеству осадков, а производство пшеницы в Северной Африке сократится из-за засухи в Марокко.

Рисунок 8. Прогнозируемое производство пшеницы и годовые изменения на 2019/20 г.

ЕС, крупнейший мировой производитель пшеницы, согласно прогнозу, восстановится после низкого урожая пшеницы в 2018/19 году и произведет 153,8 млн. тонн, что на 16,6 млн. тонн больше, чем в 2018/19 году, это будет его третий по величине урожай в истории. Ожидается, что площадь пшеницы увеличится на 0,8 млн. га по сравнению с прошлогодней, достигнув среднего показателя за 5 лет. В этом году, как сообщается, пшеница заменила рапс в некоторой степени, частично из-за засухи в течение короткого периода посева рапса и частично из-за неутешительно низкого урожая рапса в 2018/19 году. Основную часть урожая пшеницы в ЕС составляет озимая пшеница, посев которой происходит осенью.

По всему континенту европейские страны имели хорошие условия для посева, хотя и с небольшими периодами засушливой погоды в Германии и некоторых балканских странах осенью, а в Испании — зимой. Развитие пшеницы в настоящее время опережает средний темп на 2-4 недели, и состояние посевов в целом хорошее. Франция, крупнейший европейский производитель пшеницы, как ожидается, восстановит свою урожайность и производство после неблагоприятного года с объемом производства 38,9 млн. тонн, что на 3,1 млн. тонн больше, чем в прошлом году. Аналогичный сценарий прогнозируется для Германии, где производство пшеницы составит 24,8 млн. тонн, что на 4,5 млн. тонн больше, чем в прошлом году. Испания, особенно ее центральные регионы, пострадала от засухи и испытывает серьезный дефицит влаги, но после недавних дождей ситуация частично улучшилась; там прогнозируется снижение производства пшеницы на 1,1 млн. тонн до 7,1 млн. тонн. Страны Восточной Европы в основном наслаждались хорошими погодными условиями, хотя некоторые из них, особенно Румыния, пострадали от засухи. Сербия, которая не является членом ЕС, также пострадала от засухи, и ее производство, согласно прогнозу, снизится на 20,6 процента по сравнению с прошлым годом.

В странах бывшего Советского Союза производство пшеницы прогнозируется на уровне 135,3 млн. тонн в 2019/20 году, что более чем на 10 млн. тонн или на 8,0 процента выше, чем в прошлом году. Казахстан, Россия и Украина (КРУ), 3 основных производителя и экспортера зерна в регионе, как ожидается, соберут 119,8 млн. тонн пшеницы, что на 9,1 млн. тонн больше, чем в предыдущем году. Общая площадь пшеницы в этих трех странах, согласно прогнозу, несколько больше, чем в прошлом году. Небольшое увеличение прогнозируемой площади озимой пшеницы в Украине и России частично нивелируется сокращением площади яровой пшеницы в России и продолжающимся сокращением в Казахстане. Посев озимых зерновых в России, большая часть которых — озимая пшеница, прогнозируется немного больше, чем в прошлом году. Небольшое увеличение площади также ожидается для яровой пшеницы, хотя посевные работы только начались в Сибири, на которую приходится более 40 процентов площади яровой пшеницы. В Украине озимая пшеница, безусловно, является доминирующим классом (97 процентов площади), были опубликованы официальные данные о посевной площади. В Казахстане правительство продолжает проводить политику ухода от пшеницы, рассматривая ее как монокультуру, и поддерживает и субсидирует диверсификацию в пользу фуражных зерновых и масличных культур.

Урожайность пшеницы для стран КРУ прогнозируются примерно на 7 процентов выше в 2019/20 году, на уровне тренда. Состояние посевов озимых зерновых хорошее как в России, так и на Украине, практически без вымерзания, в то время как в совокупности около 20 процентов яровой пшеницы уже посеяно, посев только начался в Сибири и Казахстане.

Ожидается, что производство пшеницы в Китае составит 132,0 млн. тонн, что немного выше, чем в прошлом году. Предполагается, что уборочная площадь будет немного ниже, в основном из-за севооборота и усилий правительства по выводу из эксплуатации некоторых маргинальных земель. Недавнее снижение минимальной цены поддержки пшеницы произошло слишком поздно, чтобы повлиять на осенний посев. Поскольку правительство Китая отменило контроль над ценами на все сельскохозяйственные культуры, кроме пшеницы, риса, сои и сорго, и позволило им определяться рынком, цены на пшеницу остаются выше уровня мирового рынка. Озимая пшеница является основным классом, производимым в Китае, и посев был завершен в октябре 2018 года. На Северно-Китайскую равнину приходится около 80 процентов производства пшеницы в стране. Хотя в настоящее время, как сообщается, состояние посевов является неоднозначным, в целом для страны ожидается трендовая урожайность.

Прогнозируется, что в 2019/20 году Индия соберет рекордный урожай пшеницы в размере 100,0 млн. тонн, что на 0,3 млн. тонн больше, чем годом ранее. Хотя, как сообщается, площадь пшеницы немного сократилась, условия выращивания были практически идеальными, с оптимальными температурами и дождями на критических этапах развития посевов, что предвещает рекордные показатели урожайности выше трендовых. Сбор урожая пшеницы в Индии уже завершен. Пакистан также сообщает о хорошем состоянии посевов, но посевная площадь такая же, как и в прошлом году. Урожай пшеницы 2019/20 прогнозируется на уровне 25,6 млн. тонн, что на 0,5 млн. тонн выше, чем в прошлом году, и является третьим по величине за всю историю наблюдений. Урожай уже был собран в апреле.

Прогнозируется, что объем производства пшеницы на Ближнем Востоке на 9,4 млн. тонн превысит прошлогодний и достигнет рекордных 48,3 млн. тонн. В регионе наблюдается рекордно высокий уровень осадков для большинства стран. Прекрасные условия в Турции, необычно влажные условия на севере Ирака, в Иране и Сирии (и в наиболее продуктивном регионе Аль-Хаска), а также в Иордании и Израиле значительно повышают прогнозируемую урожайность пшеницы. Ожидается, что Сирия увеличит производство пшеницы более чем вдвое, рекордные показатели урожайности прогнозируются для других стран региона. Дожди были широко распространены по всему региону, даже в районах, где обычно вовсе нет осадков, включая некоторые регионы в Саудовской Аравии. Еще больше осадков в настоящее время прогнозируется для этого региона.

Прогнозируется, что производство пшеницы в Северной Африке сократится на 2,1 млн. тонн по сравнению с годом ранее до 18,9 млн., что станет наименьшим объемом производства после засухи в Марокко и Алжире в 2016/17 году. Индекс здоровья растительности (VHI) указывает на снижение урожайности в восточной части региона (Марокко и восточный Алжир) и постепенно улучшается к западу, достигая рекордных показателей в Тунисе. Хотя осенью влажность была отличной, зима в Марокко оказалась сухой, особенно в северо-западной части страны (вдоль побережья), где производится большая часть пшеницы. Сухость сохранялась на протяжении всего периода колошения и цветения, наиболее важных репродуктивных стадий развития пшеницы. Урожай сейчас прошел стадию наполнения и скоро будет собран. Ожидается, что небольшой дождь на этапе наполнения стабилизирует состояние урожая. Учитывая, что влажность почвы является основным фактором, определяющим площадь и прирост урожайности в регионе, ожидается, что урожайность в Марокко снизится почти на 40 процентов. Условия были лучше на востоке Марокко. Урожайность прогнозируется почти неизменной для Алжира и рекордно высокой для Туниса, где погода была очень благоприятной для сельскохозяйственных культур.

Правительственное исследование намерений посевов в Канаде показывает, что посевная площадь пшеницы будет почти на 0,4 миллиона гектаров больше, чем в прошлом году, при увеличении посева канадской западной краснозерной яровой пшеницы на 12 процентов и уменьшении площади дурума на 19 процентов. Увеличение площади яровой пшеницы происходит за счет канолы и сои. Посевы канолы (рапса) увеличиваются с 2001/02 года, когда площадь канолы составляла около 35 процентов от площади пшеницы; в 2018/19 году площадь канолы была чуть меньше, чем площадь пшеницы. Ожидается, что в 2019/20 году канадские фермеры отойдут от посева канолы в основном из-за эмбарго Китая на импорт канолы из Канады. После корректировки апрельских намерений по посевам прогнозируется, что уборочная площадь канадской пшеницы составит 10 миллионов гектаров, что станет самым высоким показателем с 2013/14 года. Урожайность, в настоящее время прогнозируемая на уровне тренда, наряду с расширением площади, увеличивает производство пшеницы на 8,5% до 34,5 млн. тонн.

В Аргентине производство пшеницы в 2019/20 г. прогнозируется на 0,5 млн. тонн выше, чем в предыдущем году, на уровне 20,0 млн. из-за дальнейшего ожидаемого расширения посевных площадей. Отмена высоких экспортных пошлин на экспорт пшеницы и переход от регулируемой к рыночной экономике 2 года назад усилили стимулы производителей по расширению посева пшеницы и кукурузы, несмотря на недавнее восстановление другого вида экспортного налогообложения. Новый сбор привязан как к ценам на сырье, так и к обменному курсу (4 песо на 1 доллар США). Поскольку значительное обесценивание аргентинского песо постепенно ослабляет налоговый эффект, этот сбор становится менее значимым и в настоящее время может оцениваться примерно в 9 процентов. Погодные условия были хорошими, дожди продолжают благоприятствовать посевам пшеницы в восточной части страны. Кроме того, сильное обесценивание валюты страны будет поддерживать ценовую конкурентоспособность Аргентины на мировых рынках, тем самым способствуя сохранению активного экспорта пшеницы.

В Австралии прогнозируется возврат к трендовой урожайности, так как после прошлогодней засухи ожидается нормальная погода, которая увеличит урожайность. Согласно прогнозу, площадь пшеницы вырастет из-за высоких местных цен. Производство пшеницы прогнозируется на уровне 22,5 млн. тонн, что на 5,2 млн. тонн больше, чем в прошлом году. Посев озимой пшеницы начнется в мае.

Рекордно высокие конечные запасы пшеницы прогнозируются в 2019/20 году

Начальные запасы пшеницы за пределами США в 2019/20 году прогнозируются на 7,1 млн. ниже, чем в прошлом году, после сокращения производства пшеницы в 2018/19 и сохраняющегося высокого потребления. Сокращение начальных запасов за вычетом Китая намного больше — 15,8 млн. тонн, так как Китай добавил еще 8,7 млн. тонн к своим запасам пшеницы на конец 2018/19 г. (аналогично запасам на начало 2019/20 г.). Правительство Китая продолжает поддерживать цены на пшеницу (и рис) (хотя цены поддержки пшеницы снижаются), которые сохраняют площадь и производство пшеницы на высоком уровне и приводят к дополнительному накоплению запасов пшеницы. Значительное снижение начальных запасов пшеницы произошло в России, ЕС и Австралии, после сокращения их производства в 2018/19.

Сокращение начальных запасов намного меньше, чем прогнозируемое увеличение производства пшеницы за пределами США в 2019/20 году на 45,6 млн. тонн, а прогнозируемые запасы увеличены на 4,2 процента.

Прогнозируется, что потребление пшеницы за пределами США увеличится на 2,8 процента, а кормовое и остаточное потребление вырастет на 9,5 миллиона тонн. Одной из причин такого увеличения является изобилие в мире низкокачественной и, следовательно, более дешевой пшеницы, которая не только стимулирует кормовое потребление пшеницы, но и приводит к более высокому ожидаемому остаточному использованию (или потерям). Ожидается, что использование пшеницы на продовольствие, семена и в промышленности за пределами США увеличится примерно на 1 процент по причине роста населения. Однако потребление пшеницы в странах Африки к югу от Сахары растет быстрее, чем население, поскольку потребление пшеницы на душу населения увеличивается при умеренном росте доходов.

Более низкие начальные запасы и рост использования лишь частично нивелируют рекордно высокий рост производства пшеницы, и конечные запасы за пределами США в 2019/20 году, согласно прогнозу, вырастут на 17,7 млн. тонн до рекордно высокого уровня в 262,0 млн. Прогноз глобальных конечных запасов пшеницы также находится на рекордно высоком уровне — 293,0 млн. тонн, при этом соотношение запасов к использованию является самым высоким с 1968 года. В то время как значительная доля прироста запасов приходится на Китай (на 6,2 млн. тонн), остальная часть распределена среди основных стран-экспортеров пшеницы (а также Индии), которые имеют высокий урожай пшеницы в 2019/20 г., с наибольшим увеличением в ЕС (см. рис. 9). Ожидается, что конечные запасы пшеницы основных экспортеров будут близки к средним за 5 лет показателям.

Рисунок 9. Конечные запасы пшеницы: Китай и основные экспортеры.

Примечание. Основными экспортерами являются США, Аргентина, Австралия, Канада, Европейский Союз, Казахстан, Россия и Украина.

Рекордная мировая торговля пшеницей прогнозируется на 2019/20 год; в условиях высокой конкуренции Россия остается ведущим экспортером

Прогнозируется, что мировая торговля пшеницей (международный торговый год с июля по июнь) достигнет рекордных 183,6 млн. тонн, с ростом на 5,6 млн. тонн в 2019/20 году. Это на 3,1 процента больше, чем в прошлом году, и связано с изменением структуры импорта и экспорта по странам. Увеличение импорта пшеницы ожидается в ряде стран, что отражает рост населения, увеличение кормового потребления пшеницы и некоторый рост продовольственного потребления пшеницы в странах, которые традиционно потребляют рис.

Прогнозируется увеличение импорта пшеницы в страны Южной и Юго-Восточной Азии — Индонезию, Филиппины, Таиланд, Вьетнам и Бангладеш. Рост населения, экономики, увеличение кормового потребления, при том, что пшеница является обычной частью кормовых рационов, особенно для растущей аквакультуры, и стабильный рост рынка продуктов на основе пшеницы — все это способствует увеличению импорта пшеницы. Прогнозируется увеличение импорта в нескольких странах Африки к югу от Сахары — в частности, в Кении, Мавритании, Нигерии, Судане и Зимбабве, что отражает рост численности населения, повышение спроса и засуху, что приведет к скудному урожаю в некоторых из этих стран. Среди стран Северной Африки прогнозируется рост импорта пшеницы в Марокко из-за меньшего урожая в 2019/20 году.

Однако сокращение в других странах частично нивелирует увеличение импорта. Снижение импорта пшеницы прогнозируется для Европейского Союза (ЕС) при восстановлении его производства пшеницы. Ожидается, что страны Ближнего Востока соберут рекордно высокие урожаи, что ограничит их импорт, а импорт Ирака и Сирии, как ожидается, значительно сократится. Карта ниже наглядно показывает объемы и годовые изменения импорта пшеницы.

Карта 2. Основные изменения импорта пшеницы в 2019/20 году.

В то время как мировой спрос на пшеницу растет устойчивыми темпами, в основном в соответствии с ростом населения, соответствующий рост экспорта пшеницы все больше происходит за счет стран Черноморского региона — России и Украины, а с 2015 года — и Аргентины. Наряду с увеличением предложения пшеницы, снижение курса местных валют во всех трех странах способствовало увеличению экспорта. Эти страны значительно расширили свои экспортные рынки пшеницы от Северной Африки и Ближнего Востока до Юго-Восточной Азии и Африки. В течение последних нескольких лет в странах ЕС (особенно во Франции, крупнейшем производителе пшеницы в ЕС) и даже в Соединенных Штатах на рынках более низкого качества наблюдается замещение поставок обильным предложением более дешевой российской и украинской пшеницы.

Россия и Украина наращивают долю экспорта пшеницы с начала 2000-х годов, наряду с ЕС, основным конкурентом и крупнейшим мировым экспортером с 2013 по 2015 год. Пользуясь несколькими подряд годами обильных урожаев, Россия стала крупнейшим мировым экспортером пшеницы в 2017/18 году и, по прогнозам, сохранит этот статус в 2019/20 году, хотя с меньшим объемом экспорта (из-за сокращения запасов), чем в прошлом году. Ожидается, что рост производства увеличит экспорт из ЕС на 3,0 млн. тонн до 27,0 млн., и ЕС вернет себе статус второго по величине мирового экспортера пшеницы, оправившись от слабых показателей прошлого года. Прогнозируется также рост экспорта из Аргентины и Австралии, поскольку рост производства пшеницы более чем компенсирует сокращение переходящих запасов. В Аргентине отмена налогов и квот на экспорт пшеницы в 2015/16 году, которая обременяла фермеров в течение последних 15 лет, и сильное обесценивание ее валюты (песо), как ожидается, еще больше увеличат площадь, производство и экспорт пшеницы в 2019/20. Ожидается, что недавнее восстановление налога, привязанного к обменному курсу, не ограничит экспорт. Согласно прогнозу, в 2019/20 году Австралия частично восстановится после разрушительной засухи 2018/19 года на востоке страны, которая истощила экспорт пшеницы, хотя прогнозируемый объем экспорта все еще ниже среднего показателя за 5 лет. Канадский экспорт в 2019/20 году не изменится и составит 24,0 млн. тонн и будет зависеть от качества урожая пшеницы в основных странах-конкурентах Канады — Соединенных Штатах, Аргентине и Австралии. Расширение ЕС, Аргентины, России и Украины на мировом рынке пшеницы в последние годы и в наступающем 2019/20 году достигнуто в основном за счет Соединенных Штатов, доля которых в мировой торговле пшеницей снижается.

Рисунок 10. Экспорт пшеницы основных конкурентов, средние показатели за 5 лет и прогноз на 2019 г.

Увеличение объемов экспорта происходит параллельно с изменением доли стран на экспортном рынке. Как упоминалось выше, в течение последних нескольких лет Россия, Украина и Аргентина расширили свою деятельность, вытесняя США, Австралию и Канаду на нескольких рынках. Самый яркий пример — Египет, один из ведущих мировых импортеров пшеницы. Раньше Египет импортировал большую часть пшеницы из Соединенных Штатов, но в течение последних нескольких лет пшеница США практически не импортировалась, источники импорта главным образом переместились в Россию и Украину. Аналогичный сдвиг сейчас происходит с Нигерией. Украина все больше вытесняет Австралию и, в меньшей степени, Канаду и США на растущих рынках Индонезии и Филиппин. Обе страны даже отнимают часть мексиканской доли рынка у Канады и США.

Экспорт США в 2019/20 году прогнозируется на уровне 23,5 млн. тонн, что на 2,8 млн. тонн меньше, чем в предыдущем году, с долей в мировой торговле пшеницей, равной 12,8%, что является одним из самых низких уровней за последние годы. Прогнозируется, что запасы пшеницы в США в 2019/20 году будут немного увеличены благодаря более высоким начальным запасам и небольшому росту производства. Тем не менее, совокупный объем производства пшеницы для всех других крупных экспортеров, в частности, для Аргентины, Австралии, Канады, ЕС, Казахстана, России и Украины, согласно прогнозу, вырастет более чем на 10 процентов по сравнению с прошлым годом, что, как ожидается, обострит конкуренцию за доли на экспортных рынках.

На карте 3 наглядно показаны прогнозируемые объемы и годовые изменения экспорта пшеницы для основных экспортеров пшеницы.

Карта 3. Изменения экспорта пшеницы для основных экспортеров в 2019/20 году.

Экспорт США в 2018/19 году сокращен

В текущем международном 2018/19 маркетинговом году (июль-июнь) прогноз экспорта пшеницы из США снижен на 1,0 млн. тонн в этом месяце до 26,3 млн., исходя из недавних поставок и ожиданий более высокой конкуренции в июне 2019 г. Логистика и доллар США, в настоящее время находящийся на наивысшем уровне по сравнению с другими валютами за 5 лет, ограничивают экспорт. Прогноз экспорта США для местного маркетингового 2018/19 года (июнь-май) в этом месяце снижен на 20 млн. бушелей до 925 млн., поскольку медленные темпы недавних поставок способствуют снижению.

Предыдущий отчет от 11 апреля 2019 г.

Рекомендуем также:

Пшеница: мировые рынки и торговля. Отчет USDA. Дата выхода 10 мая 2019

Фуражные зерновые: мировые рынки и торговля. Отчет USDA. Дата выхода 10 мая 2019 года

Масличные культуры: мировые рынки и торговля. Отчет USDA. Дата выхода 10 мая 2019