|

Обзоры

|

https://exp.idk.ru/analytics/review/pshenica-mirovye-rynki-i-torgovlya-otchet-usda-data-vykhoda-9-aprelya-2019/481223/

|

Прогноз на 2018/19 год

Мировое производство пшеницы в этом месяце практически не изменилось. Глобальное потребление снижено в основном за счет снижения кормового и остаточного потребления в Европейском Союзе и Иране. Мировая торговля снижена, поскольку сокращение импорта в Бангладеш, Саудовскую Аравию, Объединенные Арабские Эмираты и Вьетнам превышает рост спроса со стороны Индонезии и Филиппин. Экспорт уменьшен для Аргентины и Соединенных Штатов, но увеличен для Европейского союза. Средняя сезонная фермерская цена в США повышена на 0,05 долл. США до 5,20 долл. США за бушель.

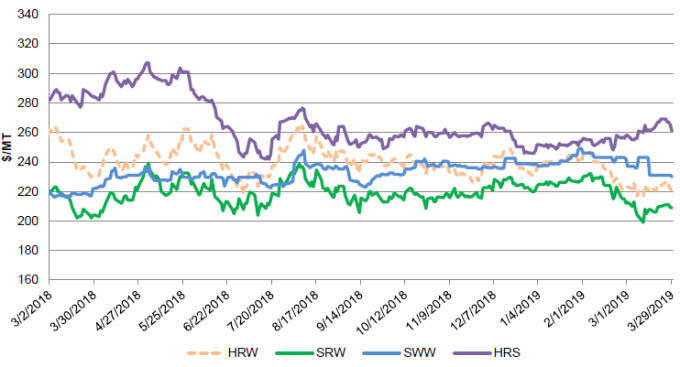

Цены на внутреннем рынке США

В целом цены на пшеницу в США в марте менялись разнонаправленно, но в основном были ограничены определенным диапазоном. И Hard Red Winter (HRW), и Soft Red Winter (SRW) снизились на 3 долл. / т до 220 и 209 долл. соответственно. Soft White Winter (SWW) упала на 12 долл. / т до 230 долл. из-за слабых темпов поставок. С другой стороны, Hard Red Spring (HRS) выросла на 3 долл. / т до 261 долл., чему способствовали сохраняющиеся логистические проблемы на севере США.

Рисунок 1. Динамика экспортных цен FOB в США.

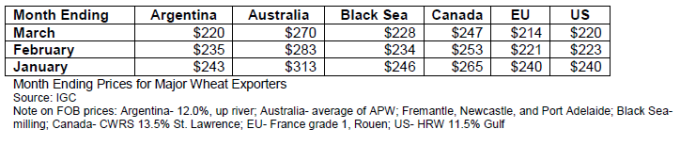

Цены на мировом рынке

Глобальные экспортные котировки в марте в основном снижались на фоне сообщений о хороших условиях для новых урожаев в ключевых странах Северного полушария, особенно в Европейском союзе и России. Пшеница в США продемонстрировала наименьшее снижение на фоне оптимизма по поводу того, что американская HRW может претендовать на часть недавно объявленной тарифной квоты (TRQ) в 750 000 тонн в Бразилии. Цены в Аргентине упали сильнее всего в течение месяца, так как объявленная Бразилией TRQ станет проблемой для ее доминирующей доли на этом рынке. Австралийские цены значительно упали в течение месяца, но остаются высокими по сравнению с другими экспортерами.

Цены основных экспортеров пшеницы на конец месяца

Рисунок 2. Динамика международных экспортных цен FOB.

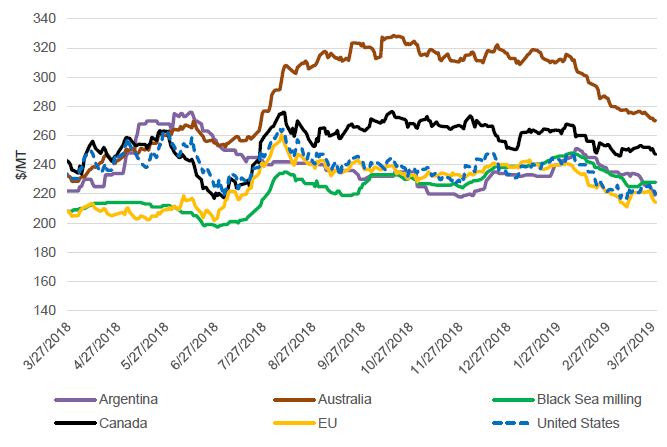

Уменьшение мирового производства ведет к снижению потребления и сокращению запасов

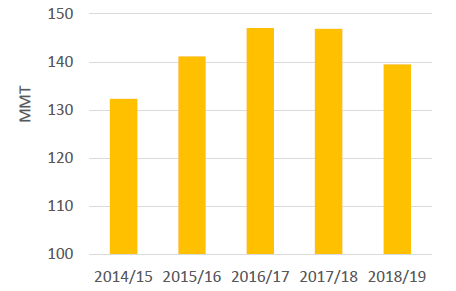

Мировое производство в 2018/19 году снизилось на 4 процента по сравнению с предыдущим годом до самого низкого уровня за последние 4 года. Большая часть снижения относится к основным странам-экспортерам. В Европейском союзе произошло самое большое снижение, поскольку засушливые условия в северных странах блока привели к его наименьшему урожаю за последние 6 лет. Производство в России существенно снизилось по сравнению с прошлогодним показателем, но остается третьим по величине в истории. Австралия пострадала из-за второго подряд года засухи, в результате чего урожай упал до самого низкого уровня за последние десять лет. С другой стороны, урожай в США увеличился, но не достаточно, чтобы компенсировать снижение запасов в других странах мира.

Рисунок 3. Самые крупные изменения производства по сравнению с предыдущим годом.

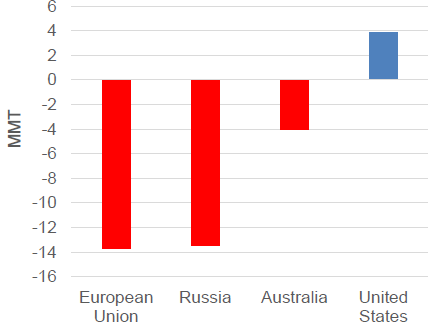

Вследствие ограничения мировых запасов цены имеют тенденцию к росту, а потребление снижается. Движущей силой снижения потребления стало кормовое и остаточное использование, которое снижено на 5 процентов до самого низкого уровня с 2014/15 года. В связи с тем, что запасы кукурузы в мире относительно высоки, пшеница стала менее конкурентоспособной по цене в кормовых рационах. Наибольшее сокращение кормового потребления приходится на Европейский Союз, где импортная кукуруза намного более конкурентоспособна по цене, чем пшеница.

Рисунок 4. Снижение мирового кормового/остаточного использования.

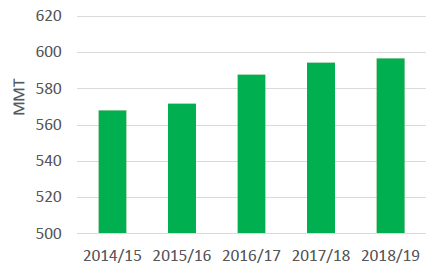

Потребление в продовольствии, семенах и промышленности (FSI) продолжает расти, что обусловлено спросом в Китае, Северной Африке и Юго-Восточной Азии. FSI, как правило, является стабильным компонентом потребления, поскольку продовольственный спрос на пшеницу, как правило, менее эластичен по сравнению с кормовым потреблением. Тем не менее, темпы роста FSI в этом году самые низкие за последние 15 лет, поскольку более ограниченные запасы привели к некоторому сдерживанию спроса, особенно в странах Африки к югу от Сахары.

Рисунок 5. Мировое потребление FSI растет незначительно.

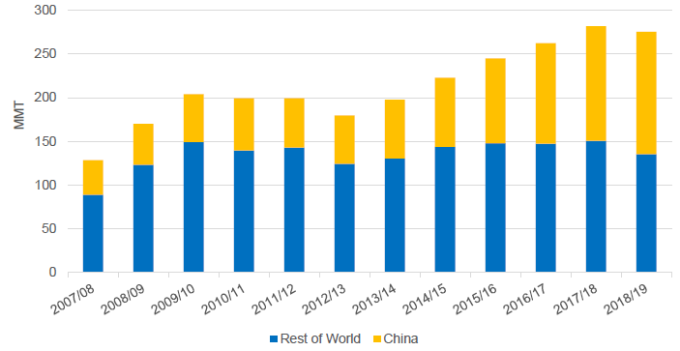

Даже с учетом корректировки потребления при сокращении запасов, ожидается, что объем переходящих остатков будет ниже, чем в прошлом году. Прогноз глобальных конечных запасов немного снижен, но более половины этого объема приходится на Китай, запасы которого, в основном, недоступны для мирового рынка. Запасы за пределами Китая снижены на 10 процентов до самого низкого уровня за последние 5 лет. Соотношение запасов и использования в мире, за исключением Китая, прогнозируется на уровне 22 процентов, что является самым низким показателем за последние десять лет.

Рисунок 6. Мировые конечные запасы сокращаются.

На долю 8 крупнейших экспортеров (Аргентины, Австралии, Канады, Европейского союза, Казахстана, России, Украины и США) приходится большая часть падения мировых запасов. Конечные запасы для Евросоюза и России, согласно прогнозу, будут намного меньше, чем год назад. Хотя большинство основных стран-экспортеров в Северном полушарии в целом имеют хорошие условия для развития озимой пшеницы нового урожая, стоит отметить, что конечные запасы этих стран 2018/19 года, согласно прогнозу, будут относительно не велики. Несмотря на то, что запасы в США немного снижены, ожидается, что они тем не менее будут высокими.

Помимо Китая, еще одним исключением для сокращения мировых запасов является Индия, где запасы значительно выросли в 2018/19 году после того, как страна собрала рекордные урожаи. Индия чередует статусы крупного импортера и экспортера в зависимости от уровня запасов. При нынешнем увеличении запасов она перестала быть крупным импортером, но экспорт все еще не значителен.

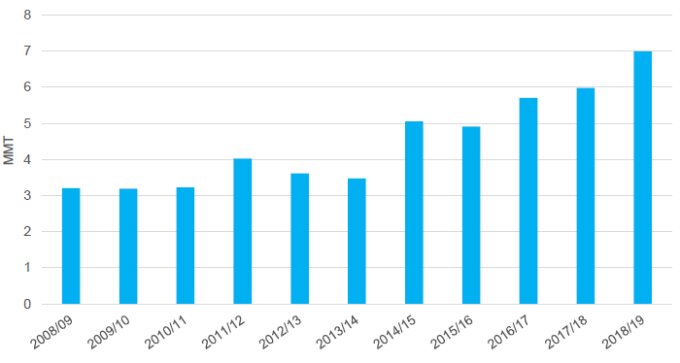

Импорт пшеницы в Филиппины растет до рекордного уровня

Согласно прогнозу, Филиппины импортируют рекордные 7,0 млн. тонн пшеницы в 2018/19 году. В последние несколько лет импорт пшеницы рос, так как спрос на продовольственное и кормовое зерно увеличивается с ростом населения. Хотя филиппинская диета, главным образом, основана на рисе, предпочтения смещаются от продуктов на основе кукурузы к более доступным продуктам из пшеницы. Кроме того, ожидается увеличение кормового потребления, так как спрос на большее количество протеина в рационах продолжает расти. В этом году, в частности, усилилась тенденция к более активному использованию пшеницы из-за потерь внутреннего производства кукурузы, связанных с тайфунами. При относительно высоких внутренних ценах на кукурузу спрос на пшеницу вырос как в кормовых рационах, так и в пищевом потреблении.

Рисунок 7. Рекордный импорт пшеницы в Филиппины.

Изменения на мировом рынке в 2018/19 МГ (тыс. тонн)

| Страна | Экспорт/ импорт | Предыдущая оценка | Текущая оценка | Изменение | Причина |

| Аргентина | Экспорт | 13 500 | 13 000 | -500 | Темпы торговли |

| Бангладеш | Импорт | 5 500 | 5 000 | -500 | Сокращение потребления пшеницы из-за роста использования риса |

| Европейский Союз | Импорт | 6 200 | 6 000 | -200 | Более медленные, чем ожидалось, темпы торговли |

| Экспорт | 23 000 | 24 000 | 1 000 | Ускорение темпов поставок | |

| Индонезия | Импорт | 10 000 | 10 500 | 500 | Рост кормового и продовольственного использования |

| Марокко | Импорт | 3 500 | 3 800 | 300 | Ожидаемый рост закупок на фоне сообщений об ухудшении состояния нового урожая |

| Нигерия | Импорт | 5 200 | 5 000 | -200 | Более медленные, чем ожидалось, темпы торговли |

| Филиппины | Импорт | 6 300 | 7 000 | 700 | Более высокое потребление пшеницы на фоне уменьшения урожая кукурузы |

| Саудовская Аравия | Импорт | 3 400 | 3 000 | -400 | Низкие темпы закупок и ожидание более крупного нового урожая |

| Объединенные Арабские Эмираты | Импорт | 1 800 | 1 400 | -400 | Медленные темпы торговли |

| США | Экспорт | 28 000 | 27 300 | -700 | Более низкие, чем ожидалось, темпы экспортных продаж на фоне сохранения высокой экспортной конкуренции |

| Вьетнам | Импорт | 4 500 | 4 000 | -500 | Ограничения на импорт, содержащий канадский чертополох |