|

Обзоры

|

https://exp.idk.ru/analytics/review/obzor-rynka-kormovykh-kultur-otchet-usda-data-vykhoda-12-marta-2019/478950/

|

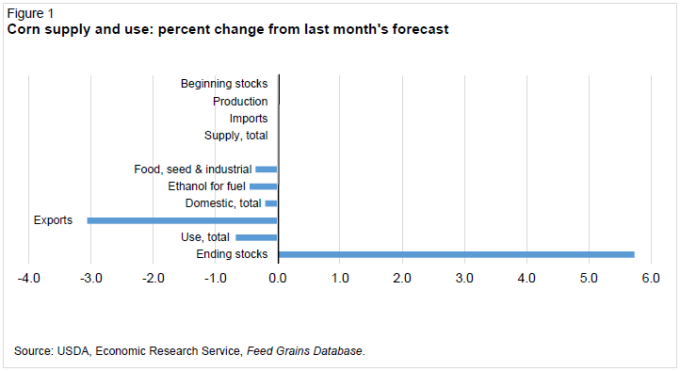

Потребление кукурузы снижено при сокращении экспорта и использования в производстве этанола

Прогноз запасов кукурузы в США на 2018/19 год в этом месяце не изменился. Прогноз использования сокращен на 100 млн. бушелей до 14,8 млрд. из-за сокращения экспорта и использования кукурузы для производства этанола. Результатом являются компенсирующее увеличение прогнозируемых переходящих запасов до 1,8 млрд. бушелей и снижение прогнозируемой средней цены, получаемой фермерами, на 5 центов. Прогнозируемая цена составляет $ 3,55 за бушель.

Торговля кукурузой повышена, а торговля сорго и овсом сокращена. Все три основных экспортера кукурузы помимо США — Бразилия, Аргентина и Украина — ожидают рост экспорта кукурузы. Прогнозируемый экспорт кукурузы из США в 2018/19 году в этом месяце снижен из-за усиления конкуренции со стороны Южной Америки и Украины, что, как ожидается, ограничит экспорт из США, несмотря на рекордную мировую торговлю кукурузой, ожидаемую в 2018/19 году.

Обзор рынка США

Запасы и потребление кормового зерна в США снижены

Запасы фуражного зерна в США на 2018/19 год снижены на 0,129 млн. метрических тонн из-за замедления импорта овса и ячменя по сравнению с прошлым годом. Запасы прогнозируются на уровне 440,4 млн. тонн, что на 8,6 млн. тонн ниже 2017/18 года. Прогноз общего исчезновения снижен на 2,6 млн. тонн до 389,6 млн. тонн. Кормовое и остаточное использование повышено на 0,4 млн. тонн до 141,6, поскольку сорго повышено, а овес понижен. Сокращение экспорта и использования кукурузы и сорго для производства этанола снижает общее потребление в этом месяце на 2,6 млн. тонн до 389,6 млн., что немного ниже уровня прошлого года. Конечные запасы увеличены на 2,5 млн. тонн до 50,8 млн.

Рисунок 1. Запасы и использование кукурузы: процентное изменение относительно прогноза прошлого месяца.

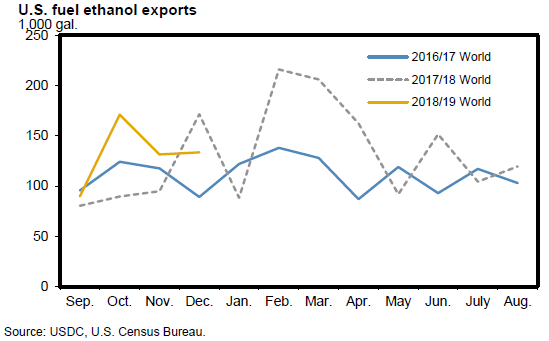

Рисунок 2. Экспорт топливного этанола из США.

Количество единиц животноводческой продукции

Прогноз количества единиц животноводческой продукции (GCAU) на 2018/19 год составляет 100,6 млн. единиц, практически без изменений по сравнению с прогнозом прошлого месяца и на 1,6 млн. единиц больше, чем прошлогодняя пересмотренная оценка в 99,0 млн. Кормовое и остаточное использование на единицу GCAU прогнозируется на уровне 1,44 тонны, немного меньше, чем в прошлом месяце, и на 0,02 больше, чем в прошлом году.

Кормовое и остаточное использование

Кормовое и остаточное использование для четырех кормовых зерновых (кукуруза, сорго, ячмень, овес) и пшеницы на сезон 2018/19, для маркетингового года с сентября по август, прогнозируется на уровне 144,8 млн. метрических тонн, что на 3,6 млн. ниже прогноза прошлого месяца. Кормовое и остаточное использование повышено для сорго, но нивелируется сокращением для пшеницы на 4 млн. тонн. Текущий прогноз превышает прошлогодний на 3,6 млн. тонн.

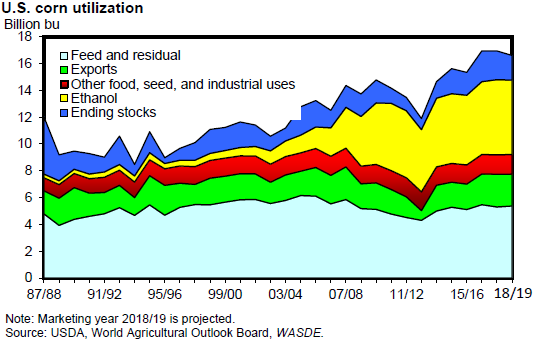

Рисунок 3. Использование кукурузы в США: кормовое и остаточное использование, экспорт, использование в производстве продуктов питания, для семян и промышленности (FSI), этанол, конечные остатки.

Запасы кукурузы без изменений

В этом месяце изменений в балансе кукурузы со стороны предложения нет.

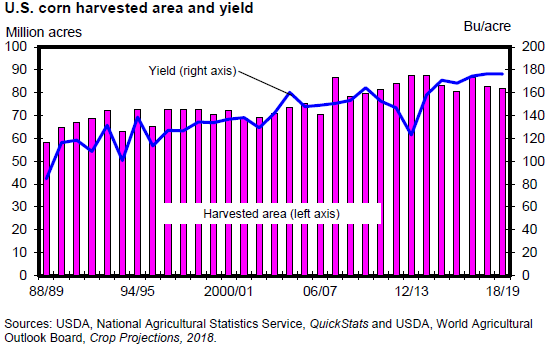

Рисунок 4. Уборочная площадь и урожайность кукурузы в США.

Прогноз исчезновения кукурузы снижен для 2018/19 г.

Прогноз исчезновения кукурузы снижен на 100 миллионов бушелей в этом месяце до 14 765 миллионов. Прогноз всего на 34 миллиона бушелей ниже прошлогоднего рекорда, что делает его вторым по величине в истории.

Использование для продуктов питания, семян и промышленности (FSI) снижено на 25 миллионов бушелей до 7 015 миллионов за счет снижения перспектив производства этанола. Отчет NASS о переработке зерновых и производстве сопутствующих продуктов от 1 марта указывает на то, что темпы использования кукурузы для производства топливного этанола в этом маркетинговом году (по январь) отстают от прошлогодних на 4 процента. Данные Управления энергетической информации за февраль указывают на снижение производства этанола, в итоге прогноз использования кукурузы для этанола на 2018/19 г. составляет 5 550 млн. бушелей. Положительным моментом является то, что экспорт этанола за первые 4 месяца маркетингового года вырос на 18 процентов по сравнению с прошлым годом и составил 2,093 миллиона литров. Бразилия, Канада, Индия и Нидерланды являются основными направлениями экспорта.

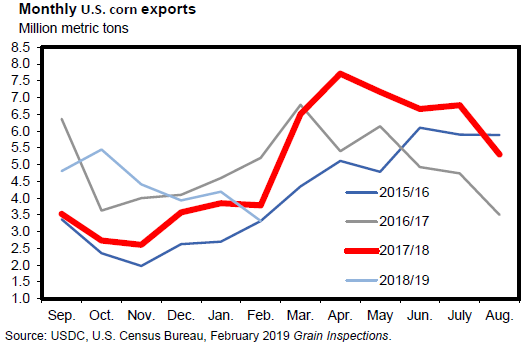

Экспорт снижен на фоне сильной конкуренции

Прогнозируемый экспорт кукурузы в 2018/19 году сокращен на 75 миллионов бушелей до 2 375 миллионов. Соединенные Штаты продолжают сталкиваться с жесткой ценовой конкуренцией со стороны Бразилии и Аргентины. Прогнозируемый экспорт на 63 миллиона бушелей ниже уровня 2017/18 года. Мексика, Япония, Колумбия и Южная Корея являются основными пунктами назначения в этом маркетинговом году по декабрь включительно, на которые приходится почти 70 процентов поставок США.

Итоговые конечные запасы прогнозируются на уровне 1 835 млн. бушелей, на 100 выше, чем в прошлом месяце, и на 305 млн. меньше, чем в 2017/18 году. Соотношение запасов к использованию увеличилось в этом месяце до 12,4 с 11,7 в прошлом месяце.

Рисунок 5. Экспорт кукурузы из США по месяцам.

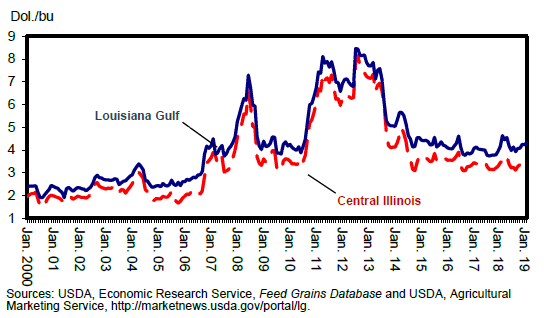

Цена на кукурузу 2018/19 в этом месяце снижена

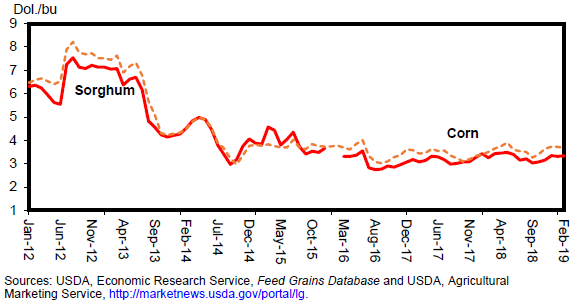

Прогнозируемая средняя цена на кукурузу, получаемая фермерами в 2018/19 году, снижена на 0,05 долл. США за бушель до 3,55 долл. США с диапазоном от 3,35 до 3,75 долл. США за бушель, верхний предел снижен на 0,10 долл. США за бушель. Снижение прогноза связано с сокращением использования и увеличением конечных запасов.

Рисунок 6. Цены на кукурузу по месяцам (yellow #2) в Центральном Иллинойсе и Луизиане.

Отчеты NASS в конце месяца повлияют на рынки

NASS (Национальная служба сельскохозяйственной статистики Министерства сельского хозяйства США) опубликует отчеты о перспективах посевов и остатках зерна 29 марта. «Перспективы посевов» предоставляют первые данные на основе опросов о посевах 2019 года и основаны на намерениях производителей по состоянию на начало марта. Намерения производителей могут измениться, поскольку решения по посадке меняются в зависимости от погодных и экономических условий ближе ко времени посевной. В 2018 году мартовские намерения были на 1,1 млн. бушелей ниже, чем итоговая оценка посевов. За последние 5 лет мартовские намерения трижды оказывались ниже окончательной оценки площади кукурузы и дважды — выше окончательной оценки.

Отчет о запасах зерна предоставит основанную на опросе оценку запасов на 1 марта, конечных запасов для квартала с декабря по февраль 2018/19 маркетингового года, а также оценку исчезновения за этот 3-месячный период.

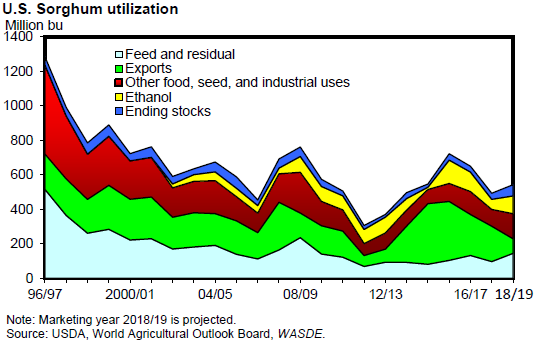

Прогноз запасов сорго 2018/19 без изменений

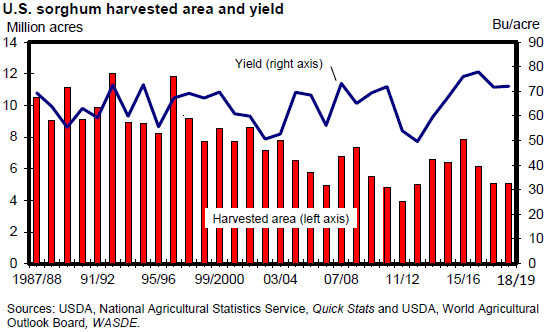

Общий объем запасов остается неизменным на уровне 400,0 млн. бушелей, при этом производство — 365,0 млн. бушелей, а начальные запасы — 34,9 млн. бушелей.

Рисунок 7. Использование сорго в США: кормовое и остаточное использование, экспорт, использование в производстве продуктов питания, для семян и промышленности (FSI), этанол, конечные остатки.

Внутреннее использование повышено на 15,0 млн. бушелей до 250,0 млн. бушелей, что компенсирует такое же изменение экспорта. Экспорт сокращен до 85,0 млн. бушелей из-за того, что торговые данные сигнализируют о том, что экспортные объемы ниже ожидаемых. Если прогноз будет реализован, это будет самый низкий объем с 2012/13. Кроме того, использование сорго для производства этанола сокращено на 5,0 млн. бушелей до 103,0 млн., а использование FSI сократилось на 5,0 млн. бушелей со 110,0 млн. до 105,0 млн. бушелей. Все эти изменения компенсируются увеличением кормового и остаточного потребления на 20,0 млн. бушелей со 125,0 млн. до 145,0 млн. бушелей. Общее использование остается без изменений на уровне 335,0 млн. бушелей.

Рисунок 8. Уборочная площадь и урожайность сорго в США.

Прогнозируемая средняя сезонная цена на сорго немного снижена по сравнению с прошлым месяцем с диапазоном от 3,10 до 3,50 долл. США за бушель и средним значением 3,30 долл. США за бушель, по сравнению с 3,35 долл. США за бушель в феврале.

Рисунок 9. Цены на сорго и кукурузу по месяцам (yellow #2) в Канзас-Сити.

Запасы овса снижены на фоне сокращения импорта

Производство овса в 2018/19 году остается неизменным по сравнению с февральским отчетом, на уровне 56,1 млн. бушелей. Импорт сокращен на 5,0 млн. бушелей с 95,0 млн. бушелей до 90,0 млн. бушелей. Это приводит к снижению общего предложения овса на 5,0 млн. со 192,1 млн. бушелей до 187,1 млн.

Сокращение запасов на 5,0 млн. бушелей поглощается и компенсируется снижением общего использования на 5,0 млн. бушелей. Предполагается, что общее использование составит 151,0 млн. бушелей по сравнению со 156,0 млн. бушелей в прошлом месяце.

Прогнозируемая средняя цена сезона 2018/19 г. остается неизменной на уровне 2,65 долл. США за бушель; тем не менее, диапазон сужен на каждом конце на 0,05 доллара до 2,55 — 2,75 доллара за бушель.

Запасы ячменя снижены, использование без изменений

Прогноз производства ячменя в 2018/19 г. остается неизменным на уровне 153,1 млн. бушелей; тем не менее, общий объем запасов снижен на 2,0 млн. тонн из-за импорта ниже ожидаемых объемов. Импорт сокращен с 10 млн. бушелей до 8,0 млн., при этом общий объем запасов снижен с 257,6 млн. бушелей до 255,6 млн. бушелей.

Внутреннее и общее потребление остается неизменным по сравнению с февральским прогнозом в 160,0 млн. бушелей и 165,0 млн. бушелей соответственно. Изменение импорта отражается на конечных запасах, ожидается их снижение на 2,0 млн. Конечные запасы, согласно прогнозу, составят 90,6 млн. бушелей по сравнению с 92,6 млн. бушелей.

Прогнозируемая средняя сезонная цена на ячмень остается неизменной с февраля со средним значением в 4,60 долл. США за бушель и диапазоном от 4,35 до 4,85 долл. США за бушель.

Международный обзор

Экспорт фуражного зерна из США сокращен

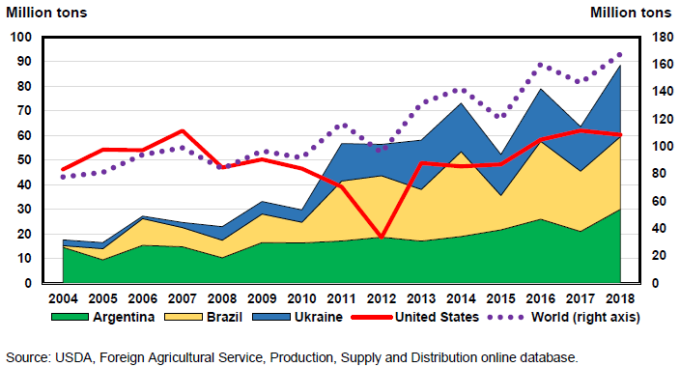

Прогноз экспорта кукурузы из США на 2018/19 год в этом месяце снижен в связи с ожидаемым ростом конкуренции, в основном со стороны Южной Америки, а также Украины, что ограничивает экспорт США, несмотря на рекордную мировую торговлю кукурузой, ожидаемую в 2018/19 году, повышенную на 1,0 млн. тонн до 164,6 млн. тонн. Рыночная доля США в основных странах-импортерах кукурузы стала высоко зависимой от размера урожая в Бразилии, Аргентине и Украине, поскольку крупные урожаи в этих странах повышают ценовую конкуренцию и, как правило, сдерживают экспорт США. Даже на традиционных рынках США, таких как Япония, Корея и Тайвань, где Соединенные Штаты по-прежнему являются крупнейшим экспортером, США могут потерять долю рынка в годы с большим урожаем в этих трех странах (см. рис. 10) ,

Рисунок 10. Аргентина, Бразилия и Украина берут на себя рост мировой торговли кукурузой.

Прогноз экспорта США в 2018/19 году (октябрь-сентябрь) снижен на 2,0 млн. тонн в этом месяце до 60,0 млн. (на 75 млн. бушелей до 2 375 млн. для местного маркетингового года с сентября по август). В отличие от прошлого года, когда у Бразилии и Аргентины были слабые урожаи, которые позволили Соединенным Штатам ускорить свой экспорт кукурузы во второй половине маркетингового года, ожидается, что в этом году экспорт кукурузы будет оттеснен конкурентоспособной по цене кукурузой из Бразилии, Аргентины и Украины.

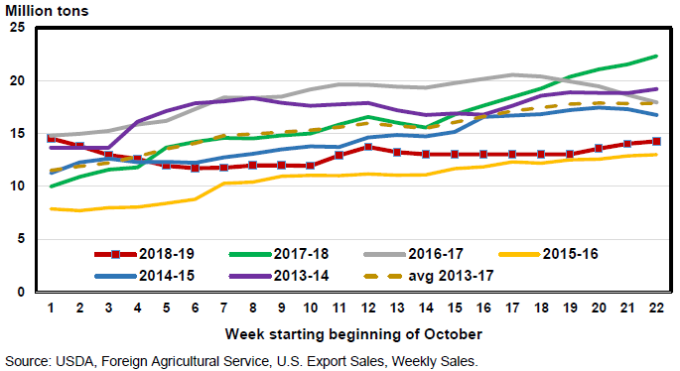

Темпы поставок кукурузы в начале года были высокими: данные статистики за октябрь – декабрь 2018 года указывают на объем в 15,2 млн. тонн, что является самым высоким показателем с 2007/08 года. Кроме того, инспекции по экспорту кукурузы в январе-феврале 2019 года (с учетом торговли с Мексикой) были выше, чем год назад. Однако с начала ноября объем отсроченных продаж США начал отставать не только от прошлого года, но и от среднего показателя за 5 лет (рис. 11) ниже.

Рисунок 11. Объем отсроченных экспортных продаж кукурузы в США.

В эти месяцы Бразилия экспортировала кукурузу рекордными темпами. Тем не менее, в ближайшие месяцы ожидается, что экспорт кукурузы из Бразилии резко сократится, поскольку в настоящее время идет уборка соевых бобов, которые вскоре будут экспортироваться и займут портовые мощности вместо кукурузы. Тем не менее, когда Бразилия начнет собирать второй урожай кукурузы в июле, ожидается, что экспорт кукурузы вырастет. Ожидается, что Аргентина и Украина также обеспечат жесткую конкуренцию рекордно высоким урожаем и конкурентоспособными ценами. Эти три страны поставляют в Южную Корею, Тайвань, Японию, Китай, Египет и другие страны, влияя на долю США. Прогноз экспорта кукурузы в этом месяце повышен на 1,0 млн. тонн для Бразилии и Аргентины, и на 0,5 млн. тонн для Украины. Форвардные цены на кукурузу в США с доставкой до июля выше по сравнению с Бразилией, Аргентиной и Украиной на условиях FOB, поскольку сильная валюта и логистические проблемы подрывают конкурентоспособность США.

Сильная конкуренция между экспортерами делает цены на кукурузу привлекательными для импортеров. Низкие цены на кукурузу поддерживают мировую торговлю, несмотря на слабый макроэкономический рост и политические волнения в некоторых импортирующих регионах. Импорт кукурузы в Канаду и Европейский Союз (ЕС) увеличен на 0,5 млн. тонн каждый. Ожидается, что Украина будет поставлять дополнительную кукурузу в ЕС, в то время как Канада сообщила о более высоких, чем ожидалось, темпах импорта из Соединенных Штатов в прерии. Перспективы импорта кукурузы повышены для Доминиканской Республики.

Мировой экспорт сорго в этом месяце сокращен до самого низкого объема за 55 лет на 1,1 млн. тонн до 3,9 млн. Это изменение следует за сокращением прогнозируемого производства сорго в Австралии и сокращением ее экспорта более чем вдвое на 0,7 млн. тонн — с 1,3 млн. в прошлом году до 0,6 млн. в этом году. Китайский импорт сорго сокращен на 1,0 млн. тонн до 0,7 млн. в этом месяце. Экспорт сорго из США снижен на 0,4 млн. тонн до 2,6 млн. из-за медленных темпов продаж и отгрузок на сегодняшний день.

Мировая торговля ячменем в этом месяце сокращена на 0,5 млн. тонн до 26,5 млн. из-за медленных темпов экспорта из Австралии. Объявление китайского правительства о расследовании импорта ячменя из Австралии замедлило китайский импорт от основного поставщика. Темпы китайского импорта ячменя медленнее, чем ожидалось, поскольку страна пытается использовать в качестве корма больше внутренних запасов кукурузы, прогноз сокращен на 0,5 млн. тонн до 7,5 млн., что на 0,6 млн. меньше, чем год назад. Снижение интереса Китая к ячменю делает его цену более привлекательной для других потребителей. Ожидается, что Тунис приобретет дополнительно 0,3 миллиона тонн ячменя.

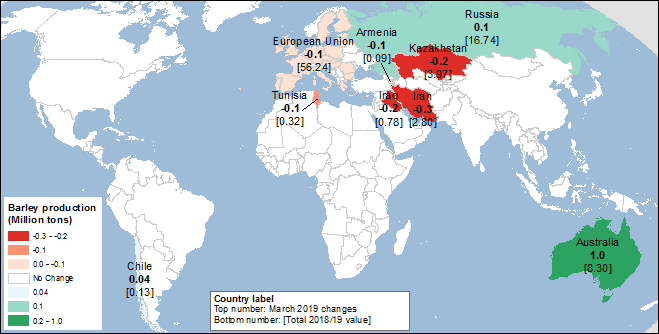

Перспективы мирового производства фуражного зерна в значительной степени компенсируют друг друга

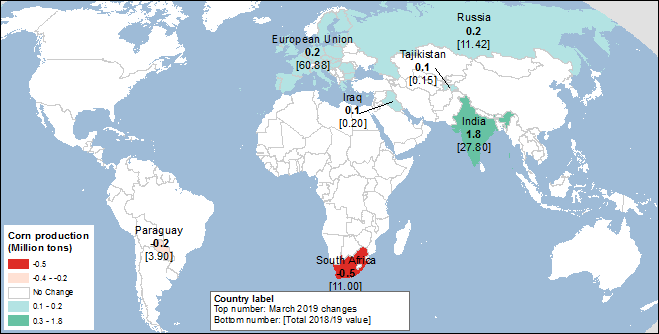

Прогноз мирового производства фуражного зерна в 2018/19 году сокращен всего на 0,2 млн. тонн в этом месяце до 1371,9 млн., поскольку рост производства кукурузы и ячменя нивелируется сокращением для сорго и проса, причем самые крупные изменения внесены для Австралии и Индии.

Ряд изменений внесен для стран Ближнего Востока. В этом месяце пересмотрено два ряда данных: для Чили данные по ячменю пересмотрены начиная с 2000 года, а пересмотр по кукурузе для Доминиканской Республики восходит к 2010 году.

Хотя общий прогнозируемый урожай кукурузы в Бразилии в 2018/19 г. в этом месяце остается неизменным, ожидается, что урожайность будет выше, в то время как уборочная площадь уменьшится. Первый урожай кукурузы уже собирают (около 30 процентов), и оценки площадей становятся все более достоверными, указывая на то, что площадь меньше, чем прогнозировалось ранее. Площадь кукурузы второго урожая, которая сейчас сеется (завершено на 70 процентов), также немного уменьшена на основании данных о расширении конкурирующей площади хлопка в Мату-Гросу, который является крупнейшим производителем — почти 40 процентов — второго урожая кукурузы в Бразилии.

Карта 1. Изменения производства кукурузы для 2018/19 года (млн. тонн), март 2019.

Карта 2. Изменения производства ячменя для 2018/19 года (млн. тонн), март 2019.

Прогноз кормового потребления зерновых повышен

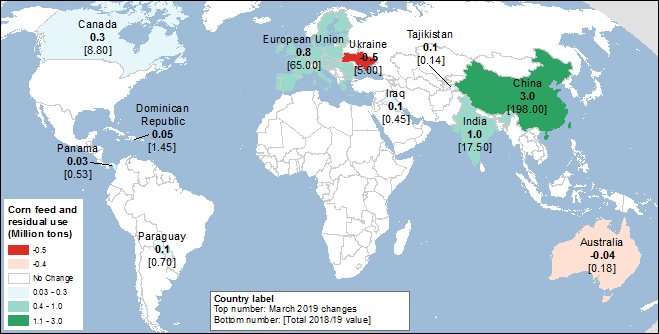

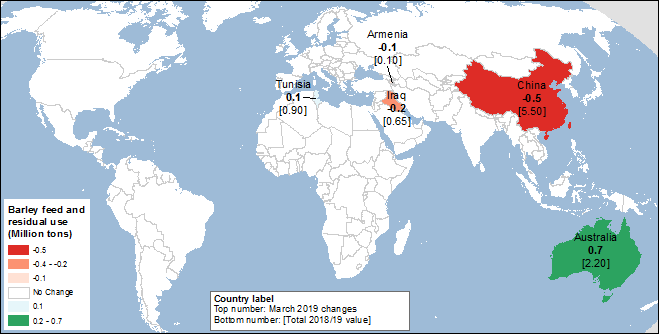

Прогноз мирового кормового и остаточного потребления фуражных зерновых на 2018/19 год повышен на 3,6 млн. тонн до 855,2 млн. тонн.

Наибольший рост использования фуражных зерновых прогнозируется в Китае, где сокращение импорта сорго и ячменя повысило цены на эти товары, сделав кормовое использование внутренних запасов кукурузы более привлекательным. Прогноз кормового и остаточного потребления кукурузы в Китае увеличен на 3,0 млн. тонн до 198,0 млн., что более чем компенсирует снижение кормового потребления сорго (на 1,0 млн. тонн) и ячменя (на 0,5 млн. тонн).

Для Австралии кормовое потребление ячменя повышено на 0,7 млн. тонн, так как прогнозируемый более крупный объем производства и сокращение экспорта высвобождают дополнительные запасы для удовлетворения более высокого кормового спроса на зерно. Из-за засухи в восточной части страны, которая уничтожила пастбища, поголовье скота, переводимого на корма вместо травы, увеличивается. Хотя ожидается, что в этом году будет забито большое количество животных, оставшийся скот будет способствовать росту австралийского кормового потребления зерна.

Кормовое использование кукурузы в ЕС увеличено на 0,8 млн. тонн, так как ожидается, что будут доступны более крупные запасы низкокачественной кукурузы из Украины.

Прогноз кормового использования кукурузы в Украине снижен на 0,5 млн. тонн, поскольку ожидается, что страна будет экспортировать больше кукурузы в ЕС.

Потребление кукурузы также повышено на 0,3 млн. тонн для Канады, которая, как ожидается, будет импортировать больше кукурузы из Соединенных Штатов.

Изменения кормового и остаточного потребления кукурузы и ячменя этого месяца визуально представлены на картах 3 и 4 ниже.

Карта 3. Изменения кормового и остаточного использования кукурузы на 2018/19 год (млн. тонн), март 2019.

Карта 4. Изменения кормового и остаточного использования ячменя на 2018/19 год (млн. тонн), март 2019.

Остатки кормового зерна снижены

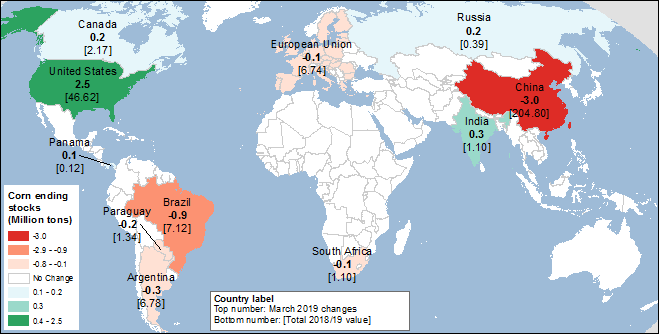

Сокращение глобального потребления фуражного зерна немного превышает сокращение запасов в этом месяце. Прогноз мировых конечных запасов фуражного зерна 2018/19 года снижен на 0,8 млн. тонн с февраля до 336,2 млн. тонн. Запасы фуражного зерна за пределами США сокращены еще больше, на 3,3 млн. тонн, так как прогноз запасов США повышен. Наибольшие изменения прогнозируются в запасах кукурузы для Китая, Бразилии и Австралии. В Китае прогноз запасов кукурузы снижен на 3,0 млн. тонн (рост кормового потребления кукурузы). Остатки кукурузы для Бразилии снижены на 0,9 млн. тонн из-за увеличения экспорта кукурузы. В Австралии повышен прогноз остатков ячменя (увеличение урожая и сокращение экспорта лишь частично компенсируются увеличением кормового использования). Все другие изменения менее крупные.

На карте 5 ниже представлена информация об изменениях конечных запасов кукурузы по странам в этом месяце.

Карта 5. Изменения конечных остатков кукурузы на 2018/19 год (млн. тонн), март 2019.

Рекомендуем также: