|

Обзоры

|

https://exp.idk.ru/analytics/review/furazhnye-zernovye-mirovye-rynki-i-torgovlya-otchet-usda-data-vykhoda-8-marta-2019-goda/478157/

|

Прогноз на 2018/19

В этом месяце мировое производство кукурузы повышено, поскольку более крупные урожаи для Европейского союза, Индии и России более чем компенсируют сокращение в Парагвае и Южной Африке. Изменения в мировой торговле минимальны с взаимокомпенсирующими корректировками в основном среди экспортеров. Экспорт для Аргентины, Бразилии и Украины повышен, а для Соединенных Штатов — понижен. Импорт для Европейского Союза увеличен. Средняя сезонная фермерская цена в США снизилась на 5 центов до 3,55 долл. США за бушель.

Цены на кукурузу на мировом рынке

Цены на кукурузу среди ключевых экспортеров разошлись после предыдущего отчета WASDE. Цены в Аргентине снизились на 6 долл. США за тонну до 162 долл. США, в Причерноморье — упали на 10 долл. США / тонну до 172 долл. США, что отражает обильные экспортные запасы в обеих странах. Бразильские цены выросли на 5 долл. / т до 190 долл. из-за ограниченных запасов. Американские цены упали на 2 долл. / т до 172 долл. на фоне замедления внешнего спроса.

Рисунок 1. Динамика экспортных цен FOB на кукурузу.

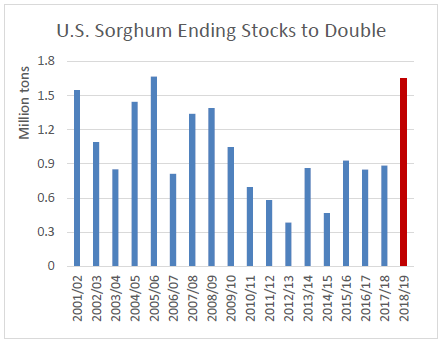

Конечные запасы сорго в США 2018/19 самые высокие с 2005/06 года

Увеличение прогнозируемых конечных запасов в основном связано с уменьшением перспектив экспорта и изобилием кукурузы, основного конкурирующего кормового зерна. Обычно считается, что кукуруза имеет более высокую энергетическую ценность в кормовых рационах.

Рисунок 2. Конечные запасы сорго в США удвоятся

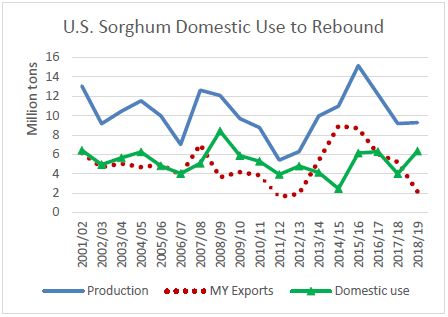

Только год назад более половины производства США ушло на зарубежные рынки. Однако, согласно прогнозу, в этом году будет экспортировано около четверти производства. На самом деле, темпы продаж и поставок были медленными в связи с отсутствием закупок Китая с начала маркетингового года (сентябрь 2018 — август 2019). Вскоре после отмены предварительных антидемпинговых и компенсационных пошлин Китай ввел 25-процентный тариф на американский сорго в ответ на торговые действия США. Хотя американский сорго остается конкурентоспособным даже с учетом пошлины, торговая напряженность и коммерческий риск уничтожили потенциальный спрос. Продажи и поставки на другие рынки, в частности в Испанию, Японию и Мексику, были стабильными, но их величина относительно невелика. Более того, большие экспортные запасы кукурузы в Аргентине, Бразилии и Украине продолжают снижать потребность в американском сорго.

Рисунок 3. Внутреннее использование сорго в США вырастет

При ограниченном внешнем спросе прогнозируется увеличение использования сорго в кормах для животных и для производства этанола в Соединенных Штатах. Тем не менее, высокий спрос на кукурузу и низкий спрос на топливо ограничивают рост, что приводит к увеличению запасов. Отчет о перспективах посевов в конце марта будет содержать информацию о том, как производители намерены реагировать на эту динамику рынка.

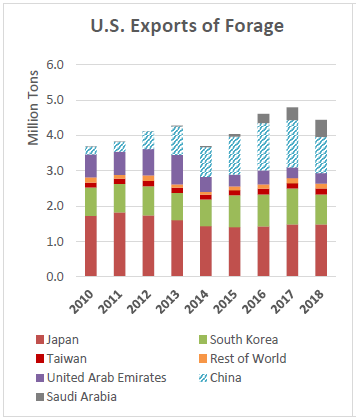

Экспорт фуража из США остается высоким до конца 2018 года

Соединенные Штаты являются крупнейшим экспортером фуражной продукции в мире и удерживали эту позицию до конца 2018 календарного года. Япония, Южная Корея, Тайвань и Объединенные Арабские Эмираты (ОАЭ) исторически были наиболее важными направлениями экспорта кормовой продукции США, но в течение последнего десятилетия Саудовская Аравия и Китай также стали рынками с высоким кормовым спросом. Австралия и Европейский Союз продолжают оставаться крупнейшими конкурентами для кормов США на зарубежных рынках. Поскольку цены на корма в США традиционно выше, чем на экспорт кормов из других стран, ЕС вытесняет американское сено в ОАЭ, в то время как географическая близость Австралии к восточноазиатским странам также позволяет ей эффективно конкурировать на этих рынках.

Рисунок 4. Экспорт фуража из США

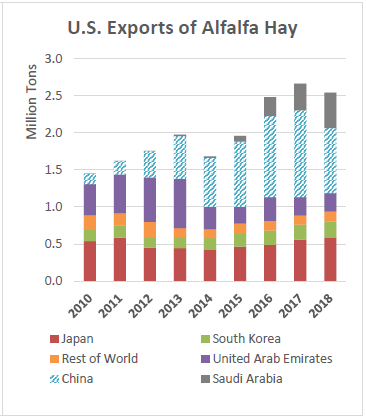

На рынке люцернового сена, специфического вида кормовой продукции, Соединенные Штаты также являются крупнейшим в мире экспортером. Под влиянием расширяющегося молочного сектора Китай превзошел Японию в качестве крупнейшего экспортного направления, и общую тенденцию к росту можно объяснить приверженностью Китая к американскому люцерновому сену, даже когда на других экспортных рынках наблюдаются признаки сокращения. США экспортировали около 2000 тонн сена люцерны в Китай в 2006 году, но открытие рынка Китая в 2008 году и последующий высокий спрос увеличили экспорт США до 1,2 миллиона тонн в 2017 году. Даже с небольшим падением экспорта из США в Китай в 2018 году в связи с сохраняющейся торговой напряженностью, он все еще является главным направлением экспорта американского люцернового сена.

Рисунок 5. Экспорт люцернового сена из США.

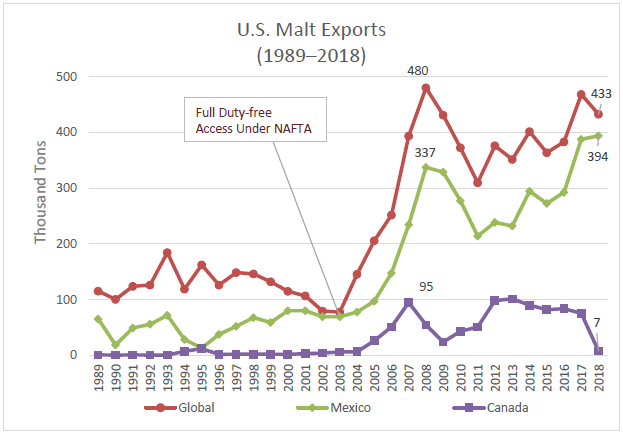

Устойчивый рост экспорта солода из США в Мексику

Солод — это продукт, получаемый из ячменя, который используется в пивоварении, а также в пищевой промышленности. Европейский Союз лидирует в мире по экспорту солода, с объемом экспорта в 2,6 млн. тонн с 2014 календарного года по 2018. Для сравнения за тот же период Соединенные Штаты в среднем экспортировали около 400 000 тонн солода и занимали пятое место в мире с 2013 календарного года по 2017 год.

За немногими исключениями с 1989 года Мексика остается главным экспортным рынком для солода США. Мексиканские пивовары всех масштабов — как традиционные пивоваренные компании, так и развивающиеся независимые крафтовые пивовары — в значительной степени полагаются на американский солод за его качество и географическую близость. В 2003 году Мексика полностью отменила тарифы на солод и ячмень из США в соответствии со своими обязательствами по Североамериканскому соглашению о свободной торговле (НАФТА). В соответствии с Соглашением между Соединенными Штатами, Мексикой и Канадой были установлены нулевые тарифы на экспорт солода из США в Мексику, помогая поддерживать доступ к рынку и не допускать конкурентов США (например, Канаду, Европейский Союз и Россию) к борьбе за долю на рынке.

Рисунок 6. Экспорт солода из США (1989–2018).

Изменения на мировом рынке в 2018/19 МГ (тыс. тонн).

| Страна | Культура | Экспорт/ импорт | Предыдущая оценка | Текущая оценка | Изменение | Причина |

| Аргентина | Кукуруза | Экспорт | 26 500 | 27 500 | 1 000 | Более высокие планы поставок на март-апрель |

| Австралия | Ячмень | Экспорт | 5 000 | 4 500 | -500 | Рост кормового спроса и неясные экспортные перспективы |

| Сорго | Экспорт | 1 300 | 600 | -700 | Более низкие экспортные запасы | |

| Бразилия | Кукуруза | Экспорт | 28 000 | 29 500 | 1 500 | Отражает высокие темпы экспорта в начале 2019 года |

| Канада | Кукуруза | Импорт | 1 200 | 1 700 | 500 | Темпы торговли на данный момент |

| Китай | Ячмень | Импорт | 8 000 | 7 500 | -500 | Темпы торговли на данный момент |

| Сорго | Импорт | 1 700 | 700 | -1 000 | Темпы торговли на данный момент | |

| Европейский Союз | Кукуруза | Импорт | 21 000 | 21 500 | 500 | Рост кормового использования кукурузы, взамен пшеницы |

| Тунис | Ячмень | Импорт | 400 | 650 | 250 | Темпы торговли на сегодняшний день |

| Украина | Кукуруза | Экспорт | 28 500 | 29 000 | 500 | Крупные поставки в последние месяцы |

| США | Кукуруза | Экспорт | 62 000 | 60 000 | -2 000 | Замедление продаж в течение февраля |

| Сорго | Экспорт | 3 000 | 2 600 | -400 |

Рекомендуем также:

Пшеница: мировые рынки и торговля. Отчет USDA. Дата выхода 8 марта 2019