|

Обзоры

|

https://exp.idk.ru/analytics/review/pshenica-mirovye-rynki-i-torgovlya-otchet-usda-data-vykhoda-8-marta-2019/478145/

|

Конкурентоспособные цены предполагают восстановление экспорта пшеницы из ЕС

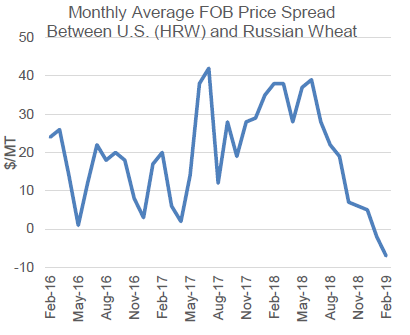

Экспорт пшеницы из ЕС начинает улучшаться после низкого уровня на протяжении большей части первой половины 2018/19 г. В течение июля-декабря 2018 года экспорт из ЕС с трудом конкурировал с рекордными темпами российского экспорта. Цены на пшеницу в ЕС обычно торгуются с премией к российским ценам, особенно в течение последних 2 лет, поскольку запасы в России были необычайно высокими. Однако в последние месяцы российские запасы сократились, а цены стали менее конкурентоспособными. Пшеница в ЕС, с другой стороны, подешевела и теперь демонстрирует самый большой ценовой дисконт к российской пшенице с мая 2016 года.

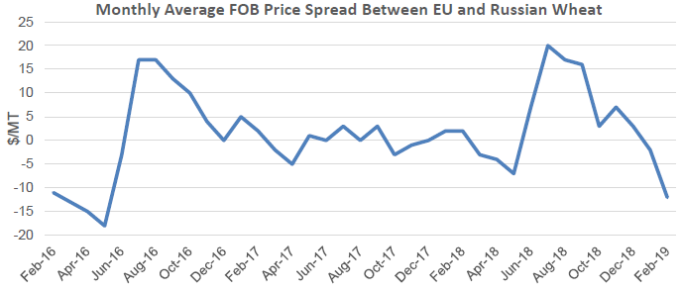

Рисунок 1. Среднемесячная разница в ценах на пшеницу FOB между ЕС и Россией

Примечание. Разница в ценах представляет собой среднемесячное значение между Grade 1 Rouen (ЕС, Франция) и Black Sea/Russia Milling. Отрицательный показатель означает, что цены в ЕС ниже российских цен. Источник: International Grains Council

Соотношение цен между ЕС и российской пшеницей оказывает большое влияние на темпы экспорта из ЕС. В те месяцы, когда пшеница из ЕС находится в наименее выгодном ценовом положении по отношению к России, его ежемесячный экспорт часто составляет менее 2,0 млн. тонн. И напротив, когда цены на пшеницу в ЕС находятся на уровне паритета или дисконта по отношению к России, экспорт из ЕС, как правило, намного больше. Весной 2016 года пшеница из ЕС экспортировалась темпами гораздо выше 3,0 млн. тонн в месяц. Ожидается, что в ближайшие месяцы темпы экспорта из ЕС несколько вырастут и будут соответствовать пересмотренному прогнозу Министерства сельского хозяйства США на 2018/19 год в размере 23,0 млн. тонн.

Благодаря повышению ценовой конкурентоспособности пшеница из ЕС теперь может играть более заметную роль в поставках в основные страны-импортеры в Африке и на Ближнем Востоке. Благодаря этой ценовой скидке Египет, крупнейший в мире импортер пшеницы, недавно отказался от покупки преимущественно российской пшеницы в рамках государственных тендеров и приобретал в основном пшеницу европейского происхождения (особенно французскую и румынскую). Пшеница из ЕС также имеет конкурентоспособную цену для рынков стран Африки к югу от Сахары, таких как Кения и Нигерия, после того, как она была относительно неконкурентоспособной на этих рынках в первой половине торгового года. Ожидается, что другие крупные рынки, такие как Алжир, Марокко и Саудовская Аравия, останутся основными покупателями пшеницы из ЕС в ближайшие месяцы.

Прогноз на 2018/19 год

Мировое производство пшеницы в этом месяце снижено, в основном за счет уменьшения урожая в Ираке и Казахстане. Глобальное потребление сокращено в основном в Индии. Глобальная торговля почти не изменилась на фоне множества взаимокомпенсирующих изменений для импортеров. Экспорт увеличен для Европейского Союза, но снижен для Соединенных Штатов. Средняя сезонная фермерская цена в США не изменилась и составляет 5,15 долл. США за бушель.

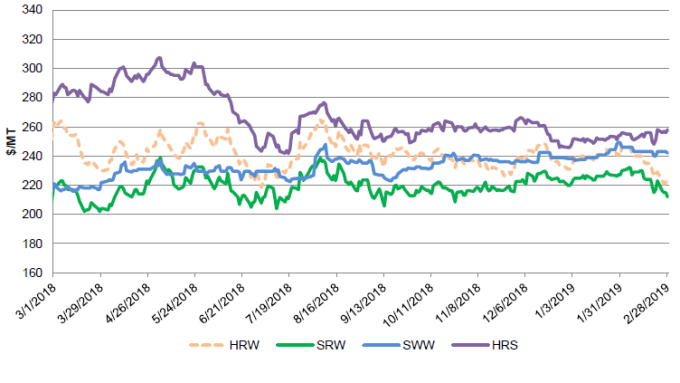

Цены на внутреннем рынке США

Цены на пшеницу в США в основном снижались в течение февраля на фоне продолжающейся сильной международной конкуренции. Цена Hard Red Winter (HRW) упала на 17 долларов за тонну до 223 долларов, Soft Red Winter (SRW) снизилась на 15 долларов за тонну до 212 долларов, а Soft White Winter (SWW) потеряла 7 долларов за тонну. С другой стороны, Hard Red Spring (HRS) выросла на 4 долл. США / т до 258 долл. США из-за связанных с погодой логистических задержек в северной части Соединенных Штатов.

Рисунок 2. Динамика экспортных цен FOB в США.

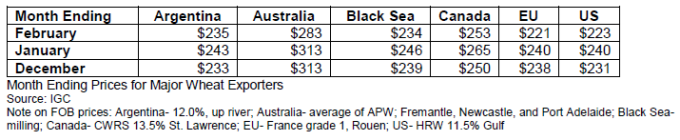

Цены на мировом рынке

В феврале котировки экспортеров в основном снижались на фоне жесткой рыночной конкуренции и сообщений о хороших условиях для новых посевов в ключевых странах Северного полушария. Черноморские цены снизились в относительно меньшей степени, чем у других поставщиков, что повысило конкурентоспособность пшеницы в ЕС и США. Ожидается, что как в Европейском Союзе, так и в Соединенных Штатах будут наблюдаться более высокие темпы экспорта в ближайшие месяцы из-за сокращения запасов в Черноморском регионе и более конкурентоспособных цен. Цены в Австралии упали больше всего в феврале, но остаются высокими по сравнению с другими крупными экспортерами.

Цены основных экспортеров пшеницы на конец месяца

Рисунок 3. Динамика международных экспортных цен FOB.

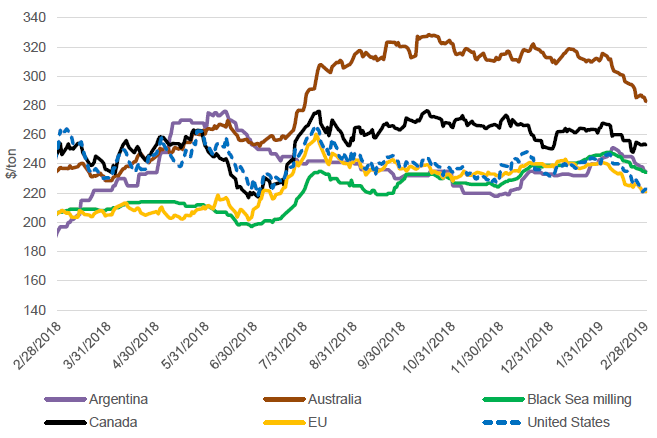

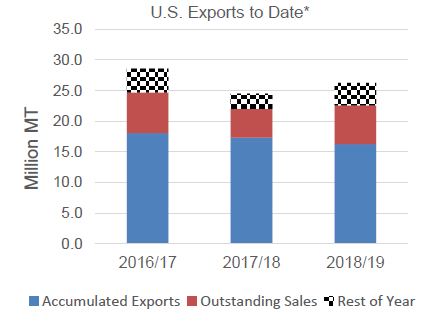

Ценовая конкурентоспособность пшеницы США растет

После того как запасы пшеницы в России сократились, конкурентоспособность пшеницы США улучшилась. Впервые за 5 лет американская HRW имеет более низкую цену, чем российская пшеница. В последние годы и Россия, и Европейский Союз значительно продвинулись на рынки Западного полушария, особенно в Мексику. Однако, учитывая текущие ценовые соотношения и логистическое преимущество, которым обладает пшеница США, эта конкуренция, вероятно, будет минимальной в ближайшие месяцы.

Рисунок 4. Среднемесячная разница в ценах на пшеницу FOB между США (HRW) и Россией

Благодаря снижению цен пшеница США также конкурирует на более отдаленных рынках. Пшеница США восстановила свою рыночную долю в Египте и Нигерии после нескольких лет сокращения экспорта на эти рынки на фоне обильных российских поставок. Общие обязательства США (накопленный экспорт плюс неоплаченные продажи) в Египет, в случае реализации, будут представлять собой крупнейший экспорт на этот рынок за 6 лет. Продажи в Нигерию также выросли в последние месяцы благодаря снижению цен в США.

Необходим сильный конец сезона, чтобы достичь прогноза по экспорту из США

Экспортные продажи в США значительно выросли за последние недели, и в настоящее время общие обязательства превышают прошлогодний уровень за тот же период. Темпы продаж и поставок должны будут в ближайшие месяцы ускориться, чтобы достичь пересмотренного прогноза USDA для маркетингового года (июнь-май), равного 965 миллионов бушелей (26,3 миллиона тонн). Соединенные Штаты по-прежнему сохраняют устойчивый спрос со стороны традиционных покупателей, таких как Япония, Южная Корея и Филиппины. Это, в сочетании с необычайно большими продажами на более конкурентные рынки, улучшает перспективы экспорта США в весенние месяцы.

Рисунок 5. Экспорт из США по состоянию на 39 неделю.

Изменения на мировом рынке в 2018/19 МГ (тыс. тонн)

| Страна | Экспорт/ импорт | Предыдущая оценка | Текущая оценка | Изменение | Причина |

| Алжир | Импорт | 7 000 | 7 400 | 400 | Более высокий, чем ожидалось, уровень потребления, на что указывают быстрые темпы торговли |

| Бангладеш | Импорт | 6 000 | 5 500 | -500 | Сокращение потребления пшеницы из-за более крупного урожая риса |

| Бразилия | Экспорт | 500 | 800 | 300 | Крупные поставки на рынки Юго-Восточной Азии |

| Колумбия | Импорт | 2 000 | 1 800 | -200 | Низкие темпы торговли на данном этапе |

| Европейский Союз | Импорт | 6 500 | 6 200 | -300 | Более медленные, чем ожидалось, темпы торговли |

| Экспорт | 22 000 | 23 000 | 1 000 | Улучшение ценовой конкурентоспособности экспорта и ускорение темпов поставок | |

| Ирак | Импорт | 4 200 | 4 400 | 200 | Снижение урожая и высокие темпы импорта |

| Мексика | Импорт | 5 600 | 5 300 | -300 | Снижение темпов закупок |

| Экспорт | 1 000 | 700 | -300 | Низкие темпы поставок | |

| Марокко | Импорт | 3 000 | 3 500 | 500 | Более высокие, чем ожидалось, показатели торговли |

| Филиппины | Импорт | 5 800 | 6 300 | 500 | Сильный спрос на пшеницу вследствие высоких цен на рис и кукурузу |

| Турция | Импорт | 5 300 | 5 500 | 200 | Высокие темпы импорта, политика поддержки реэкспорта муки |

| Туркменистан | Импорт | 110 | 400 | 290 | Уменьшение урожая и высокие темпы поставок |

| США | Экспорт | 29 000 | 28 000 | -1 000 | Более низкие, чем ожидалось, темпы продаж и поставок |

| Венесуэла | Импорт | 1 500 | 1 100 | -400 | Низкие темпы торговли, нехватка продовольствия на фоне продолжающегося политического кризиса |