|

Обзоры

|

https://exp.idk.ru/analytics/review/furazhnye-zernovye-mirovye-rynki-i-torgovlya-otchet-usda-data-vykhoda-12-iyulya-2018-goda/456916/

|

Близкий к рекорду экспорт кукурузы из США в 2017/18 году

Обильные запасы в сочетании с сохраняющимся низким уровнем конкуренции и сильным внешним спросом увеличили экспортные перспективы во второй половине 2017/18 года (октябрь-сентябрь). В этом месяце экспорт прогнозируется на уровне 61,0 млн. тонн. Если прогноз будет реализован, этот показатель станет вторым по величине в истории. Предыдущий рекорд, установленный в 1979/80 году, составил 61,8 миллиона.

Экспорт основных конкурентов, в первую очередь Бразилии, Аргентины и, в меньшей степени, Украины, оказался медленнее, чем ожидалось. Медленные темпы Бразилии связаны с текущей динамикой рынка, предпочитающего транспортировку соевых бобов кукурузе, умеренным спадом площади второго урожая и низким уровнем осадков в основных регионах производства. Обладая высоким спросом за рубежом, соевые бобы получают приоритетный доступ к транспортным и экспортным каналам. Для Аргентины влияние жаркой и сухой погоды в феврале 2018 года на цены снизило ее конкурентоспособность по отношению к кукурузе США. Недавнее обесценение песо могло повысить его конкурентоспособность, но темпы поставок, отраженные в еженедельных данных о портовых отгрузках, оставались медленными. При относительно высоких ценах на украинскую кукурузу многие страны-импортеры перешли на кукурузу из США.

Рисунок 1. Экспорт по месяцам.

Рисунок 2. Экспорт по годам (октябрь-сентябрь).

Экспорт кукурузы из США за период с марта по май был на высоком уровне с большими объемами поставок на традиционные рынки (Мексика, Колумбия, Япония и Корея), а также второстепенные рынки (Вьетнам, Испания, Египет и другие страны Северной Африки). Ежемесячные инспекционные данные указывают на активные поставки в июне. Кроме того, объем отсроченных продаж на конец июня был рекордным с увеличением продаж во многие страны по сравнению с аналогичным периодом прошлого года, что свидетельствует о крупных объемах поставок в течение оставшейся части года.

2018/19 год

Мировое производство кукурузы повышено в этом месяце, поскольку увеличение урожая для Соединенных Штатов, Европейского Союза и Сербии более чем компенсирует сокращение для России и Канады. Глобальный импорт несколько повышен, при этом ожидается более высокий импорт для Южной Кореи и Саудовской Аравии. Повышение экспорта для США частично компенсирует сокращения для Бразилии и России. Среднесезонная цена в США снижена на 0,10 доллара США за бушель до 3,80 долл. США.

2017/18 год

Мировое производство кукурузы в этом месяце сокращено в основном за счет уменьшения второго урожая кукурузы (сафринья) в Бразилии. Прогноз глобальной торговли несколько повышен при увеличении импорта для Канады и Турции. Экспорт для Соединенных Штатов поднят до близкого к рекорду уровня в свете замедления поставок из Аргентины и Бразилии. Среднесезонная цена в США осталась без изменений на уровне 3,40 долл. США за бушель.

Цены на кукурузу

На мировом рынке:

Цены на кукурузу продолжают падать со времени публикации предыдущего отчета WASDE. Аргентинские цены снизились на 12 долл. / т до 162 долл. США, а цены в Бразилии упали на 14 долл. / т до 172 долл. США, что в значительной степени обусловлено падением фьючерсных цен и обесцениванием валют этих стран. Снижение цен в Бразилии было ограничено ухудшающимися перспективами кукурузы второго урожая. Цены в Черноморском регионе снизились на 8 долл. / т до 179 долл. США из-за конкуренции на рынке. Цены в США снизились на 17 долл. / т до 160 долл. США, что отражает резкое снижение цен на соевые бобы, улучшение погодных условий на Среднем Западе и оценки площадей и запасов выше ожидаемых уровней. Несмотря на снижение цен, Соединенные Штаты остаются наиболее конкурентоспособным поставщиком.

Рисунок 3. Динамика экспортных цен FOB на кукурузу.

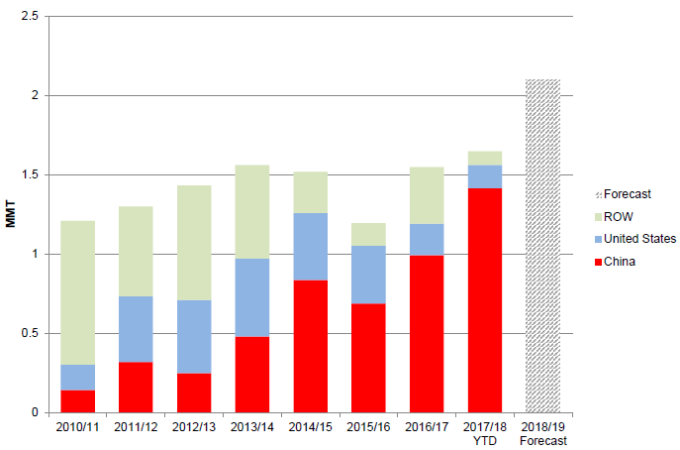

Канадский экспорт ячменя перенаправлен в Китай

Канада является относительно небольшим, но растущим экспортером ячменя. Исторически поставляемый в США и Японию в качестве альтернативного кукурузе кормового ингредиента или для производства солода, экспорт ячменя в Соединенные Штаты был стабильным при постоянном спросе и логистических преимуществах.

Всего за пять лет структура экспорта Канады значительно изменилась. США когда-то являлись крупнейшим направлением поставок, а теперь туда все меньше канадского ячменя пересекает эту границу. За последние несколько лет приграничные штаты, такие как Миннесота, Висконсин и Северная Дакота, наблюдали резкое падение поставок ячменя. Канадский экспорт в Японию также резко упал.

Вместо Соединенных Штатов и Японии главным экспортным направлением стал Китай. Совокупный импорт ячменя в Китай резко возрос за последние пять лет в отсутствие импортных квот или биотехнологических ограничений. В то время как сильный запрос Китая на кормовой ячмень будет удовлетворяться в первую очередь австралийскими поставками, спрос на конкурентоспособный по цене канадский ячмень, вероятно, также будет сохраняться. Канадский экспорт в Китай в период с октября по май уже превысил совокупный объем поставок за весь 2016/17 год. Увеличение прогнозируемого урожая канадского ячменя в 2018/19 году в сочетании со снижением прогноза для Австралии может означать, что экспорт канадского ячменя в Китай достигнет новых высот в 2018/19 году.

Изменения на мировом рынке в 2018/19 МГ (тыс. тонн).

| Страна | Культура | Экспорт/ импорт | Предыдущая оценка | Текущая оценка | Изменение | Причина |

| Австралия | Ячмень | Экспорт | 7 000 | 6 500 | -500 | Уменьшение урожая |

| Овес | Экспорт | 650 | 400 | -250 | Уменьшение урожая | |

| Сорго | Экспорт | 1 100 | 1 400 | 300 | Ожидаемый спрос со стороны Китая в связи с конкурентоспособностью | |

| Бразилия | Кукуруза | Экспорт | 31 000 | 29 000 | -2 000 | Ожидаемое снижение темпов в первой половине года из-за приоритетной транспортировки сои и уменьшения второго урожая |

| Канада | Ячмень | Экспорт | 1 500 | 2 100 | 600 | Увеличение урожая и ослабление конкуренции |

| Китай | Сорго | Импорт | 4 700 | 2 000 | 2 700 | 25%-ный тариф на сорго из США снизит закупки, несмотря на ценовую конкурентоспособность по отношению к австралийскому зерну |

| Япония | Кукуруза | Импорт | 15 000 | 14 500 | -500 | Рост импорта альтернативных кормовых ингредиентов |

| Сорго | Импорт | 600 | 1 200 | 600 | Повышение ценовой конкурентоспособности | |

| Южная Корея | Кукуруза | Импорт | 9 700 | 10 200 | 500 | Конкурентоспособные цены по отношению к альтернативным кормовым ингредиентам |

| Мексика | Сорго | Импорт | 500 | 2 000 | 1 500 | На ожиданиях перенаправления продаж и поставок из-за китайских тарифов на сорго из США |

| Кукуруза | Импорт | 16 700 | 16 200 | -500 | Частичная компенсация ожидаемого роста спроса на сорго | |

| Россия | Кукуруза | Экспорт | 5 500 | 3 500 | -2 000 | Уменьшение урожая |

| Ячмень | Экспорт | 5 500 | 4 800 | -700 | ||

| Саудовская Аравия | Кукуруза | Импорт | 5 000 | 5 200 | 200 | Конкурентоспособные цены по отношению к альтернативным кормовым ингредиентам |

| США | Сорго | Экспорт | 5 400 | 4 500 | -900 | Снижение спроса со стороны Китая |

| Кукуруза | Экспорт | 53 000 | 56 500 | 3 500 | Обильные запасы и конкурентные цены |

Изменения на мировом рынке в 2017/18 МГ (тыс. тонн).

| Страна | Культура | Экспорт/ импорт | Предыдущая оценка | Текущая оценка | Изменение | Причина |

| Аргентина | Кукуруза | Экспорт | 25 000 | 24 000 | -1 000 | Снижение темпов поставок |

| Австралия | Ячмень | Экспорт | 6 200 | 6 500 | 300 | Увеличение урожая |

| Бразилия | Кукуруза | Экспорт | 28 000 | 26 500 | -1 500 | Замедление темпов торговли |

| Канада | Кукуруза | Импорт | 1 200 | 1 500 | 300 | Темпы торговли и рост ценовой конкурентоспособности |

| Саудовская Аравия | Кукуруза | Импорт | 4 500 | 4 200 | -300 | На основе темпов торговли |

| Турция | Кукуруза | Импорт | 2 000 | 2 500 | 500 | На основе темпов торговли |

| США | Кукуруза | Экспорт | 58 500 | 61 000 | 2 500 | Рекордный экспорт в мае и высокие продажи в июне |

Пшеница: мировые рынки и торговля. Отчет USDA. Дата выхода 12 июля 2018