|

Обзоры

|

https://exp.idk.ru/analytics/review/obzor-rynka-kukuruzy-i-furazhnogo-zerna-otchet-usda-data-vykhoda-14-maya-2018/451971/

|

Прогнозируется сокращение урожая кукурузы в 2018/19 г.

Урожай кукурузы в 2018/19 году в США прогнозируется на уровне 14,0 млрд. бушелей в связи с уменьшением площади и снижением урожайности. Запасы будут на 675 млн. бушелей ниже прошлогоднего показателя на уровне 16,3 млрд. бушелей. Сокращение кормового, остаточного использования и перспектив экспорта частично компенсируется ростом использования кукурузы для производства этанола, в результате чего исчезновение снизится на 175 миллионов бушелей до 14,6 миллиарда бушелей. Конечные запасы оцениваются в 1,7 миллиарда бушелей, что на 500 миллионов меньше, чем в прошлом году. Средняя точка прогнозируемого ценового диапазона составляет 3,80 долл. США за бушель, что на 0,40 долл. выше, чем в прошлом сезоне.

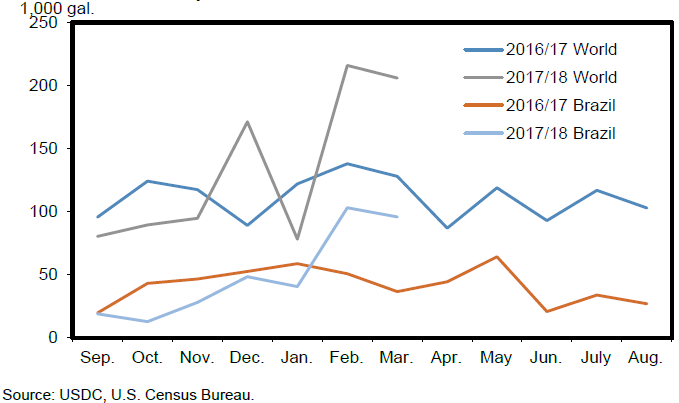

Перспективы экспорта кукурузы США в 2018/19 столкнутся с жесткой конкуренцией. Ожидается, что конкуренция со стороны Аргентины, Украины и России, чей совокупный экспорт увеличится более чем на 8 млн. тонн в 2018/19 году, будет способствовать снижению экспорта США. С другой стороны, перспективы экспорта кукурузы из США на 2018/19 год начинают получать поддержку от нынешних плохих погодных условий в Бразилии, поскольку сухость в основных районах производства сокращает урожайность кукурузы второго урожая в 2017/18 году. Реализация бразильского урожая 2017/18 года начнется в июле-августе 2018 года и продолжится до марта 2019 года и, как ожидается, повлияет на экспортные рынки в 2018-19 году. В результате ожидается, что экспорт кукурузы из США в течение первой половины 2018/19 маркетингового года будет высоким. Ожидается, что Китай, крупнейший в мире зарубежный производитель кормовых зерновых, будет оставаться важным фактором глобального спроса на зерно. Высокие цены на сорго и ячмень, поддерживаемые активным спросом со стороны Китая, создают стимул для расширения площади по всему миру, что приведет к увеличению прогнозируемых объемов производства и посевной площади сорго и ячменя. Прогнозируется, что производство зерна будет ниже, чем его потребление второй год подряд. Сокращение мировых конечных запасов произойдет в первую очередь за счет Китая.

Обзор рынка США

Запасы кормового зерна в США сокращены

Запасы кормового зерна прогнозируются на 18 миллионов метрических тонн ниже на уровне 430,8 миллиона тонн, в основном из-за сокращения производства на 14,5 миллионов тонн до 369,5 миллионов. Исчезновение сократится на 5,4 млн. тонн до 385,9 млн., в основном из-за снижения кормового и остаточного использования, а также экспорта.

Количество единиц животноводческой продукции

Прогноз количества единиц животноводческой продукции (GCAU) на 2018/19 год составляет 100,00 млн. единиц, на 1,48 млн. единиц больше, чем в прошлом году. Все категории GCAU показали рост. Кормовое и остаточное использование на единицу GCAU прогнозируется на уровне 1,44 тонны, что на 0,4 тонны меньше, чем в 2017/18 году.

Кормовое и остаточное использование

Кормовое и остаточное использование для четырех кормовых зерновых (кукуруза, сорго, ячмень и овес) и пшеницы на 2018/19 год, для маркетингового года с сентября по август, прогнозируется на уровне 143,6 млн. тонн, что на 2,7 млн. меньше, чем в 2017/18 году. Сокращение ожидается для кукурузы и овса, в то время как кормовое использование пшеницы вырастет.

Прогнозируемые запасы сезона 2018/19 ниже, чем в предыдущем маркетинговом году

Первый прогноз запасов кукурузы на 2018/19 год указывает на снижение предложения кукурузы по сравнению с предыдущим годом. На уровне 16 272 миллиона бушелей запасы будут третьими по величине в истории, но на 675 миллионов бушелей ниже рекордного показателя прошлого года в 16 947 миллионов. Начальные запасы прогнозируются на уровне 2 182 млн. бушелей, что на 111 млн. меньше, чем в 2017/18 году. Производство прогнозируется на уровне 14 040 млн. бушелей, что представляет собой снижение на 564 млн. Импорт не изменится по сравнению с прошлогодней оценкой в 50 миллионов бушелей.

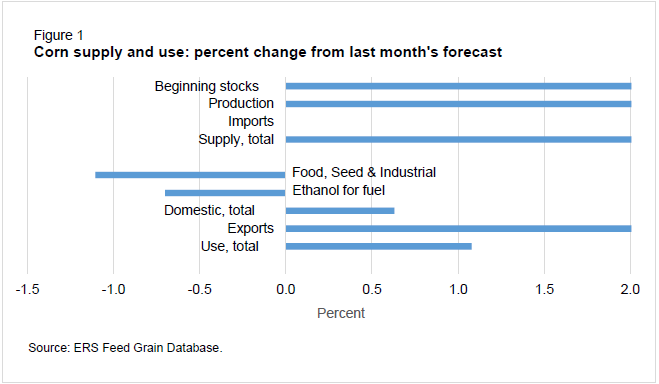

Рисунок 1. Предложение и потребление кукурузы: изменение в процентах по сравнению с прогнозом прошлого месяца (начальные запасы, производство, импорт, совокупные запасы, использование на корм, семена и в промышленности, производство топливного этанола, совокупное внутреннее потребление, экспорт, общее использование).

Площадь посевов кукурузы на 2018/19 год прогнозируется на уровне 88,0 млн. акров, что на 2,1 млн. меньше, чем в прошлом году, как сообщается в отчете USDA-NASS о перспективах посевов. Уборочная площадь оценивается в 80,7 миллионов акров. Прогнозируемая урожайность (основанная на тренде, скорректированном с учетом погоды, при нормальном ходе сева и погодных условиях летом, при расчете учитывался период с 1988 по 2017 год) на уровне 174,0 бушеля на акр на 2,6 бушелей ниже рекордного уровня 2017/18 года.

В еженедельном отчете о посевах NASS указывается, что посев завершен на 39 процентов по сравнению с 5-летним средним показателем в 44 процента. Посевные работы в северных штатах, таких как Северная Дакота, Южная Дакота и Миннесота, были задержаны из-за холодной погоды в апреле.

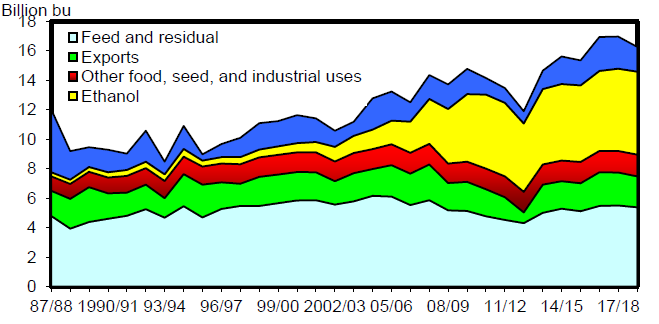

Рисунок 2. Потребление кукурузы в США: кормовое и остаточное использование, экспорт, использование в производстве продуктов питания, семян и промышленности (FSI), этанол.

Прогнозируемое исчезновение снизится

Совокупное исчезновение в 2018/19 году прогнозируется на 175 млн. бушелей ниже прошлогоднего показателя 14 765 млн. Прогнозируемый экспорт составляет 2100 миллионов бушелей, что на 125 миллионов меньше, чем в прошлом году. Ожидается, что сокращение экспорта из Аргентины и Бразилии в 2017/18 году (местные маркетинговый год длится с марта 2018 по февраль 2019) увеличит экспорт США в первой половине 2018-19 года. Однако увеличение совокупного объёма экспорта кукурузы из Украины и России в 2018/19 году на 265 млн. бушелей, вероятно, усилит конкуренцию для Соединенных Штатов, снизив прогнозируемую долю США в мировой торговле кукурузой по сравнению с прошлогодней.

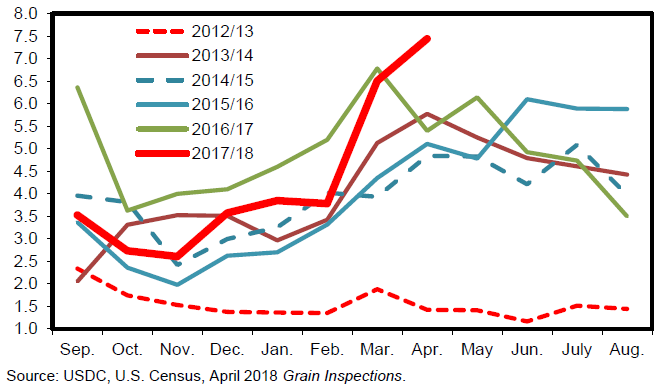

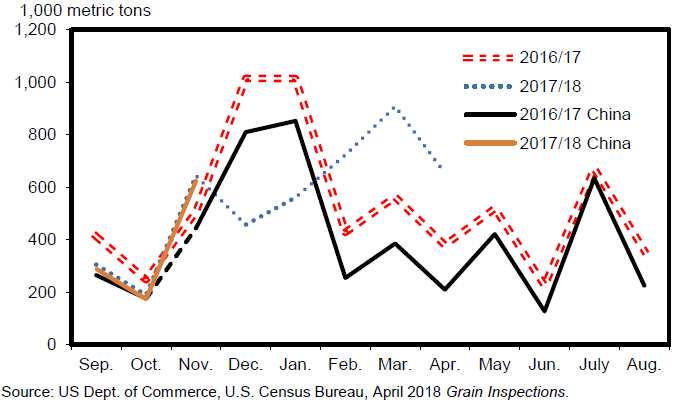

Рисунок 3. Экспорт кукурузы из США по месяцам.

Использование в пищевых, промышленных целях и на семена (FSI) прогнозируется на 75 миллионов бушелей выше, чем в прошлом году, на рекордном уровне в 7 115 миллионов, по сравнению с 7 040 миллионами в прошлом году. В рамках FSI использование кукурузы для производства топливного этанола увеличится на 50 миллионов бушелей до 5 625 миллионов, глюкозы и декстрозы – на 20 миллионов до 400 миллионов, крахмала – на 5 миллионов бушелей до 250 миллионов. Кормовое и остаточное использование, согласно прогнозу, сократится на 125 миллионов бушелей в 2018/19 году до 5 375 миллионов на фоне роста цен на кукурузу, уменьшения урожая и более широкого использования кормов из побочных продуктов.

Рисунок 4. Экспорт топливного этанола из США.

Переходящие остатки прогнозируются на уровне 1 682 миллиона бушелей, что на 500 миллионов меньше прошлогоднего показателя 2 182 миллиона. Итоговый коэффициент использования запасов составляет 11,5, на 3,2 ниже, чем в прошлом году, самое низкое значение с 2013 года.

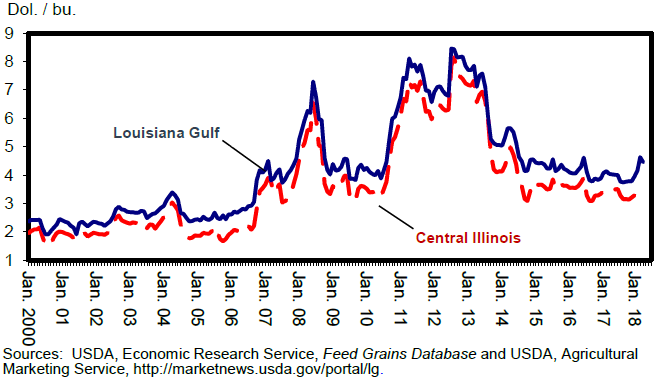

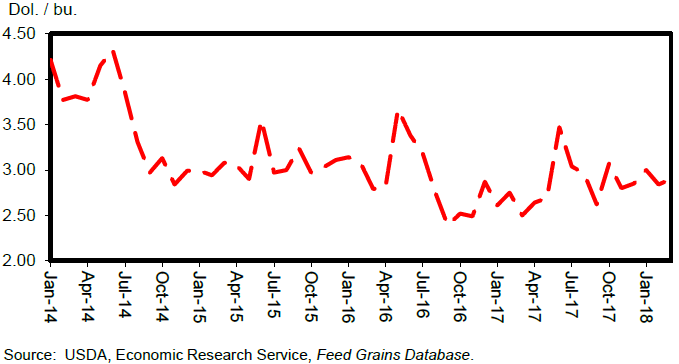

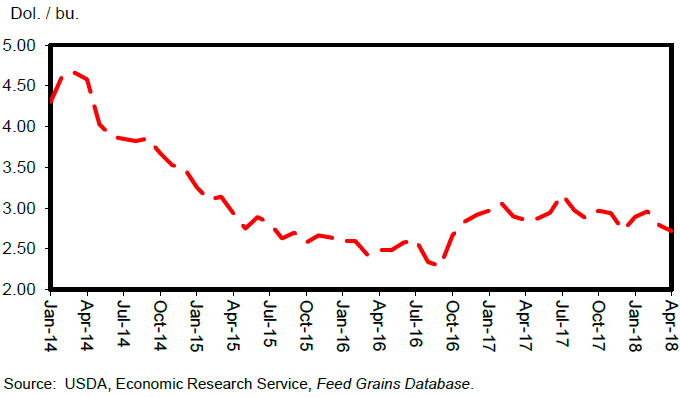

Прогноз цен 2017/18 повышен

Прогнозируемая средняя цена, получаемая фермерами в 2017/18 году, повышена на 0,05 доллара США на каждом конце диапазона, который составляет от 3,25 до 3,55 долл. США за бушель со средним значением 3,40 долл. США за бушель, исходя из рыночной активности на сегодняшний день. На 2018/19 год прогнозируется диапазон от 3,30 до 4,30 долл. США со средним значением 3,80 долл. США за бушель.

Рисунок 5. Цены на кукурузу по месяцам (yellow #2) в Центральном Иллинойсе и Луизиане

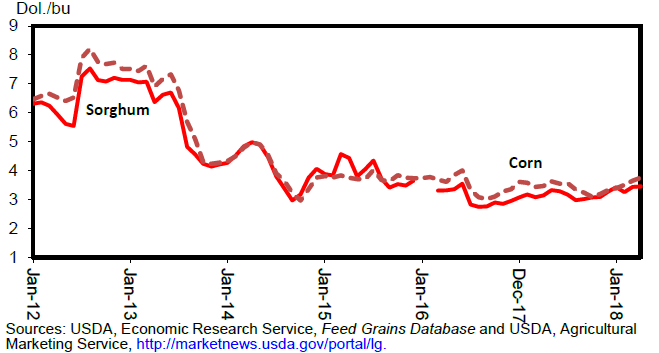

Рисунок 6. Цена по месяцам на сорго и кукурузу в Канзас-Сити.

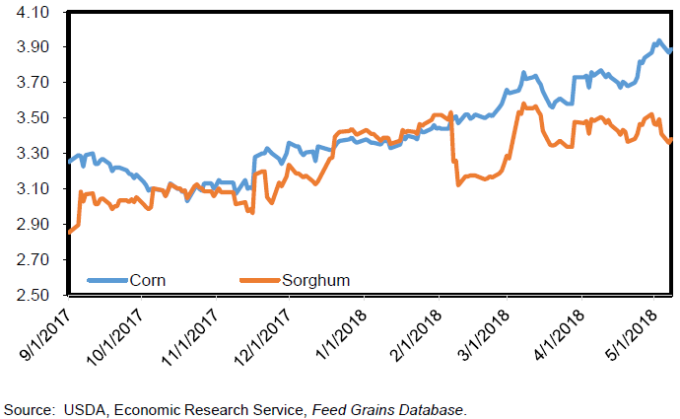

Рисунок 7. Цены на кукурузу и сорго 2017/2018.

Соотношение цен на кукурузу и сорго варьируется в зависимости от политики импорта Китая

В течение маркетингового года на сегодняшний день соотношение цен на кукурузу и сорго сильно варьировалось. С конца декабря по февраль сорго оценивался выше, чем кукуруза, на многих рынках. В первую неделю февраля цены на сорго упали с 3,52 до 3,25 долл. США в Канзас-Сити 4 февраля, когда Китай объявил об антидемпинговых расследованиях поставок сорго из США. 17 апреля, когда Китай объявил о введении 179-процентной пошлины на импорт сорго из Соединенных Штатов, ценовая реакция на внутренних рынках была ограничена, но продажи в портах Техаса практически прекратились.

Прогнозируемое внутреннее потребление сорго повышено при падении экспорта

Оценка посевной площади сорго сезона 2018/19 составляет 5,9 млн. акров, из которых ожидается, что 5,1 млн. составят уборочную площадь. При прогнозируемой урожайности 67,3 бушелей на акр производство сорго в 2018/19 году оценивается в 343,0 млн. бушелей. Прогнозируемые начальные запасы на отметке 29,3 млн. бушелей приводят к прогнозируемым общим запасам в 2018/19 году в 372,3 млн.

Ожидается, что внутреннее потребление сорго в 2018/19 году существенно увеличится на 55 миллионов бушелей до 180 миллионов. Из них 98 млн. бушелей пойдут на производство этанола, что примерно на 54 миллиона бушелей больше, по сравнению с предыдущим годом.

Ожидается, что экспорт сократится на 80 миллионов бушелей в 2018/19 году до 165 миллионов. Кроме того, ожидается, что Китай не будет покупателем сорго из США, учитывая нынешнюю ситуацию. 4 февраля 2018 года министерство торговли Китая начало антидемпинговое расследование, в результате которого 18 апреля 2018 года было принято решение о введении предварительных антидемпинговых тарифов на весь сорго из Соединенных Штатов. Эта предварительная антидемпинговая пошлина составляла 178,6 процента, что практически остановило экспорт сорго из США в Китай.

Рисунок 8. Экспорт сорго из США.

Отчет NASS по посевам от 7 мая показал развитие на уровне 5-летнего среднего для 11 основных штатов-производителей сорго. На эти штаты пришлось 99 процентов посевной площади сорго в 2017 году. Прогресс посева опередил средний темп только в Нью-Мексико и Техасе, где по состоянию на 6 мая было засеяно несколько больше сорго, чем 5-летний средний показатель для этих штатов.

Прогнозируемый диапазон среднесезонной цены на сорго, получаемой фермерами, в 2018/19 составляет от 3,10 до 4,10 долл. США за бушель, со средней точкой в 3,60 долл. США, что на 0,40 долл. больше, чем в предыдущем году. Ограниченные запасы кормового зерна и низкие конечные запасы сорго являются причиной роста. Цена на сорго прогнозируется на уровне около 95 процентов от цены на кукурузу, которая в целом соответствует 10-летнему среднему показателю.

Поставки ячменя прогнозируются ниже в 2018/19 г.

Прогнозируемая посевная площадь ячменя, основанная на отчете NASS Prospective Plantings, составляет 2,3 млн. акров, что на 0,2 млн. меньше, чем 2017/18 году. Уборочная площадь в 2,0 млн. акров основана на исторических коэффициентах соотношения уборочной площади к посевной. Урожайность прогнозируется на уровне 73,5 бушеля на акр, исходя из исторических тенденций и предполагаемых нормальных погодных условий. Если прогноз будет реализован, то в результате объем производства составит 147,0 млн. бушелей, что на 5,1 млн. меньше, чем в прошлом году. Начальные запасы являются самыми низкими с 2012/13 года на уровне 65,3 млн. бушелей при импорте в 20 млн. бушелей, общий объем запасов прогнозируется на уровне 232,3 млн. бушелей, что на 26 млн. меньше, чем в 2017/18 году.

Рисунок 9. Средние цены на ячмень, получаемые фермерами, по месяцам.

Использование ячменя снизится

Исчезновение ячменя в 2018/19 году прогнозируется на уровне 185 миллионов бушелей, что на 8 миллионов меньше, чем в 2017/18 году. На долю использования FSI придется большая часть сокращения, так как ожидается, что уменьшится использование ячменя для пивоварения. Данные Министерства финансов показывают, что к концу февраля производство пива сократилось на 3 процента по сравнению с предыдущим периодом с сентября по февраль, что в сочетании с более ограниченными запасами ячменя приведет к снижению использования FSI. Кормовое и остаточное использование останется неизменным с 2017/18 года на уровне 25,0 млн. бушелей. Экспорт прогнозируется на уровне 5 млн. бушелей, исходя из ожиданий увеличения поставок кормового ячменя при высоких ценах на мировом рынке. Итоговые конечные запасы на 2018/19 год прогнозируются на уровне 47,3 млн. бушелей, что на 18 млн. меньше, чем в прошлом сезоне.

В отчете по посевам Nass от 7 мая сообщалось, что посев ячменя завершен на 42 процента, что существенно ниже среднего показателя за 5 лет равного 59 процентам. Прохладная погода сохраняется в самых северных регионах производства, хотя посевная кампания быстро протекает в центральном кукурузном поясе. Согласно прогнозу, средняя цена, получаемая фермерами, составит от 4,00 до 5,20 долл. США за бушель, со средним значением 4,60 долл. США, что на 0,10 долл. выше прошлогодней цены в 4,50 долл. США.

Совокупные запасы овса вырастут, исчезновение снизится

Ожидается, что посевная площадь овса будет увеличена с 2,6 млн. акров в 2017/18 году до 2,7 млн. в 2018-19 году. При таком увеличении площади ожидаемая уборочная площадь увеличится до 1,0 млн. в 2018/19 году. Ожидаемая урожайность на уровне 66,0 бушелей на акр приводит к оценке производства на 2018/19 год в 66,0 млн. бушелей. Прогнозируется снижение ожидаемого общего объема предложения по сравнению с предыдущим годом до 182,2 млн. бушелей, главным образом из-за значительно более низкого, чем в последние годы, уровня начальных запасов в 2018/19 году в 21,2 млн. Эта оценка запасов включает более высокий объем ожидаемого импорта с 87,0 млн. бушелей в 2017/18 году до 95,0 млн. в 2018/19 году.

Прогнозируется снижение общего исчезновения в сезоне 2018/19 на 9,0 млн. бушелей до 154,0 млн. Ожидается, что кормовое и остаточное потребление уменьшится на 10,0 млн. бушелей до 75,0 млн. Кроме того, прогнозируется, что экспорт сократится до 2,0 млн. бушелей. Прогнозируемый диапазон среднесезонной цены на овес, получаемой фермерами, в 2018/19 году составляет от 2,55 до 3,15 долл. США за бушель со средним значением 2,85 долл. США за бушель, что на 0,50 долл. США выше, по сравнению с 2017/18 годом.

В отчете NASS Crop Progress от 7 мая сообщалось о прогрессе посева в девяти штатах (Айова, Миннесота, Небраска, Северная Дакота, Огайо, Пенсильвания, Южная Дакота, Техас и Висконсин) на отметке 56 процентов по сравнению с 5-летним средним показателем в 74 процента. На эти штаты пришлось 67 процентов посевных площадей овса в 2017 году. Аналогичным образом, 5-летний средний показатель всхожести овса составляет 54 процента, но в отчете указывается, что только 34 процента взошло на данный момент в этом году.

Импорт 2017/18 года остается неизменным по сравнению с оценкой 87,0 млн. бушелей в прошлом месяце. Общее внутреннее потребление остается неизменным на уровне 163 млн. бушелей. Прогнозируемая цена остается неизменной на уровне $2,55 за бушель.

Рисунок 10. Средняя цена на овес по месяцам: No. 2 whiteheavy, Minneapolis, MN

Международный обзор

Производство кормового зерна за пределами США повысится

Согласно прогнозу, мировое производство кормового зерна в 2018-19 году составит 1 341,1 млн. тонн, что почти на 2 процента, или 24,4 млн. тонн больше, по сравнению с предыдущим годом. В то время как производство кормового зерна в США в 2018/19 году будет на 14,5 млн. тонн, или на 4 процента, меньше, чем годом ранее, ожидается, что производство за пределами США увеличится на 38,9 млн. тонн или более чем на 4 процента. Поскольку весенняя посевная находится в процессе в Северном полушарии и начнется лишь через несколько месяцев в Южном полушарии, где урожай 2017/18 все еще собирается, эти прогнозы являются весьма предварительными.

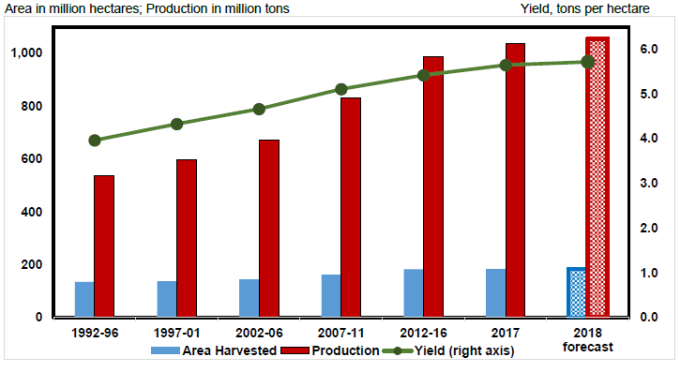

Рисунок 11. Мировая площадь кукурузы, производство и урожайность: средние за 5 лет, 2017 год и прогноз на 2018 год

Ожидается, что глобальная площадь кукурузы останется практически неизменной в 2018/19 году. Во многих странах цены на кукурузу достаточно привлекательны для поддержания или расширения площади. Увеличение площади кукурузы в 2018/19 году прогнозируется для Бразилии, которая продолжает наращивать площадь для кукурузы второго урожая; для России и Украины, которые продвигаются в направлении улучшения их ассортимента; и для Китая, где внутренние цены на кукурузу остаются высокими, чему способствует рост потребления. Эти увеличения полностью нивелируются сокращением площадей в Соединенных Штатах и Индии, а также в ряде других небольших стран.

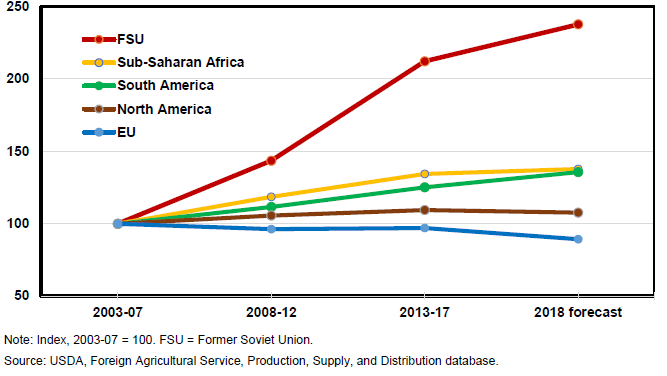

Со временем площадь кукурузы и урожайность изменяются неравномерно среди регионов мира, и наиболее быстрыми темпами расширяются площади кукурузы в двух странах бывшего Советского Союза, Украине и России, которые в прошлом производили небольшие объемы кукурузы. После начала 1990-х годов, когда бывшие колхозы были вынуждены реорганизоваться, требование о самофинансировании и новая свобода принятия решений, которых они ранее были лишены, позволили этим фермам перейти на более прибыльные культуры, главным образом кукурузу, подсолнечник и соевые бобы, за счет ржи, ячменя, овса и пастбищ. Обе страны стали более интегрированными в мировую сельскохозяйственную экономику, так что торговля, иностранные инвестиции в сельское хозяйство и передача технологий расширились. Все эти события способствовали расширению площади кукурузы и росту урожайности (см. рисунок 12). Обе страны стали крупными импортерами гибридного кукурузного семени, и их собственная семенная промышленность растет. Эти страны стали крупными экспортерами кукурузы, при этом совокупный экспорт обеих стран претерпел пятикратное увеличение за последнее десятилетие. Украина стала крупнейшим экспортером кукурузы, после США, Бразилии и Аргентины. Согласно прогнозу, в 2018/19 году Украина и Россия произведут 83,7 млн. тонн кормового зерна, из которых 49,0 млн. тонн – кукуруза и 26,0 млн. тонн – ячмень.

Рисунок 12. Площадь кукурузы в регионе бывшего СССР растет очень быстро.

Высокие цены на сорго и ячмень, поддерживаемые сильным спросом со стороны Китая, послужили стимулом для расширения их посевной площади во всем мире, что привело к увеличению прогнозируемого производства и площади сорго и ячменя. Несколько крупных производителей, таких как Австралия, Аргентина, Казахстан, Россия и Турция, расширяют площадь ячменя, главным образом за счет пшеницы. Ожидается расширение площади сорго в Австралии, Индии и двух основных африканских производителях сорго – Буркина-Фасо и Судане.

Предполагаемое возвращение к трендовой урожайности после низких показателей 2017/18 года в Бразилии, Аргентине, Украине и ряде других стран повышает прогноз урожайности кукурузы. С другой стороны, прогнозируемая урожайность ячменя, овса и ржи снижена, главным образом, из-за возвращения России к тенденции после рекордного года.

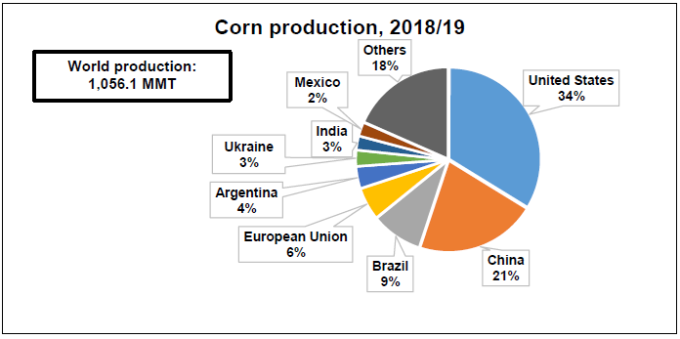

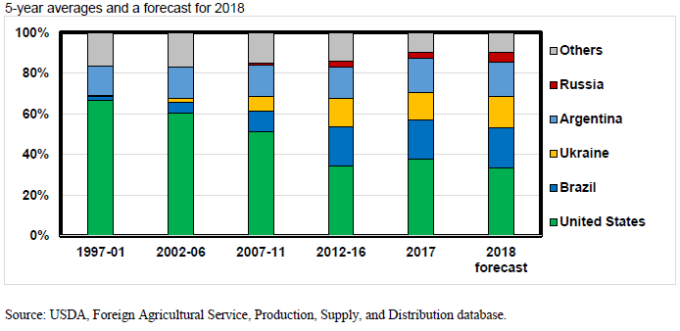

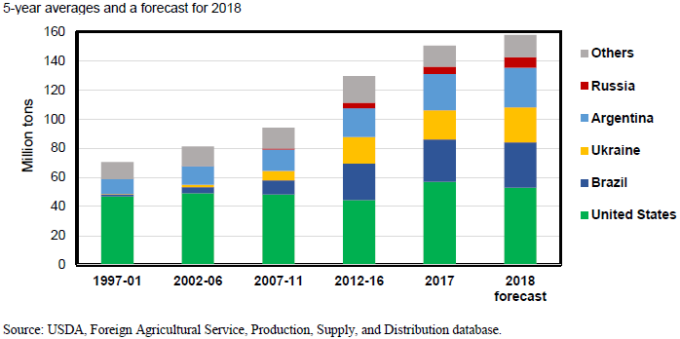

В мировом производстве кукурузы доминируют восемь стран (регионов), которые производят более 80 процентов мирового объема кукурузы. Соединенные Штаты являются ведущим производителем, хотя их доля на мировом рынке, которая ранее превышала 40 процентов, снизилась до 35 процентов с 2010 года. За тот же период общая доля Бразилии и Аргентины увеличилась с 10 до 13 процентов (см. рисунок 13).

Рисунок 13. Мировое производство кукурузы по странам (доли).

Министерство сельского хозяйства США контролирует производство различных товаров в 80 странах, данные регистрируются и постоянно обновляются иностранной сельскохозяйственной службой (FAS) и отражены в базе данных о производстве, запасах и распределении. Наиболее важные изменения в новом прогнозе для основных сырьевых товаров опубликованы в отчете ФАС «Мировое сельскохозяйственное производство».

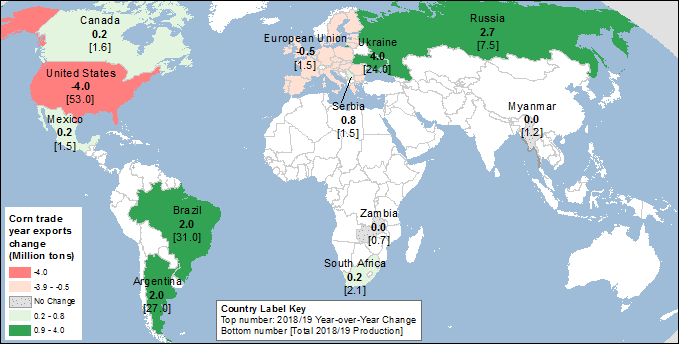

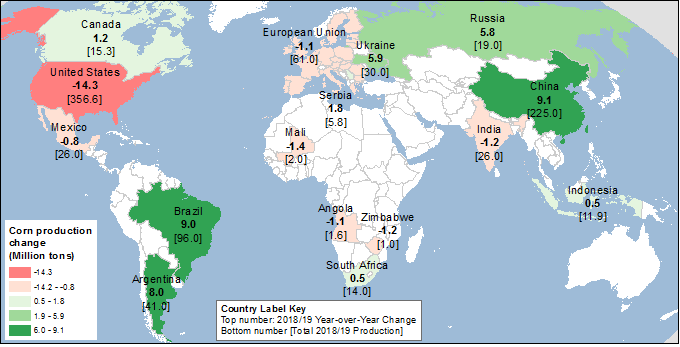

На карте 1 ниже представлен прогноз для основных производителей кукурузы и изменения в прогнозируемом объеме производства по сравнению с предыдущим годом.

Карта 1. Основные изменения производства кукурузы для 2018/19 года (млн. тонн).

Согласно прогнозу, в Южной Америке в 2018/19 г. будет произведено 161,8 млн. тонн кормового зерна, что на 18,6 млн. тонн больше, чем в 2017/18 году. Кукуруза является доминирующим зерном в регионе, и ожидается, что Бразилия увеличит площадь кукурузы до рекордных масштабов, в то время как Аргентина незначительно сократит свою рекордную площадь кукурузы, при этом увеличив площади сои. Трендовая урожайность кукурузы обеих стран высока, но они также подвержены экстремальным, иногда неблагоприятным погодным условиям, которые влияют на урожайность. Возвращение к трендовой урожайности после неудачного 2017/18 года для обеих стран приведет к росту производства бразильской кукурузы на 9,0 млн. тонн до 96,0 млн., в то время как урожай кукурузы в Аргентине увеличится на 8,0 млн. тонн до 41,0 млн. Ожидается, что бразильские фермеры будут продолжать расширять площадь низкозатратной кукурузы второго урожая, учитывая, что в настоящее время имеется большой запас земли для второго урожая, а производители (особенно крупные фермы) начинают больше инвестировать в повышение производительности и ограничение рисков, связанных с погодой. Площадь кукурузы первого урожая, составляющая около четверти от общей посевной площади, продолжает сокращаться, но это сокращение обычно не превышает расширение зоны посевов кукурузы второго урожая.

Ожидается, что производство кормового зерна в Китае, крупнейшем производителе кормовых зерновых, увеличится на 9,4 млн. тонн в 2018-19 году до 232,8 млн. тонн, при увеличении площади и прогнозируемой рекордной урожайности. Согласно прогнозу, Китай увеличит площадь посевов кукурузы почти на 3 процента (1,1 миллиона гектаров). Китай ликвидировал государственную поддержку кукурузы, после чего произошло резкое снижение цен на кукурузу и снижение площади кукурузы в 2017/18 году. Чтобы противостоять снижению цен на кукурузу, правительство оказывает поддержку производителям кормов и перерабатывающим заводам, чтобы стимулировать более широкое использование отечественной кукурузы. Внутренние цены на кукурузу укрепились с прошлого года, чему способствовал рост кормового и промышленного использования и в настоящее время значительно выше мировых цен. В этом году кукуруза увеличит посевную площадь, вернув почти все сокращение прошлого года.

Прогнозируется рост объема производства кормового зерна в Европейском союзе (ЕС) на 1,4 млн. тонн до 154,4 млн. в 2018/19 году, без изменений посевной площади. Увеличение урожая ячменя в странах, которые пострадали от жарких летних условий в 2017/18 году (например, в Испании) и которые в настоящее время пользуются отличными погодными условиями, частично нивелируется небольшим снижением производства кукурузы (снижение производства кукурузы во Франции и Румынии частично компенсируется прогнозируемым ростом в некоторых странах Восточной Европы).

Прогнозируется снижение производства кормового зерна в Африке к югу от Сахары на 4,0 млн. тонн до 110,2 млн. Наибольшее снижение прогнозируется для Анголы, где засушливая погода с января снизила урожайность, и для Мали, где урожайность возвращается к трендовой после рекордного года для кукурузы и сорго. Согласно прогнозу, Южная Африка, соберет урожай кукурузы в 14,0 млн. тонн, что на 0,5 млн. больше по сравнению с предыдущим годом. Ожидается, что объем производства кукурузы в Нигере, Малави, Уганде, Замбии и ряде других стран к югу от Сахары уменьшится, в некоторых странах сократится площадь, в других снизится урожайность (или и то и другое).

В Индии в 2018-19 году ожидается сокращение производства на 1,1 млн. тонн с возвратом к трендовой урожайности. В то время как муссонные дожди в 2017 году обеспечили хорошие условия для летних культур, муссон 2018 года, который должен начаться в сентябре, будет иметь решающее значение для текущих прогнозов производства.

Изменения в мировом производстве кормового зерна для 2017/18 года

Мировой объем производства кормового зерна в текущем 2017/18 году прогнозируется на уровне 1 316,7 млн. тонн, что на 1,7 млн. больше, чем ожидалось в прошлом месяце. Относительно небольшое изменение в сторону повышения связано с существенным сокращением производства кукурузы в Бразилии и многолетней корректировкой в сторону снижения (до 2003 года) для Ирана, в то время как коллективные изменения для Европейского союза и стран Африки к югу от Сахары более чем компенсирует сокращение.

В то время как урожай 2017/18 года в Северном полушарии был собран несколько месяцев назад, важные культуры Южного полушария все еще растут. Кукуруза второго урожая в Бразилии сезона 2017/18 проходит через ключевые репродуктивные стадии развития. Засушливая погода снижает перспективы урожайности на юге Бразилии. Апрель 2018 года был чрезвычайно сухим, практически без осадков, как в Паране, так и в Мату-Гросу-ду-Сул, двух штатах, которые производят около трети кукурузы второго урожая в стране. В центральной части Бразилии, особенно в штатах Мату-Гросу и Гояс, дожди закончились раньше, чем ожидалось. С середины апреля в этих штатах не было никаких осадков, хотя до прекращения дождей накопилась превосходная влажность почвы, которая могла поддерживать развитие посевов в течение нескольких недель. Рейтинги посевов падают каждую неделю, прогноз средней урожайности кукурузы снижен на 5,6 процента, а производство кукурузы сокращено на 5,0 миллионов тонн до 87,0 миллионов.

Многолетний пересмотр иранской площади кукурузы в сторону понижения приводит к сокращению производства кукурузы с 2003/04 года. Площадь посевов кукурузы в Иране в 2017/18 году сокращена на 1,3 миллиона тонн до 1,2 миллиона. Эти сокращения основаны на отчетах Продовольственной и сельскохозяйственной организации Объединенных Наций, подтвержденных спутниковыми снимками.

Объем производства кормового зерна в ЕС в 2017/18 году увеличен на 1,4 млн. тонн до 153,1 млн., в основном за счет более высоких объемов производства кукурузы, которые увеличены на 1,0 млн. тонн до 62,1 млн., а остальная часть прироста приходится на ячмень.

Прогнозы производства для стран Африки к югу от Сахары и оценки на предыдущий год тщательно анализируются межведомственным комитетом Министерства сельского хозяйства США дважды в год, и в этом месяце был проведен такой анализ. Оценка производства кормового зерна на 2017/18 год повышена на 5,0 млн. тонн до 114,3 млн., что является высоким, но не рекордным уровнем. Для 2016/17 года рекордное производство увеличено на 3,5 млн. тонн до 116,9 млн. Крупнейшее изменение кормового зерна в 2017/18 году было внесено для Мали – на 1,9 млн. тонн до 6,8 млн., с рекордной урожайностью кукурузы и сорго. В Анголе, где кукуруза является основной культурой, производство также повышено на 1,1 миллиона тонн до 2,7 миллиона. Объем производства кормового зерна в Эфиопии в 2017/18 году увеличен на 0,9 млн. тонн до 14,2 млн., причем более половины прироста для кукурузы обусловлено резким повышением урожайности; остальная часть корректировки для этой страны пришлась на сорго и просо. Увеличение частично нивелируется сокращением для Судана, где производство сорго снижено из-за резкого сокращения площади. Многочисленные в основном повышательные корректировки производства 2017/18 года внесены для Буркина, Камеруна, Чада, Малави, Мозамбика, Нигера, Нигерии, Южной Африки, Уганды и Замбии.

Мировое потребление кормового зерна немного вырастет в 2018-19 году

Предполагается, что рост потребления кормового зерна составит около 2 процентов, частично благодаря росту потребления кукурузы и ячменя в Китае (хотя и с более низким использованием сорго), увеличению кормового и остаточного использования в Бразилии и Аргентине (увеличение связано с более крупным урожаем) и более высоким уровнем потребления (в основном сорго) в Соединенных Штатах.

Согласно прогнозу, в 2018/19 году кормовое и остаточное использование за пределами США вырастет на 2,7 процента до рекордных 687,7 млн. тонн. В Китае, крупнейшем в мире потребителе кормового зерна, структура цен, особенно на дефицитном юге, создает мощный стимул для заводов использовать импортные корма. В то же время китайская политика поддержки производителей кормов и недавнее введение высоких тарифов на импорт сорго поощряет переход на кукурузу и импортный ячмень за счет сорго, потребление которого резко сократится. Ожидается, что Китай использует почти на 2,4 млн. тонн больше кормового зерна (на 5,0 млн. тонн больше кукурузы, на 0,7 млн. тонн больше ячменя, хотя на 3,3 млн. тонн меньше сорго). Во многих странах ожидается увеличение поголовья скота, поскольку рост ВВП (рост населения и производительности) способствует увеличению потребления животного белка на душу населения, и соответственно корректируется использование кормов.

Пищевое и промышленное использование (FSI) кормовых зерновых за пределами США вырастет на 4,0 млн. тонн или чуть менее 1,0 процента в 2018/19 году до 355,9 млн. тонн. Расширение индустрии переработки кукурузы в Китае, как для внутреннего использования, так и для экспорта, способствует увеличению использования кукурузы. Ожидается, что использование кормового зерна FSI в Китае увеличится на 3,2 миллиона тонн.

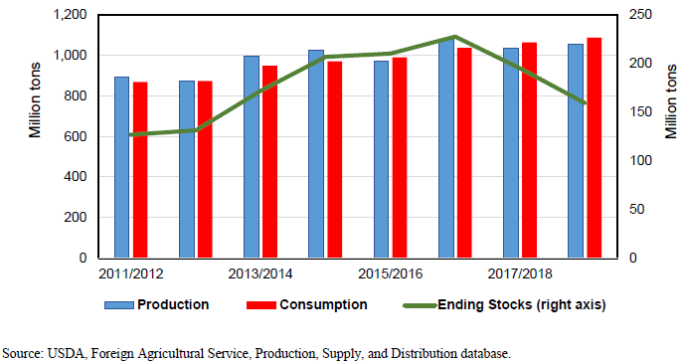

Китай лидирует в сокращении запасов кормовых зерновых

При прогнозируемом превышении производства кормового зерна потребления в течение второго года подряд, прогнозируемые мировые запасы на конец 2018/19 года сократятся на 37,2 млн. тонн по сравнению с предыдущим годом до 185,5 млн., причем самое значительное сокращение придется на кукурузу, небольшое на сорго и ячмень, тогда как запасы овса несколько вырастут. Согласно прогнозу, запасы кукурузы сократятся за год на 35,7 млн. тонн, что является самым низким уровнем с 2012/13 года. При снижении запасов кормовых зерновых на 13,1 млн. тонн в США запасы за пределами страны снизятся на 24,2 млн.

Рисунок 14. Мировое производство и потребление кукурузы.

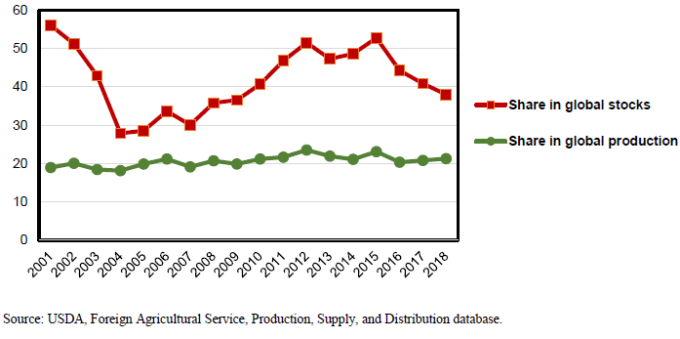

Снижение запасов кукурузы за пределами США главным образом произойдет за счет Китая, где прогнозируется существенное снижение на 24 процента, или 19,1 млн. тонн. Согласно прогнозу, доля Китая в мировых запасах кукурузы упадет до 38 процентов с почти 53 процентов 3 года назад (2015/16), когда еще не начались политические реформы, направленные на сокращение крупных государственных запасов кукурузы. Тем не менее, в середине 2000-х годов доля Китая в общем объеме запасов упала до 28 процентов; более того, доля Китая в мировых запасах все еще намного выше (почти вдвое), чем ее доля в мировом производстве кукурузы. Предыдущее снижение запасов кукурузы произошло после присоединения Китая к Всемирной торговой организации в 2001 году (см. рисунок 15).

Прогнозируется сокращение запасов кормового зерна на 2,0 млн. тонн до 3,5 млн. в Мексике и на 1,2 млн. тонн в Южной Африке. Конечные запасы также снизятся на 1,0 млн. тонн в Бразилии и вырастут на 1,0 млн. в Аргентине. Сокращения ожидаются для ЕС и ряда других стран.

Рисунок 15. Китай: доля в мировых запасах кукурузы по-прежнему почти вдвое превышает долю в производстве кукурузы.

Перспективы экспорта кукурузы из США в 2018-19 году встретятся с жесткой конкуренцией

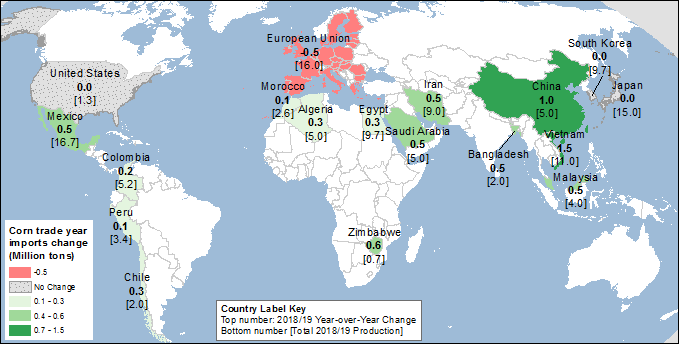

Согласно прогнозу, глобальная торговля кукурузой в 2018-19 году (октябрь – сентябрь) составит 157,6 млн. тонн, что на 7,3 млн. больше по сравнению с прогнозом торговли кукурузой на 2017/18 год. Расширение производства мяса является основным фактором роста импорта кукурузы в большинстве стран. На приведенной ниже карте можно ознакомиться с изменениями импорта кукурузы.

Карта 2. Основные изменения импорта кукурузы на 2018/19 год (млн. тонн)

Ожидается, что обильные запасы в большинстве стран-экспортеров в 2018-19 году будут поддерживать сильную конкуренцию и ограничивать рост цен. Сдвиг в мировом производстве и экспорте кукурузы в пользу южноамериканских стран и стран КРУ (в основном Украины и России) изменил глобальную торговлю, при этом доля США снизилась (см. рисунок 16). Ожидается, что в 2018/19 году совокупное производство кукурузы в Бразилии и Аргентине вырастет на 17,0 млн. тонн, а объем совместного производства кукурузы в Украине и России увеличится почти на 12,0 млн., в то время как производство кукурузы в Соединенных Штатах сократится на 14,3 млн. по сравнению с предыдущим годом. Торговые последствия заключаются в следующем: совокупный экспорт Бразилии, Аргентины, Украины и России, как ожидается, вырастет почти на 11,0 млн. тонн, так как практически все излишки производства в следующем году будут экспортироваться, в то время как экспорт США сократится на 4,0 миллиона тон.

Рисунок 16. Доли в экспорте кукурузы основных конкурентов.

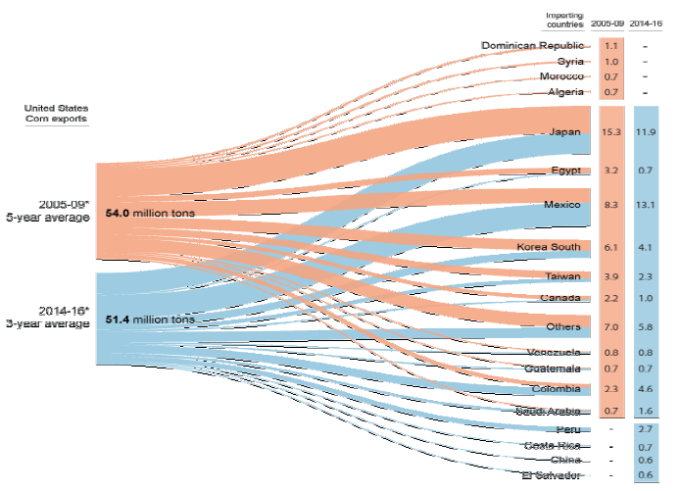

Мировой спрос на кукурузу растет стабильно высокими темпами, главным образом в соответствии с ростом ВВП на душу населения, который коррелирует с потреблением мяса. Тем не менее, устойчивый рост мировой торговли кукурузой все больше захватывается южноамериканскими производителями (Бразилия и Аргентина), Украиной и Россией. Между тем, Соединенные Штаты продолжают экспортировать более или менее постоянные объемы около 50-55 млн. тонн кукурузы, с некоторыми изменениями в зависимости от погодных условий, политики и валютных колебаний.

Рисунок 17. Растущий спрос на кукурузу, перехватываемый конкурентами США

Более высокие объемы экспорта связаны с перераспределением импортеров. В течение последних нескольких лет Бразилия, Аргентина, Украина и Россия расширили свою деятельность, частично (а иногда и полностью), заменив Соединенные Штаты на многих рынках кукурузы. Хорошим примером является Египет, один из крупнейших импортеров кукурузы в мире, который раньше импортировал большую часть своей кукурузы из Соединенных Штатов. В течение последних нескольких лет Египет импортировал очень мало кукурузы из Соединенных Штатов, перенеся большую часть своих закупок в Бразилию, Аргентину и Украину. Аналогичная история произошла с Марокко и Алжиром.

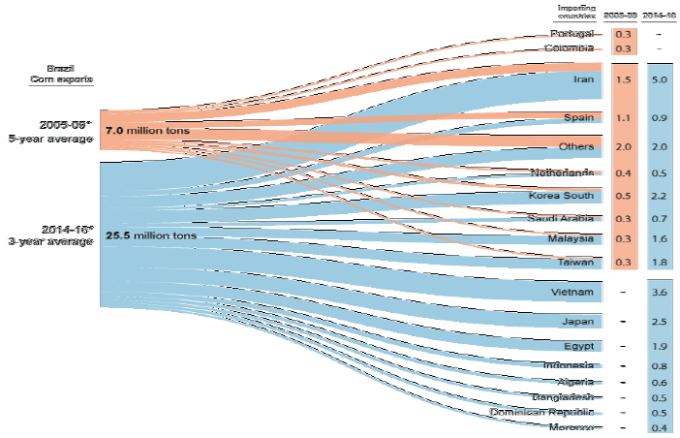

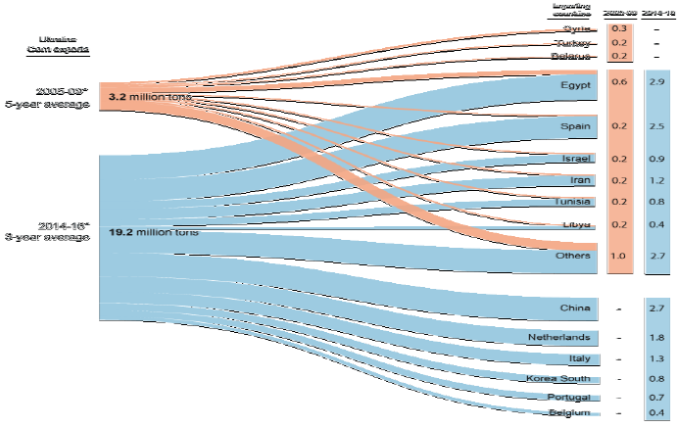

Чтобы получить более полное представление о важных изменениях мировых торговых потоков пшеницы, см. ниже диаграммы экспортных потоков из Бразилии, Украины и Соединенных Штатов с 2005 года. На диаграммах показаны средние 5-летние торговые потоки за период с 2005/06 по 2009/10 торговые годы (октябрь-сентябрь), наложенные на средние потоки за последние 3 года 2014/15-2016/17. Текущий 2017/18 год еще не закончился, и окончательные результаты станут доступны осенью. Диаграммы визуально отражают изменения, которые произошли на экспортных рынках: объем и место назначения.

Диаграмма 1. Бразилия: экспортные потоки кукурузы в 2005-09 годах и 2014-16 годах.

Диаграмма 2. Украина: экспортные потоки кукурузы в 2005-09 годах и 2014-16 годах.

Диаграмма 3. США: экспортные потоки кукурузы в 2005-09 годах и 2014-16 годах.

Прогнозируется, что экспорт кукурузы из США в 2018/19 году (октябрь-сентябрь) достигнет 53,0 млн. тонн, что на 4,0 млн. меньше по сравнению с пересмотренным прогнозом текущего 2017/18 года (для местного маркетингового года с сентября по август экспорт США прогнозируется на уровне 2100 млн. бушелей, по сравнению с прошлогодним в 2225 млн.). С одной стороны, ожидается, что конкуренция со стороны Аргентины, Украины и России, чей совокупный экспорт увеличится более чем на 8 миллионов тонн в 2018/19 году снизит экспорт США. С другой стороны, перспективы экспорта кукурузы из США на 2018/19 год начинают получать поддержку от плохих нынешних условий в Бразилии, поскольку сухость в основных производственных районах сокращает урожайность кукурузы второго урожая 2017/18 года. Реализация бразильского урожая 2017/18 года начнется в июле-августе 2018 года и продолжится по март 2019 года и, как ожидается, повлияет на экспортные рынки в 2018/19 торговом году (октябрь-сентябрь). Поскольку экспорт бразильской кукурузы для 2017/18 и 2018/19 международных торговых годов снижен, Соединенные Штаты начинают демонстрировать резкое улучшение экспорта.

Согласно прогнозу, Аргентина с крупным урожаем в 2018/19 году увеличит экспорт на 2,0 млн. тонн до рекордных 27,0 млн., что будет обеспечено за счет высоких запасов, относительно свободного экспортного рынка и обесценения валюты (песо). Ожидается, что за пределами Южной Америки Украина, Россия и Канада увеличат экспорт кукурузы. Высокий прогнозируемый урожай, относительно низкие издержки производства и доступ к прибыльному рынку ЕС являются стимулом для экспорта украинской кукурузы. Украина также продвигается на азиатские рынки, при этом экспорт вырастет на 4,0 млн. тонн до 24,0 млн. тонн. Обильные запасы кукурузы в России поддерживают увеличение экспорта на 2,7 млн. тонн до 7,5 млн. тонн. Ожидается, что более высокий прогнозируемый объем производства кукурузы в Канаде будет способствовать увеличению экспорта кукурузы на 0,3 млн. тонн до 1,6 млн. На приведенной ниже карте изображены годовые изменения в экспорте кукурузы для крупных экспортеров.

Карта 3. Основные изменения экспорта кукурузы на 2018/19 год (млн. тонн)