|

Обзоры

|

https://exp.idk.ru/analytics/review/nedelnyj-obzor-po-rynku-pshenicy-s-03-04-2017-po-09-04-2017/423061/

|

На прошедшей неделе на мировых рынках отсутствовала единая динамика цен на пшеницу. Ее стоимость продолжила снижаться на европейских площадках и в черноморском бассейне, за исключением Украины, и выросла на американских площадках.

На российский рынок зерновых по-прежнему оказывает негативное влияние ограничение экспорта некоторых видов сельскохозяйственной продукции со стороны Турции.

В настоящее время отгрузки зерна в эту страну практически прекратились. Однако, не смотря на опасения ведущих аналитиков по поводу «обрушения» цен на внутреннем рынке, эти прогнозы не спешат сбываться. За истекшие две недели внутренние рублевые цены на пшеницу снизились, в среднем, на 2,2-2,5%. Для сравнения, за тот же период чикагские аналоги потеряли 2,2%, французский фьючерс на пшеницу на площадке MATIF опустился на 4,5%. На фоне укрепления российского рубля на 4% – это снижение не выглядит как падение.

Несмотря на ограничение закупок зерна Турцией и Египтом в марте удалось сохранить рекордные темпы экспорта. По информации ЗАО «Русагротранс» уточненная оценка экспорта в марте составляет около 3,6 млн. т, что почти на 30% выше уровня прошлого года. Как и ожидалось, перевалка перетекла в глубоководные порты и в марте она увеличилась почти вдвое. По данным на 30 марта, из глубоководных портов отгружено 1,98 млн. т зерна против 1,23 млн. т в марте 2016 года. В том числе, через Новороссийск отправлено 1,45 млн. т зерна, Туапсе — 218 тыс. т, Тамань — 412 тыс. т.

В апреле к погрузке заявлено 1,6 млн. т против 1,03 млн. т в апреле 2016 года.

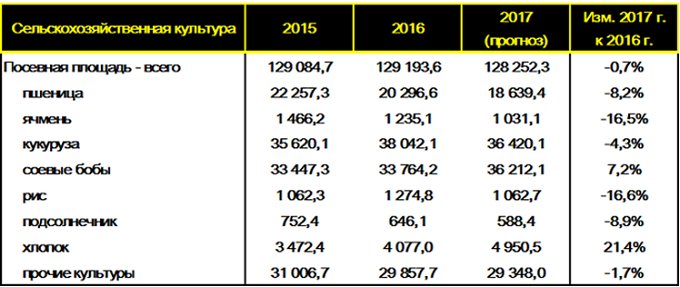

Основным драйвером, определявшим основную тенденцию на мировом рынке, на прошедшей недели, стали ожидания прогнозов по посевным площадям под урожай следующего сезона. До выхода данной информации в США биржевые игроки предпочли придерживаться медвежьей стратегии по отношению к зерновым и масличным культурам, торгуемым в Чикаго. В пятницу 31 марта был опубликован отчет Министерства сельского хозяйства США по прогнозу посевных площадей. Опубликованные данные не стали неожиданностью, как и предполагали многие аналитики, в следующем сезоне в соединенных штатах прогнозируется значительное увеличение посевных площадей сои и сокращение посевов пшеницы и кукурузы. Предполагается, что площадь посевов кукурузы снизится на 4%, пшеницы на 8% к уровню 2016 г. Площадь сои и хлопка увеличится на 7% и на 21% (см. табл. 1).

Общая посевная площадь пшеницы в 2017 году в США прогнозируется на уровне 18,6 млн. га, что на 8% меньше по сравнению с прошлым годом. Посевная площадь озимой пшеницы снизится на 9% по сравнению с текущим сезоном. В 2017 году она составит 13,2 млн. га, из них около 9,6 млн. га это твердая красная озимая пшеница, 2,2 млн. га – мягкая красная озимая и 1,4 млн. га – белая озимая пшеница. Площадь посевов других видов яровой пшеницы в 2017 году оценивается в 4,6 млн. га, что на 3% ниже по сравнению с 2016 годом, из них около 4,3 млн. га — это красная яровая пшеница. Предполагаемая площадь посевов твердой пшеницы в 2017 году оценивается в 0,8 млн. га, что на 17% меньше, чем в предыдущем году.

Общая площадь посевов кукурузы в 2017 году оценивается в 36,4 млн. га, что на 4% или 1,6 млн. га меньше по сравнению с прошлым годом.

Таблица 1. – Площадь посевов основных культур в США за 2015-2017 годы, тыс. га

Посевная площадь сои на 2017 год ожидается на рекордно высоком уровне – 36,2 млн. га, что на 7% больше, чем в текущем сезоне.

Общие посевы хлопчатника за 2017 год оцениваются в 4,9 млн. га, что на 21% больше, чем в прошлом году.

По данным Минсельхоза России общая посевная площадь сельскохозяйственных культур в 2017 году составит 80,1 млн. га, что на 600 тыс. га больше, чем в 2016 году. Площадь ярового сева составит 52,7 млн. га, из которых на долю яровой пшеницы приходится 13,6 млн. га. Площадь озимой пшеницы оценивается в 14,6 млн. га. Итого общая площадь пшеницы в сезоне 2017/18 года составит 28,2 млн. га.

По сообщению пресс-службы Министерства аграрной политики и продовольствия Украины посевная площадь под урожай 2017 года ожидается в пределах 26,8 млн. га (на уровне 2016 года). По предварительным данным, наибольшая доля в прогнозируемой структуре посевных площадей придется на пшеницу (23,6%), подсолнечник (20%), кукурузу на зерно (16,4%), ячмень (9,7%) и сою (7,2%). Общая посевная площадь пшеницы на Украине в сезоне 2017/18 года составит 6,3 млн. га (яровой и озимой под урожай 2017 года).

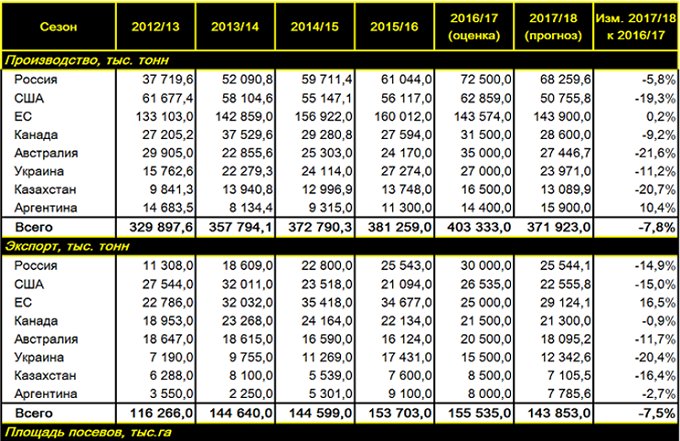

Мировой экспорт пшеницы в 2016 году, по данным Продовольственной и сельскохозяйственной организации ООН, составил более 174,2 млн. т. Более половины всего объема производства и около 90% всего объема экспорта пшеницы в мире приходится на долю восьми стран. В настоящее время в восьмерку самых крупнейших стран производителей и экспортеров пшеницы входят РФ, США, Евросоюз (27 стран), Канада, Австралия, Украина, Казахстан, Аргентина. За прошедший год экспорт пшеницы из этих стран составил более 155,5 млн. т.

На основании оценки размера будущих посевных площадей и планируемой урожайности ведущих стран-экспортеров был проведен расчет объемов производства пшеницы и оценка объемов глобального экспортного потенциала в сезоне 2017/18 г. (см. табл. 2).

В сезоне 2017/18 года объем производства пшеницы составит около 372,0 млн. т, что на 7,8% (31,4 млн. т) ниже уровня предыдущего года. Объемы производства снизятся практически во всех странах-производителях, за исключением ЕС (рост +0,2%) и Аргентины (рост +10,4%). Наибольшее снижение производства пшеницы ожидается в Австралии и Казахстане: -21,6% и -20,7% соответственно. Ожидается, что объем экспорта пшеницы из ведущих стран-экспортеров в следующем сезоне упадет на 7,5%, до значения 143,9 млн. т. В абсолютном выражении сокращение составит 11,6 млн. т.

Таблица 2 – Прогноз мирового производства пшеницы в сезоне 2017/18 года в основных странах-экспортерах, тыс. т

Основной из главных причин снижения объемов производства пшеницы, в наступающем сезоне, является сокращение посевных площадей под эту культуру на 3,5%. В будущем сезоне посевы пшеницы в указанной восьмерке стран уменьшатся на 4,1 млн. га. Наиболее резкое сокращение площадей планируется в ЕС и США (-10,7% и -8,9%), главным фактором снижения здесь является нежелание сельскохозяйственных товаропроизводителей выращивать пшеницу из-за продолжительного снижения цен на данный товар. В Казахстане сокращение посевных площадей обусловлено мерами государственной политики направленной на уменьшение в общей структуре площадей водозатратных культур.

На снижение объемов производства пшеницы также оказывает влияние изменение урожайности. Предыдущий год был благоприятным для возделывания этой культуры с позиции агрометеорологических факторов.

В начале прошлого сезона в большинстве районов основного производства пшеницы наблюдалось достаточное количество накопленной влаги, температурный режим был благоприятным для проведения необходимых агротехнических работ в оптимальные сроки. В течение всего вегетационного периода не отмечалось неблагоприятных опасных природных явлений. Все это в определенной степени способствовал получению хороших урожаев.

В наступающем сезоне ряд факторов указывает на возможность снижения урожайности зерновых сельскохозяйственных культур. Так, в Австралии некоторые данные указывают на появление в этом году такого природного явления, как Эль-Ниньо, который сопровождается в этой стране наступлением засушливых периодов. В Казахстане значительное количество сельскохозяйственных площадей находятся в так называемой зоне рискового земледелия. Данные зоны характеризуются наступлением, с определённой цикличность, неблагоприятных агрометеорологических факторов, способствующих снижению или потери урожаев.

Таким образом, большинство экспертов склоняется к мнению, что в наступающем сезоне следует ожидать сокращение урожая пшеницы. Данное ожидание уже сейчас заложено в цены на пшеницу с поставкой в сезоне 2017/18 года. Однако, наличие высокого уровня конечных запасов пока удерживает рынки от какого-либо маневра в сторону повышения цен.

Обзор мировых цен

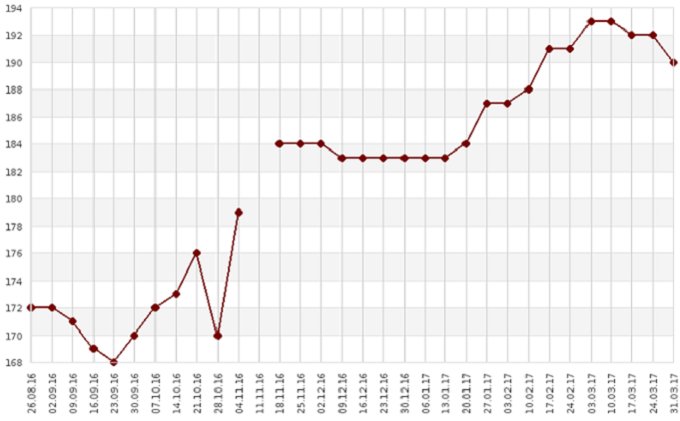

На этой неделе фьючерсу на мягкую пшеницу на чикагской бирже удалось стабилизироваться на уровне цен 415,0-420,0 ȼ за бушель (или $152,5-155,0 за тонну). За неделю цена сумела прибавить 0,4%, рост составил 1,8 цента за бушель (или $0,6 за тонну) (см. рис. 1).

Рисунок 1. Динамика цены фьючерсного контракта на пшеницу на площадке CME, цент/бушель, дневной график

С позиции технического анализа в настоящее время на рынке сложилась выжидательная позиция, рынок замер в ожидании значимых событий, которые смогут определить его дальнейшее движение.

За аналогичный период цена на продовольственную пшеницу на французской площадке MATIF за неделю снизилась на 1,5%, упав с уровня €167,0 до €164,5 (или в долларовом эквиваленте со $180,3 — до $176,8) (см. рис. 2). Определенное влияние на снижение цены в этой ситуации оказало укрепление евро.

Рисунок 2. Динамика цены фьючерсного контракта на пшеницу на площадке MATIF, €/т, дневной график

С позиции технического анализа европейская пшеница чувствует себя гораздо хуже своего американского аналога. Пробив сильный уровень €165,0-166,0, данный фьючерсный контракт показывает серьезную слабость рынка и открывает себе дорогу к более низким уровням.

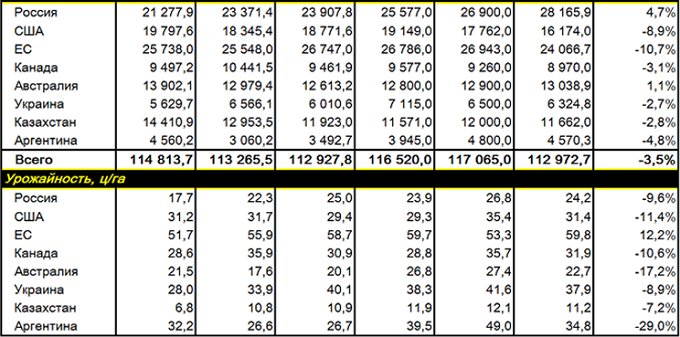

Рисунок 3. Динамика цены на продовольственную пшеницу FOB Новороссийск, $/т, недельный график

Российская экспортная продовольственная пшеница за прошедшую неделю опустилась на 1,0% (или на $2,0) со $192 – до $190,0 за тонну (см. рис. 3).

Цены на пшеницу на основных мировых базисах за прошедшую неделю практически не изменились, в российских портах цена на пшеницу осталась на прежнем уровне, за исключением на продовольственную пшеницу в FOB Новороссийск, которая снизилась на $2,0. На украинских черноморских базисах за аналогичный период цена осталась без изменений – продовольственная пшеница $188,0; фуражная – $176,0. Американская пшеница SRW No. 2, не претерпела изменений – текущая цена $182,0. Европейская пшеница на FOB Руана снизилась на 2,8%, до уровня $186,0. (см. табл. 3).

Таблица 3. – Цены FOB на пшеницу на основных мировых базисах, USD/т

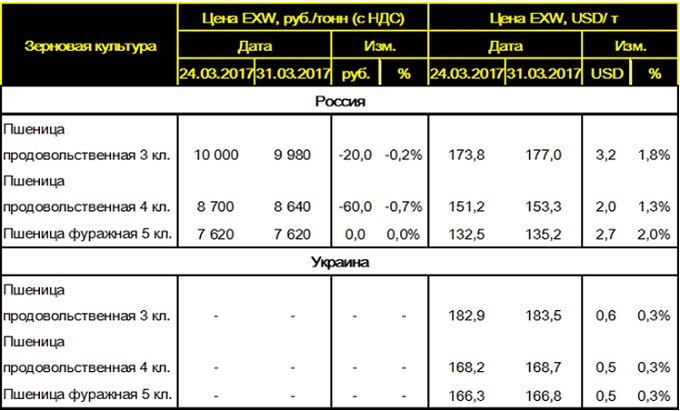

Цены на продовольственную и фуражную пшеницу в европейской части России (на условиях EXW), номинированные в рублях, за истекшую неделю снизились (см. табл. 4). По данным на 31.03.2017 продовольственная пшеница 3 класса стоила 9 980 рублей, пшеница 4 класса – 8 640 рублей, фуражная пшеница не изменилась – 7 620 рублей за тонну.

Таблица 4. – Средние цены на пшеницу в России и Украине.

На Украине внутренние цены (на условиях EXW), за прошедшую неделю выросли на $0,5 – $0,6 за тонну. По данным на 31.03.2017 за 1 тонну продовольственной пшеницы 3 класса давали $183,5, за пшеницу 4 класса – $168,7. Фуражная пшеница стоила – $166,8 за тонну.

Анализ отчетов трейдеров от CFTC (Комиссия по торговле товарными фьючерсами США) сигнализирует о возможном дальнейшем снижении цен на мягкую пшеницу (SRW No.2) на чикагской площадке CME (см. табл. 5).

За анализируемый период на американском рынке пшеницы наблюдается рост количества открытых позиций уже третью неделю подряд. Количество открытых позиций за прошедшую неделю выросло на 21 402 контрактов, достигнув уровня 507 879 шт.

Таблица 5. – Недельное изменение открытых позиций по фьючерсу на пшеницу (SRW Wheat No. 2 Futures) на площадке CME по данным COT отчетов от CFTC, шт

Группа участников рынка – производители – за прошедшую неделю продолжили сокращать короткие позиции, снижение составило 7,1 тыс. шт. Количество длинных позиций в данной группе увеличилось за неделю почти на 7,0 тыс. контрактов. Продавцы пшеницы по-прежнему теряют интерес к продажам на текущем уровне цен, а покупатели немного активизировали покупки, не рассчитывая на дальнейшее их снижение. Такое изменение позиций нашло отражение в некоторой стабилизации цен на рынке.

Управляющие фондами продолжили наращивать короткие позиции, увеличив их на 9,5 тыс. контрактов, длинные позиции, за этот период, сократились на 2,2 тыс. шт. Данная группа участников по-прежнему имеет медвежий настрой по фьючерсным контрактам на пшеницу.

Количество коротких позиций управляющих фондами в три раза превышает количество длинных позиций. Данная структура будет оказывать давление на цены в краткосрочной перспективе.

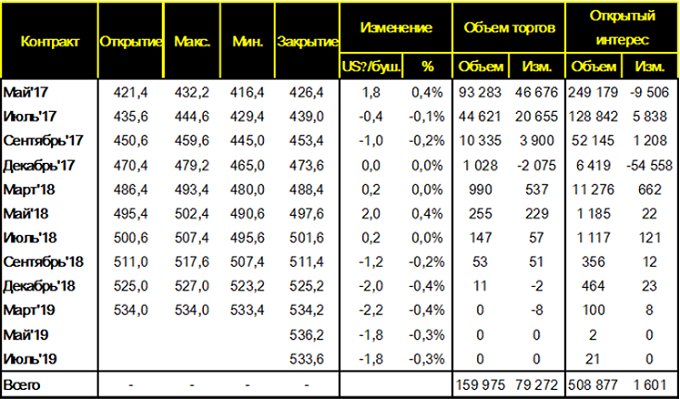

Фьючерсная кривая на площадке CME по прежнему показывает ситуацию контанго – стоимость ближайшего фьючерсного контракта на пшеницу ниже стоимости его аналога с более дальними сроками поставки (см. рис 4 и табл. 6). Стоимость контракта с ближайшим сроком поставки составляет 426,4 ȼ за бушель (или $156,65 за тонну). Фьючерсный контракт с поставкой в декабре 2017 года оценивается 473,6 ȼ/бушель ($174,0). Самый дальний торгуемый на чикагской товарной бирже контракт, с поставкой в июле 2019 года, сейчас стоит 533,6 ȼ ($196,0).

Рисунок 4. Сравнительный график цен на фьючерсные контракты на пшеницу SRW No.2 с разными сроками поставки на площадке CME, цент/бушель

Таблица 6. – Изменение цен фьючерсных контрактов на пшеницу на площадке CME (SRW Wheat Futures), за неделю c 24 – по 31 марта 2017 года, цент/бушель

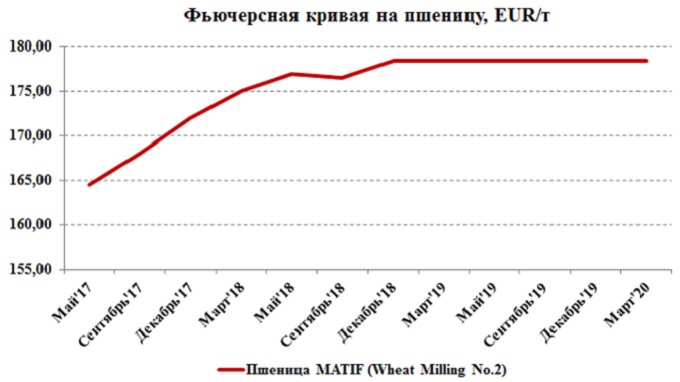

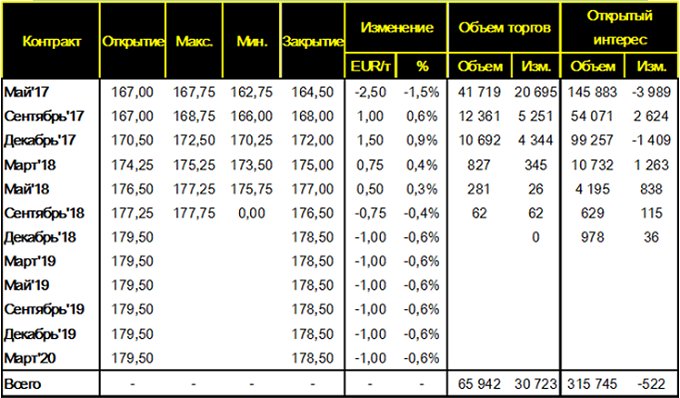

На европейских площадках складывается аналогичная ситуация (см. рис. 5 и табл. 7). Стоимость ближайшего контракта на пшеницу на парижской бирже MATIF составляет €164,5 за тонну, или $176,8. На данной площадке также наблюдается ситуация контанго. Стоимость контракта с поставкой в декабре составляет 172,0 €/т ($184,87). За самый дальний поставочный фьючерс, с поставкой в марте 2020 года, на этой европейской площадке предлагают €178,5 (или $187,1 за одну тонну).

Рисунок 5. Сравнительный график цен на фьючерсные контракты на европейскую пшеницу с разными сроками поставки на площадке MATIF, €/т

Таблица 7. – Изменение цен фьючерсных контрактов на пшеницу на площадке MATIF (Wheat Milling Futures), за неделю c 24 – по 31 марта 2017 года, EUR/т

На обеих указанных площадках, как на CME и MATIF, пшеница с поставкой в следующем сезоне оценивается выше текущих цен.

Выход новостей о возможном снижении урожая пшеницы в следующем сезоне позволит на некоторое время стабилизировать цены на текущих уровнях и удержать их на некоторое время от затянувшегося падения. Фундаментальных факторов, позволяющих говорить о возможном начале устойчивого роста на рынке, в настоящее время нет. Все возникающие предпосылки о возможном сокращении предложения пшеницы в сезоне 2017/18 года пока нивелируются избыточным количеством конечных запасов на глобальном рынке.