|

Российский рынок

|

https://exp.idk.ru/news/russia/rossijskij-rubl-ottolknulsya-ot-lokalnykh-minimumov/401815/

|

Индекс ММВБ обновил девятимесячный максимум.

Рубль на минувшей неделе скорректировался вверх. С понедельника по четверг (16–19 ноября) котировки бивалютной корзины опустились на 2,27, до 66,75 рубля. Курс доллара (по инструменту tomorrow) за тот же период снизился на 2,16, до 64,62 рубля.

С начала года потери отечественной валюты против доллара составили 15,4%. Для сравнения: большинство других валют развивающихся стран если и снижались, то не так резко. Например, филиппинский песо, сингапурский доллар, таиландский бат, индонезийская рупия и мексиканское песо с начала года потеряли по отношению к доллару 5,3; 6,6; 8,8; 10,8 и 12,8% соответственно. В положении явного аутсайдера по-прежнему находится бразильский реал, подешевевший с начала года на 39,9%. Для полноты картины добавим несколько «сырьевых» валют. Норвежская крона, канадский доллар и австралийский доллар с начала года подешевели по отношению к американской валюте на 15,5; 14,3 и 13,6% соответственно.

Улучшившийся внешний фон стал основной причиной покупок отечественной валюты. Поводом для локального всплеска оптимизма в отношении рубля послужил пересмотр в меньшую сторону геополитических рисков. В частности, заявление представителей международного рейтингового агентства S&P о том, что укрепление отношений России и США может привести к повышению кредитного рейтинга России, не осталось не замеченным инвесторами. Помимо этого поддержку отечественной валюте оказали продажи иностранной валюты под налоговые платежи компаний-экспортеров.

Внешний фон, а также рост курса рубля позитивно отразились на стоимости рублевых облигаций. Лишь в понедельник участники рынка заняли выжидательную позицию, а доходности госбумаг подросли на 1–5 б. п. Впрочем, уже во вторник инвесторы воспрянули духом на фоне продолжающегося восстановления рубля. В итоге к завершению торговой сессии доходности среднесрочных и долгосрочных госбумаг упали на 6–18 базисных пунктов.

В среду на фоне заметно улучшившейся конъюнктуры рынка успех ожидаемо отпраздновал Минфин. Весьма показательны итоги размещения 11-летних ОФЗ 26207 в объеме 10 млрд рублей. Спрос на бумаги с фиксированным доходом превысил объем предложения в 2,9 раза. В итоге инвесторы приобрели бумаг на 10 млрд рублей, а средневзвешенная цена размещения составила 92,5% номинала. Спрос на размещаемые пятилетние ОФЗ 29011 с плавающей ставкой доходности в объеме 5 млрд рублей превысил объем предложения в 3,4 раза. В итоге размещенный объем составил 5 млрд рублей, а средневзвешенная цена 101,84% от номинала. Заметный переспрос на долговые бумаги, по-видимому, отражает надежды инвесторов заработать на предполагаемом снижении ключевой ставки Банка России в ближайшие месяцы. Во вторичке на фоне позитивных новостей с первичного рынка безоговорочно доминировали покупатели. В итоге к завершению торгового дня доходности среднесрочных и долгосрочных бондов снизились на 4–12 б. п. В четверг ралли на рынке суверенного долга продолжилось: доходности среднесрочных и долгосрочных бумаг потеряли еще 20–25 б. п.

Локальное снижение геополитических рисков позитивно отразилось на котировках российских еврооблигаций. Инвесторы вновь обратили внимание на суверенные бонды, которые резко просели в первые недели ноября. В итоге с понедельника по четверг доходность индикативной «России-30» упала на 8 б. п., достигнув 3,11% годовых. Наиболее ликвидные корпоративные бумаги преимущественно потеряли в доходности 15–40 б. п.

Всплеск интереса к российским активам подтолкнул отечественный рынок акций к девятимесячным максимумам по индексу ММВБ. Так, с понедельника по четверг индекс ММВБ потяжелел на 83 пункта, до 1811 пунктов (+4,8%). Долларовый индекс РТС из-за курсовой разницы за тот же период взлетел на 8,5%, до 884 пунктов.

Лучше рынка торговались бумаги Сбербанка, подорожавшие за обозреваемый период на 16% в долларовом выражении. Заметное укрепление рубля, локальное снижение геополитических рисков, а также, по-видимому, ожидание отскока на сырьевом рынке стали причинами роста спроса на акции крупнейшего российского банка.

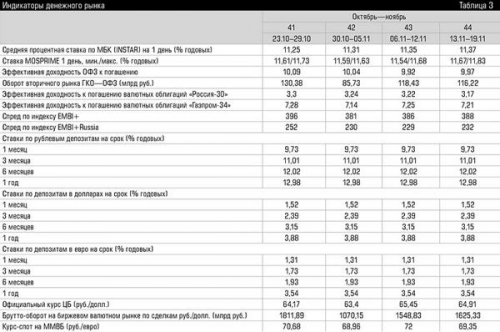

В качестве объемных индикаторов рынка ГКО―ОФЗ использованы суммарные индикаторы вторичного оборота и нетто-оборота (равного чистой выручке) аукционов ГКО и ОФЗ. Ставка MOSPRIME — индекс НВА, рассчитываемый Thomson Reuters.

В качестве индикаторов процентных ставок рублевых и долларовых депозитов приводятся данные агентства «Росбизнесконсалтинг», рассчитанные по выборке банков с надежностью группы В ИЦ «Рейтинг». По депозитам в евро ставки рассчитаны «Экспертом» по выборке банков Московского региона. По рублевым вкладам приведен индикатор доходности депозита для юридических лиц на сумму от 3 до 15 млн рублей. По валютным вкладам рассчитывалась средняя ставка депозита на сумму от 100 до 500 тыс. долл./евро.

Источник: discussio.ru