Центральный банк России заметил доллар по 80 рублей, инфляцию 35% и пирамиды

Пресс-служба Банка России разместила 10 февраля на сайте cbr.ru следующее предупреждение нашему многострадальному населению.

«О деятельности компаний, злоупотребляющих доверием потребителей финансовых услуг

Банк России в целях защиты прав и законных интересов граждан предупреждает о деятельности организаций, предлагающих услуги по инвестированию средств в «финансовые проекты» на принципах сетевого маркетинга или финансовых пирамид.

В настоящее время активизировалась агрессивная реклама Интернет-сайтов, на которых населению предлагают услуги по участию в таких проектах. Предполагается, что доход участников проекта формируется за счет денежных средств вновь привлекаемых участников.

Примером такой деятельности являются Интернет-сайты «финансовых проектов», в том числе работающих под наименованием «МММ».

Кроме того, в Банк России продолжают поступать обращения о деятельности компаний, предлагающих услуги по погашению задолженности граждан перед банками и микрофинансовыми организациями, в частности, так называемую услугу «Раздолжнитель».

Банк России обращает внимание, что организации, предлагающие подобные услуги, и компании, привлекающие средства в «финансовые проекты» на принципах сетевого маркетинга, в том числе их правопреемники, могут вводить в заблуждение потребителей финансовых услуг, а также рекомендует гражданам проявлять осмотрительность и воздержаться от заключения с ними договоров.

10 февраля 2015 года»

Спасибо ЦБ за оперативность, но лично я в этом предупреждении не совсем согласен с фразой «могут вводить в заблуждение». На мой взгляд, слово «могут» в этом контексте избыточно. Они именно «вводят» и делают это сознательно и преднамеренно. Нашему рынку больше 20 лет и пора вещи называть своими именами.

Я понимаю правовую сдержанность регулятора, но ее цена – тысячи обманутых людей и миллионы с трудом заработанных рублей, отданных жуликам.

Андрей Нальгин:

О долларе по восемьдесят рублей

Считаете ли вы, что курс доллара не достигнет отметки в восемьдесят рублей?

Прежде чем читать дальше просто ответьте себе на этот вопрос. Да или нет? Увидим ли мы число восемьдесят со значком $ на табло обменных пунктов и в биржевых сводках в более-менее близком будущем?

Если вы ответили утвердительно, поздравляю. Вы только что вступили в заочную полемику с человеком, у которого есть целая туча возможностей доказать вашу неправоту.

«Конечно мы не ожидаем столь резкого снижения курса, – заявила председатель ЦБ РФ Эльвира Набиуллина в интервью телеканалу Bloomberg, отвечая примерно на тот же вопрос, что я задал вам в начале этой заметки. – Ослабление курса рубля до восьмидесяти в середине декабря было связано с резким снижением цен на нефть и необходимостью выплачивать зарубежные долги. В будущем мы не ожидаем такого резкого падения нефтяных цен и снижения курса рубля».

Примерно в то же самое время, как ободряющие заявления главы Банка России появились на лентах новостей, валютный рынок показал свой характер. На межбанке курс американской валюты взлетел до отметки 71 руб./долл. Вполне возможно, что кто-то из трейдеров, увидев в заголовке рядом стоящие ЦБ РФ и восемьдесят рублей за доллар, решил купить «зеленые», пока не поздно.

Конечно, его пыл быстро охладили не столь нервные продавцы. Но в целом это показывает, насколько низко пало доверие к Центробанку среди профессиональных участников рынка. И у населения тоже, кстати. Ведь вы же поставили на 80 руб./долл. в обозримой перспективе, правда?

Есть и второе следствие из того, что наговорила Эльвира Набиуллина Блумбергу. Прислушаемся к ее словам повнимательней (тут даже не грех и повторить кое-что).

В будущем мы не ожидаем такого резкого падения нефтяных цен и снижения курса рубля, сказала она.

По сути, это означает подтверждение на официальном уровне одной довольно известной вещи. Того, что курс рубля де-факто привязан к нефтяным ценам с довольно высокой степенью жесткости. Практически, глава Банка России расписалась в том, что как и многие в стране, она ориентируется на секретную нефтяную формулу, увязывающие воедино обменный курс российской валюты и рыночные котировки ближнего нефтяного фьючерса марки Brent. Можно спорить о том, какое именно делимое там используется: 3500, 3200 или 3650, но сам принцип валютной политики теперь прост, как школьный курс арифметики: бери и дели. Даже первоклашка справится.

Притом что реальный экономический смысл в такой формуле отсутствует: девальвация рубля воздействует на бюджетные доходы нелинейно, да и на деловую активность тоже.

ОК. Теперь самое время вспомнить об импровизированном конкурсе валютных прогнозов, первый этап которого завершился с концом года, а второй еще продолжается.

Каким вы видите курс отечественной валюты, скажем, к концу марта или к середине апреля 2015 года? И будете ли в своих прогнозах учитывать убежденность Эльвиры Набиуллиной?

Николай Кащеев:

Волшебная цифра: два года

Все время повторяют, что «у нас есть два года». Одни подразумевая, что два года – это, вроде как, очень мало, другие – что ЕЩЕ два года. Почему два?

Два года – это фактический конец золотовалютных резервов при оттоке капитала около $100 млрд. Имеются в виду резервы ЦБ. Фонды можно просадить и за пару месяцев. Или вообще за день.

Два года – это самый частый прогноз (пальцем в небо) относительно того, когда нефть стабильно вернется на приличные среднегодовые уровни. Не $100, конечно, но уже не $40.

Два года – это когда за год до выборов. За оставшееся время положено накормить страждущих и утешить мятущихся.

Наконец, два года – это просто отличная цифра сама по себе. За год может статься, что «не шмогла», три – много, а вот два – в самый раз.

Больше идей я чего-то не вижу. Типа, роудмапов всяких и проч.

Яков Миркин:

Вверх по лестницам, ведущим в кризис

Есть события, по которым можно пробираться, как по лестнице, ожидая лучшего или, бывает, худшего.

Одна «лестница» – доллар – евро, цены на нефть, газ, металлы. Пока прогноз на этот год прежний – схождение цены на нефть вниз вслед за усилением доллара к евро (при прочих равных).

Вторая «лестница» – украинские события. Пока все хуже и хуже: расширение военных действий, рост массы вооружений, бескомпромиссность США, last minute в переговорах, форматирование безумной идеи масштабной войны (даже вслух это проговаривать нельзя). Нарушения соглашений, как только они заключены. Дорога, известная тысячелетиями.

Третья – слабые экономические ответы властей на вызовы, все большее, разворачивающееся во времени действие санкций (технологический и финансовый бойкот, давление вниз на физический объем экспорта, низкие цены на сырье). Ответы – в неверно понятой реальности и на языке заклинателей змей.

Кризис – вместо резкого, сильного скачка вниз, как в 2008 году – постепенно разворачивающийся во времени, день за днем усиливающий давление на каждого. Не отскочит быстро вверх, как в 2009 году. Длинная затяжная зима с морозами крепче, чем в 2008–2009 годах.

Начинающееся регулирование розничных цен = скорый и неминуемый дефицит.

Это – диагноз. Что делать?

Не успокаиваться, что вот-вот немного отскочило, выросло, прибавилось и даже чуть-чуть увеличилось. Не отставать в своих поисках новых мест, новых бизнесов, новых денег, нового спроса, всего, что прибавляет к жизни.

Не спекулировать по мелкому. Эти постоянные – сегодня – рассказы банкиров в узком кругу, как при скачках курса рубля сначала очереди покупать валюту, потом очереди сдавать валюту, потом опять очереди покупать валюту и т.п. Все это – проигрыш.

Надеяться только на себя. Скорая помощь не придет. Государство не прибежит, размахивая рукавами, на помощь. История с валютными заемщиками – вопрос никак не решается – это еще раз показывает.

Я выслушиваю десятки историй о том, как не вовремя, не туда и не в то.

Нудная кухонная истина: когда вкладываетесь во что-то, надеясь спасти сбережения, это должно быть ликвидным, быстро продаваемым (клоунские истории с закупкой пятерки телевизоров как средства сбережений), либо, если неликвидно (пример, квартиры), должно приносить постоянный доход (сдача в аренду).

Легче сказать, чем сделать.

Сергей Журавлев:

Январь: Депозиты населения и ликвидность банков

Про ситуацию с депозитами населения в банках (после сокращения их как минимум на 860 млрд. рублей в «критические дни» 16–20 декабря) попросили написать в комментариях. По-видимому, озабоченность вызвало сообщение, что в январе вкладчики Сбербанка забрали с рублевых депозитов 309 млрд. рублей (в том числе с текущих – 247), что может создать представление о продолжавшемся до последнего времени «набеге на банки». Правда, год назад, когда грядущий кризис с падением цен нефти могли предвидеть лишь сверхъестественные прозорливцы, рублевые вклады там сократились еще больше – на 432,4 млрд. (в в том числе текущие – на 340,6).

На самом деле, составить справку о движении депозитов населения по банкам в целом у меня сейчас нет никакой возможности, поскольку такие данные сводятся и поступают в публичный доступ в середине месяца, следующего за отчетным (то есть не раньше, чем через неделю). Но можно посмотреть на движение наличных (вне ЦБ), благо регулятор ежедневно и оперативно выкладывает их в числе прочих факторов формирования ликвидности банков. Это, пусть очень косвенно и неточно – на самом деле население могло потратить наличные и на покупки, или перевести в валюту, могли измениться и размеры получения наличных населением, кроме как с депозитов, и т.п. – но все же позволяет как-то судить о движении вкладов населения в сравнении с «нормальными годами».

Как видим на графике вверху, в декабре (до повышения ключевой ставки до 17%) наблюдался ускоренный, по сравнению с обычной «нормой», приток наличных в обращение, включая кассы банков (то есть в определении денежной базы, а не массы). Затем ситуация радикально поменялась. К началу февраля в обращении наличных рублей было значительно, на 500–600 млрд. рублей меньше, чем в предыдущие годы. Стало ли это результатам возвращения денег в банки и причиной замедления инфляции в конце января – начале февраля? Скорее всего, с учетом поправки на сезонность, это так и есть. Но дождемся официальных данных.

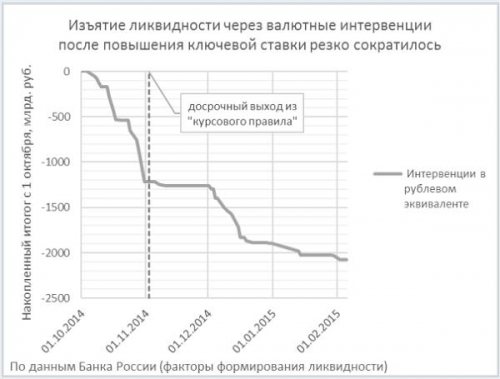

Во всяком случае, из тех же данных видно, что потребность банков в предоставлении ликвидности от ЦБ (которую иногда далекие от банковского дела люди обозначают анахронистическим словом «эмиссия») в период после повышения ключевой ставки сократилась на три с лишним триллиона рублей. Это связано: (а) с крайне слабым влиянием валютных интервенций на ликвидность после повышения ключевой ставки (всего 135,8 млрд. рублей в январе и 48,7 млрд. рублей в феврале, после почти двух триллионных изъятий через этот канал в октябре и первой половине декабря); (б) крупными бюджетными дефицитами конца декабря (без учета направления один трлн. ОФЗ в АСВ, нейтрального с точки зрения «эмиссионных последствий», то есть по воздействию на ликвидность) и начала февраля, профинансированными с казначейских счетов в ЦБ; (в) уже упомянутым сокращением наличных в обращении, значительно превосходящим обычное сезонное.

Из приведенной статистики можно видеть, что повышение ключевой ставки оказало переломное стабилизирующее воздействие на финансовую систему и – с некоторым неизбежным запаздыванием – на инфляцию. Остается лишь гадать, почему регулятор не прибег к этой мере раньше – с начала декабря, когда уже четко обозначились ожидания рынка в распродажах рублевых облигаций, и довел-таки дело до набега на банки и штурма прилавков.

Spydell:

Масштаб инфляционного давления в России. Самый мощный рост инфляции с 1998 года

Дотаргетировались. Инфляционное давление в России не просто огромно, оно чудовищно… Если бы не сектор услуг, ограничивающий общий рост цен (главным образом за счет ЖКУ, связи и транспорта), то инфляция могла быть совсем запредельной. Однако, сектор услуг имеет особенность реагировать на рост цен с запозданием в 6–12 месяцев, поэтому после того, как рост цен на товары будет ослабевать, то инфляционное давление будет поддерживаться сектором услуг.

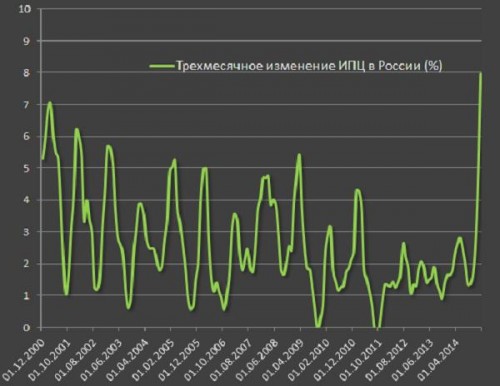

За январь месячный рост цен составил 3,9% (январь 2015 года к декабрю 2014 года) – это максимальный рост цен с 1999 года! За декабрь цены выросли за месяц на 2,6% – максимальный рост аж с 1998 года! За ноябрь на 1,3% – максимум с 2002 года. В годовом выражении рост на 15% (январь 2015 года к январю 2014 года) – это наивысшие темпы инфляции с лета 2008 года и сопоставимы с 2002 годом.

С момента, когда в России начался неуправляемый крах валютного рынка (конец октября 2014 года), цены выросли на 8% по официальной статистике. Это свыше 30% в годовой динамике.

Обычно в России применим коэффициент один к трем относительно масштабов девальвации рубля. Например, если доллар растет к рублю на 50% за год (по среднемесячным значениям курса) – это приводит к инфляции около 15–17% годовых, если же рост доллара составляет свыше 100%, то инфляция приближается к 35% (годовых).

Это обуславливается структурой потребительских расходов и степенью проникновения импортной продукции на розничной рынок, также зависимостью российских производителей от иностранных комплектующих. В Японии и Корее, где большая часть потребительских расходов замыкается на национального производителя, весьма ограничена степень подверженности негативным эффектам от обесценения нац.валюты. В России, конечно, иначе.

Доля продукции национального производителя в сегменте розничных продаж товаров длительного пользования составляет не выше 20%. Под национальным производителем понимается российский производитель (бренд), большая часть комплектующих и оборудования которого также российские. Более подробно относительно доли импорта здесь.

Так что девальвация автоматически сказывается на розничных ценах, чудес не бывает.

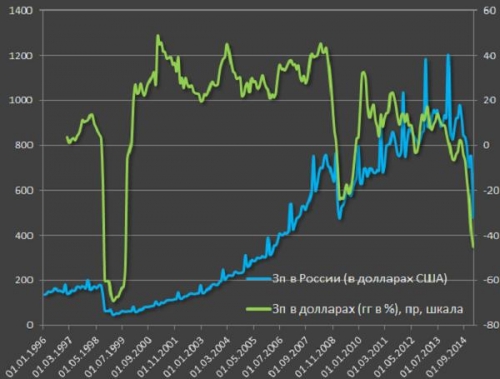

Проблема усугубляется тем, что в отличие от предыдущих кризисов, сейчас темпы роста номинальных доходов приближаются к нулю. То есть большинство населения России на руки получают зарплату примерно такую же, как и год назад. По статистике Росстата, за декабрь номинальная начисленная зарплата составила почти 42 тыс. рублей до выплаты НДФЛ для всех занятых (считается как фонд оплаты труда за вычетом страховых сборов разделить на среднее количество занятых за период). К декабрю 2013 года рост всего на 5,9% – это, кстати, самый низкий рост номинальной зарплаты в истории современной России.

Средняя зарплата за год 32,6 тыс. рублей (+8,2% к 2013 году). Это вновь самые низкие темпы роста зарплат в истории России. До 2014 года последние три года номинальные среднегодовые зарплаты росли на 12–13% в год. До кризиса 2008 года до 25% типичный годовой рост был.

Учитывая рекордную за пятнадцать лет инфляцию логично предположить, что с реальными доходами все плохо? Так и есть.

По декабрь 2014 года падение реальных доходов составило 5,9% (это хуже, чем в 2008 году). А в январе 2015 года, учитывая известные темпы инфляции и оценочный рост доходов, то падение реальных зарплат ускорилось до 7,9%. Дно кризиса 2008–2009 было в июле 2009 года, когда падение доходов было около 5%. Сейчас уже в два раза хуже, чем в 2008 года, если предположить дальнейший разгон инфляции.

Последний раз нечто похожее было только в момент дефолта 1998 года и после распада СССР в 1992 года (там реальные доходы за год падали до 35–40% в год).

То есть текущая глубина кризиса в России превосходит 2008 год! Но худшее, по всей видимости, еще впереди, так как зарплаты бюджетников могут даже сократиться в номинальном выражении в 2015 года (или расти около нуля), так как выпадает доходная база госбюджета (после обвала цен на нефть) и затруднен процесс финансирования дефицита гос.бюджета. Бизнес также не имеет особых возможностей повышать доходы выше уровня инфляции, так как спрос и рентабельность падает при необходимости гасить долги на фоне заблокированного кредитования со стороны ЦБ РФ.

В целом все выглядит несколько более драматически, чем я себе представлял в декабре. Пока официальные правительственные структуры и всякие там МЭР прогнозировали инфляцию в 2015 году ниже 10%, я в силу своего безграничного оптимизма и осторожности оценивал инфляционное давление в 15–17%, но мы уже перелетели через этот рубеж в начале года и выходим на траекторию к 20% и выше. Оценочная инфляция в 2015 году может достичь 22–25% к концу года (в среднем за год) и до 35% на пике в середине года.

Все это может привести к тому, что реальные доходы населения сократятся на 15% и более в этом году, что станет настоящей катастрофой для многих. Стоит отметить, что одним из весомых драйверов потребительского безумия в России было кредитное расширение. Брали кредиты на все, что только можно взять. Общая кредитная нагрузка населения выросла почти в три раза с 2010 года до 12,2 трлн. рублей (на декабрь 2014 года), из которых 3,5 трлн. рублей – ипотечные кредиты. Денежно-кредитная диверсия ЦБ в 2014 году приведет к тому, что не только новых кредитов брать не смогут, но и по старым – платить.

После стагнации доходов при рекордном росте цен за пятнадцать лет, большая часть доходов будет уходить на обязательные платежи и расходы (питание, ЖКУ, транспорт), а с учетом обслуживания долга и всяких страховок расходы могут превысить доходы и возможностей для оптимизации расходов будет не много. Так что банкротства многих заемщиков в 2015 году станут обычным явлением.

На какие категории товаров цены выросли сильнее всего?

продолжение

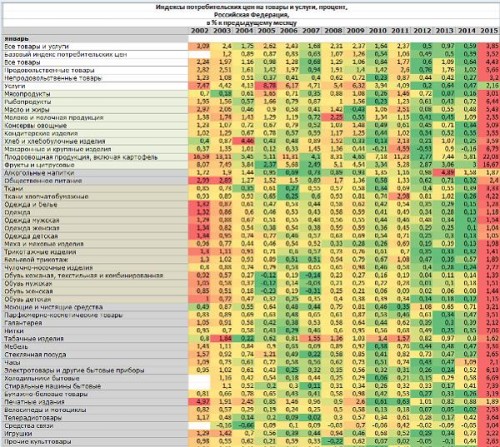

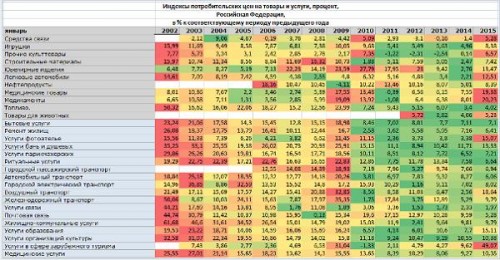

Красным цветом в таблице – максимальное инфляционное давление по выбранной категории товаров или услуг за январь месяц относительно предыдущего месяца (декабря), зеленым – минимальное инфляционное давление.

Видно, что услуги несколько сдерживают общий рост цен, однако все равно рост запредельный, немыслимый почти на все категории. Наиболее зверски цены выросли на плодоовощную продукцию (22%), фрукты (почти 17%), по рыбопродукции и консервам выше 5%, по медицинским товарам и медикаментам выше 6%, на электротовары и другие бытовые приборы также выше 6%, на легковые авто рекордные 5,6% (за январь никогда так сильно не росли). Это все за месяц, то есть январь к декабрю!!

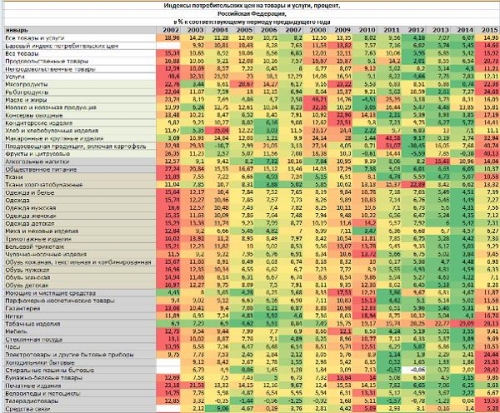

А это динамика год к году на январь месяц.

продолжение

Кстати, за январь средняя зарплата в долларах около $480 (до НДФЛ) – также, как в феврале 2009 года и в марте 2007 года, то есть долларовая зарплата за восемь лет не выросла.

В годовом исчислении обрушение на 45%. В кризис 2009 году, когда рубль просел с 24 до 36 [рублей за доллар], зарплаты в долларах падали на 23% в годовом выражении. На 45% и ниже падали только в 1998 году.

То есть, по совокупности факторов: уровень инфляции, реальная рублевая зарплата и номинальная долларовая зарплата мы вернулись в 1998 год… ЦБ РФ можно поздравить. Дотаргетировались таки! Хорошо поработали с ограничением инфляционного давления. Но тут как смотреть? С точки зрения содействия США сработали неплохо, с точки зрения национальной экономики и финансовой системы – полная катастрофа.

Максим Авербух:

Сравнение цен на нефть (2015 к 1999) с точки зрения пользы для экономики

Текущая цена нефти Юралс – $54 за баррель.

Экспорт нефти и нефтепродуктов вырос в два раза.

Для экономики это эквивалентно цене в 54*2=$108 за баррель

Но за прошедшее с 1999 года время покупательная способность доллара упала на 30%.

То есть, $108 в 2015 году по покупательной способности равны $75 в 1999.

И вот тут наступает время для самого – из цены на нефть надо вычесть казнокрадство и бесполезные растраты.

И тут я вспоминаю тогда еще президента Медведева, который заявил что госзаказа федерального бюджета (куда попадает 70% выручки от экспорта нефти и нефтепродуктов) на 20% просто раскрадывается.

Дальше допущение:

в целом в экономике (а не только в части госбюджета) 20% выручки от экспорта нефти и нефтепродуктов а. разворовывается; б. растрачивается без всякой пользы.

Согласитесь, похоже на реальное положение вещей?

Тогда $75 в 2015 году = $60 в 1999 году.

ПС. В 1999 году тоже воровали и растрачивали, но исходя из того, что с одной стороны тогда цена нефти была $17, а с другой сокращение цены нефти вряд ли привело к сокращению воровства и растрат в той же пропорции – этим можно пренебречь.

Данил Липовой:

График сланцевой революции

Все идет по плану!

(с) ГО

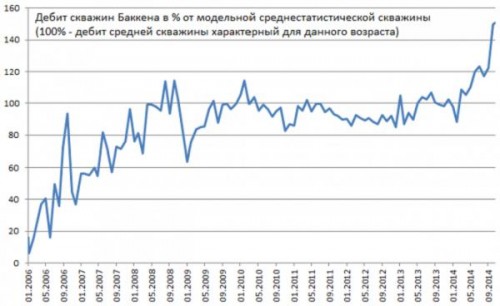

Не знаю, почему раньше мне не приходила в голову эта мысль – посмотреть, как менялись во времени характеристики скважин Бакена в разрезе отклонения от среднего. У нас есть дата пуска в эксплуатацию и накопленный объем добычи. Сравнивая этот объем с профилем среднестатистической скважины мы можем понять, насколько она богаче/беднее. Например, скважина, давшая 100 тыс. барр. за 12 месяцев имеет показатель 106%, а те же 100 тыс. барр., но за 24 месяца, – это лишь 74%. Усреднив данные (всего 8280 скважин) по месяцам, в которых начали работать скважины, я получил такую динамику:

Как тут видно, скважины запущенные 2008 году резко увеличили параметры, чем вызвали интерес производителей к сланцевой нефти. Падение в начале 2009 года объясняется, скорее всего, не физическими параметрами, а тем, что производители приостанавливали добычу, на фоне обрушения цен (тогда что-то подобное они будут проделывать и сейчас).

Начиная с 2014 года, имеет место второй рывок и это может быть вызвано разными причинами (или их совокупностью). Изменение географии бурения – нашли более богатые точки, но это выглядит маловероятным (на шестом году бума, однако надо будет прокопать эту версию подробнее потом). Может быть, конечно, имеет место прорыв в технологиях, однако причина, скорее всего, в другом.

Вот среднее количество скважин пущенных в эксплуатацию (в день):

2К 2014: 5.86

3К 2014: 5.46

4К 2014: 4.54

То есть, количество вводимых в эксплуатацию скважин падает. Так как тут публикуются не все данные, часть скважин имеют статус «Конфиденциально». Производители не публикуют данные по 2450 таким скважинам (23%). Информация по большой части скважин в этом статусе будет раскрываться в течение полугода (кстати, в правилах говорится, что конфиденциальность сохраняется до шести месяцев по всем скважинам, но, похоже, не всегда они раскрываются через этот срок, наверное можно продлить). Буду отслеживать параметры таких скважин, которые сейчас находятся в этом статусе и тогда будет ясно, что происходит под этим «ковром».

Однако можно предположить, что производители, скорее всего, прячут очень хорошие и очень плохие дырки (первые от конкурентов, вторые от инвесторов). Так как статистически плохих больше, то в среднем получается завышение параметров оставшихся. Тогда, по мере публикации остальных данных, кривая выровняется.

В пользу этой версии также говорит тот факт, что выход в область рекордных значений приходится на скважины с июля по декабрь, то есть как раз на период тех шести месяцев, в течение которого сохраняется конфиденциальность.

Акин Ойедель:

Нефтеперерабатывающие компании выиграли от падения цен на нефть

Падение цен на нефть по-разному отразилось на работающих в сфере нефтедобычи организациях. В то время как одни энергетические компании вынуждены сокращать рабочие места и ухудшать прогнозы по капитальным вложениям, другие отмечают рост рентабельности.

Так, компания Phillips 66 занимается переработкой и транспортировкой нефтепродуктов и падение цен на «черное золото» положительно сказалось на ее финансовом положении. По итогам четвертого квартала 2014 года, доходы Phillips 66 выросли на 39% до $1,15 млрд., или $2,05 на акцию, против $826 млн., или $1,347 за акцию годом ранее. Падение цен на нефть до $50 снизило цены на продукцию нефтепереработки и увеличило спрос на нее. Люди стали больше заправляться.

По оценкам Goldman Sachs, низкие цены на газ сохранят до $175 млрд. налогов потребителям. Тенденции, наметившиеся в 2015 году, будут благоприятны для нефтехимической промышленности. А разнонаправленные движения европейских, азиатских и американских рынков положительным образом скажутся на ценах акций нефтеперерабатывающих компаний.

Егор Сусин:

Достаточно любопытные данные вышли по внешней торговле США за декабрь: за дорогую валюту приходится расплачиваться

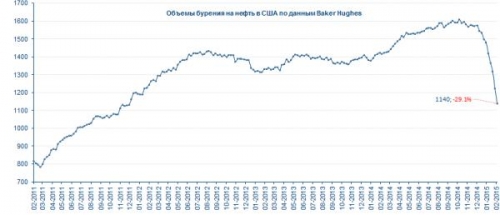

Но сначала привычная картинка, с каждой неделей все глубже и глубже, за неделю еще 82 буровых, то есть на 6,8% (до 1140 шт., –29,1% от максимума) и минимальные уровни бурения с конца 2011 года. Такими темпами на 50% мы упадем уже к началу марта…

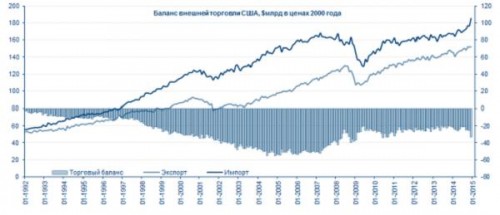

Теперь о внешней торговле … Экспорт в декабре снизился на 0,8% до $194,9 млрд., импорт вырос на 2,2% до $241,4 млрд., в итоге дефицит внешней торговли рекордный с ноября 2012 года. Учитывая тот факт, что импорт вырос в номинале даже несмотря на падение импортных цен, это может привести к приличному снижению оценок роста ВВП США в четвертом квартале.

Ударными темпами растет дефицит торговли товарами, который оказался рекордным с марта 2012 года и составил за декабрь $66 млрд., причем, если рост ненефтяного дефицита до рекордных максимумов не удивляет, то резкий рост нефтяного дефицита (при падении цен на нефть), мягко говоря, удивил. Причем статистики насчитали как рост импорта нефти и нефтепродуктов, так и сокращение экспорта нефтепродуктов. Если верить статистике по внешней торговле США, то импорт сырой нефти вырос на 7,4% относительно декабря прошлого года (0,55 мбд) при средней цене импорта $73,6 за баррель. Такой вот в декабре забавный поворот.

По торговле с отдельными странами у США все печально. В декабре годовые темпы роста экспорта товаров из США в еврозону были нулевыми, рост импорта составил 11,4%. В целом за 2014 год экспорт товаров из США в еврозону вырос на 4%, а импорт вырос на 8,3%, дефицит торговли США с еврозоной вырос до $121 млрд. Еще хуже ситуация в торговле с китайцами, экспорт товаров из США в Китай за 2014 год вырос всего на 1,9%, а импорт вырос на 6%, в итоге дефицит торговли США с Китаем достиг нового рекорда $342,6 млрд. Спасает только существенное сокращение дефицита с ОПЕК с $69 млрд. в 2013 году до $49 млрд. в 2014 году.

Учитывая то, что среднегодовой уровень индекса доллара в 2014 году был на ~14% ниже текущего… американским экспортерам можно только посочувствовать.

P.S.: Отчеты по рынку труда в США красивые… правда уровень занятости так и остается низким, но ФРС тем интереснее будет наблюдать за ФРС).

P.P.S.: Резкое улучшение торгового баланса Китая в январе смотреть бесполезно, празднование китайского Нового года приводит к сильным искажениями всех показателей в январе-феврале.

Мэтт Иглесиас:

Отпуск по беременности и родам слишком важная вещь, чтобы оставить его на усмотрение работодателей

Опрос, проведенный недавно YouGov совместно с Huffington Post показал, что большинство американцев поддерживают меморандум правительства обязать работодателей оплачивать больничные листы, шестинедельные отпуска по беременности и родам, а также отпуск по уходу за ребенком и за тяжелобольным родственником:

Это очень своевременное предложение Администрации Барака Обамы, тем более что я сам планирую провести с женой четыре недели в ожидании рождения нашего ребенка. Однако на фоне явной гуманитарной составляющей, это предложение вызывает массу вопросов и, в конечном счете, может оказаться ловушкой.

Предполагается, что оплата отпусков будет проводиться в рамках универсальной государственной программы социального страхования для поддержки молодых родителей. Однако на практике такая программа никогда не будет универсальной, как не будет выполняться и меморандум. Что делать владельцам семейного бизнеса? Или малого предприятия с числом сотрудников до пятидесяти человек? А таких компаний в США 28%. Еще в 35% компаний работают до ста человек. Есть вопросы о льготах для тех, кто занят неполный рабочий день. Есть независимые подрядчики. Возникают вопросы о том, кто имеет право претендовать на оплачиваемый отпуск и сколько времени надо проработать в организации, чтобы получить льготы. В законодательстве найдется масса лазеек, чтобы нарушить меморандум. И, конечно, есть проблема с низкоквалифицированными малооплачиваемыми сотрудниками, которые будут на равных с другими работниками пользоваться льготами.

Отсюда следует, что перекос ответственности по социальному обеспечению бьет не только по работодателям, но и по поддержке политики администрации Белого дома. США стоит признать, что оплачиваемые отпуска – социальная ответственность государства, а не работодателей, они должны платиться из тех же фондов, что и соцобеспечение и пособия по безработице, входить в налоговую систему, из которой и формируются все социальные выплаты. Поэтому правильный подход к источнику финансирования нового социального проекта не вызовет протестов среди владельцев компаний, не станет дополнительной налоговой нагрузкой для служащих и, в конечном итоге, получит политическую поддержку будущей универсальной программы.

Иордан Вейсман:

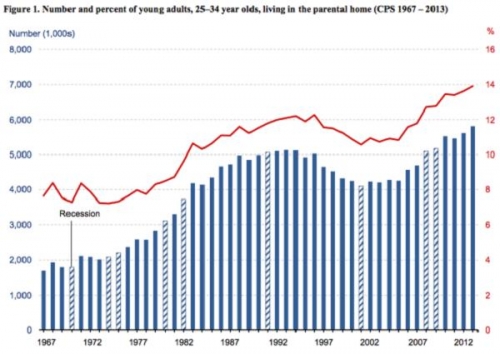

Жизнь с родителями после 25: спасение от долгов или одиночества?

Доля молодых американцев в возрасте от 25 до 34 лет, проживающих совместно с родителями, составила по данным Бюро переписи населения за 2014 года рекордные 15%. Кажется странным, не так ли? По мнению сразу нескольких исследований, причины совместного проживания нескольких поколений семьи под одной крышей – слабая экономика, высокий уровень безработицы и нежелание молодежи самостоятельно решать свои проблемы, в том числе платить по долгам, а также наметившаяся тенденция поздних браков.

Однако по данным ФРС, которые изучили экономисты Lisa Dettling и Joanne Hsu, около 30% молодых людей в возрасте от 18 лет до 31 года предпочли жить с родителями в период с 2005 по 2013 годы. И в начале это го временного отрезка уровень безработицы был намного ниже сегодняшнего. С учетом падения цен на жилье доля желающих переехать к папе и маме должна была уменьшиться. Выводу исследователей подтвердил и доклад по персоналу МВФ, который был проведен в Федеральном резервном банке Нью-Йорка. По данным этого исследования, число молодых людей, живущих вместе с родителями, с 2003 года выросло на 50%.

Из данных ФРС не ясно, какие отношения связывают совместно проживающих людей разного возраста, поскольку данные для исследования брались из кредитных отчетов, который идентифицируют лиц на основе их места жительства. Ситуации, когда квартиру снимают разновозрастные люди, редко, но встречаются. Поэтому авторы исследования утверждают, что их исходные данные верны.

Аналитики делают выводы, что экономические причины, рост цен на жилье и долги за учебу так сильно влияют на желание жить с родителями, как боязнь одиночества. После анализа данных Бюро переписи населения, исследователи Jonathan Vespa and Laryssa Mykyta пришли к выводу, что растет доля молодых людей от 25 до 34 лет, которые никогда не состояли в браке. И если в прошлые волны рецессии молодежь спасалась у родителей от экономических невзгод (например, в 1980-х безработица была выше), то нынешний всплекс отягощен еще и проблемами личного характера.

H.C.:

Неправильная цель?

Банк Англии выпустил ежеквартальный отчет по инфляции. В пояснительной записке главы ЦБ Марка Карни, адресованной министру финансов Великобритании Джорджу Осборну, объясняется, почему темпы роста потребительских цен ниже запланированных на 1% и сообщается, что регулятор намерен вернуть инфляцию в Великобритании с нынешних 0,5% до 2% за два года.

По прогнозам, приводимым в отчете, инфляция станет отрицательной в ближайшие месяцы в результате падения цен на нефть. Тем не менее, подчеркивается в записке, такое падение является кратковременным и носит разовый характер, в долгосрочной перспективе перестанут влиять на рынок, поэтому сегодня не требует никакого компенсирующего действия. Карни отметил, что цены растут на 68% потребительских товаров, которые учитываются при подсчете индекса потребительских цен. Для того чтобы выйти на запланированную инфляцию в 2%, уйдет 18–24 месяца, при этом цены на нефть вырастут уже осенью текущего года.

Падение процентной ставки ниже 0,5% отрицательно скажется на финансовой стабильности. В частности, низкие процентные ставки представляют угрозу для финансового положения граждан, сказываются на доходности депозитов, заставляет банки вести гибкую ипотечную политику, и уменьшает доходность в строительной сфере, однако реальных угроз строителям не несет.

Глава Банка Англии также обратил внимание и на риски для британской экономики, связанные с ситуацией в еврозоне и в Греции. С учетом этих рисков повышение основной процентной ставки ЦБ будет ограниченным и постепенным.

Каллен Роше:

Основные финансовые советы, которые вы можете получить

Есть только одна вещь в жизни, которой я действительно горжусь. Я стал финансово независимым на 100% до 30 лет. И еще одной удачей стало то, что я начал работать на фондовом рынке не в 1999 или 2008 годах – тогда бы я точно не выжил самостоятельно. Я следую очень простому набору правил финансового управления, которые позволили мне не только заработать, но и сохранить доходы.

- Главный ключ к успеху – инвестировать, в том числе в себя. Цель не сохранить заработанное, а преумножить его.

- Никогда не прекращайте учиться. Интернет – кладезь информации и образовательных ресурсов.

- Не делайте только то, что вы любите. Сделайте что-нибудь, за что вас будут любить и ценить другие люди.

- Сделайте вашу финансовую жизнь более управляемой. Уменьшите количество банковских счетов и кредитных карт. Консолидируйте брокерские счета.

- Автоматизируйте управление финансами. Убедитесь, что у вас есть автоматическая возможность перечислять средства со сберегательного счета на инвестиционный счет на ежемесячной основе. Оптимизируйте ваши налоги и сборы.

- Следуйте правилу 50/30/20: отведите 50% ваших поступлений после уплаты налогов на предметы первой необходимости (жилье, коммунальные услуги, продукты питания и т.д.), 30% на личные нужды (отдых, игрушки, отдыха и т.д.) и сохранить 20% вашего дохода.

- Не тратьте деньги на бесполезные вещи, не пытайтесь поразить друзей и знакомых.

- Создайте инвестиционный портфель, не стремитесь быстро разбогатеть.

- Уменьшите ваши долги. Гасите долг по кредитке каждый месяц. Мечтаете о покупке дома? Не думайте о нем, как об инвестиции, думайте о нем как о долгосрочном источнике расходов. Дом – место, где вы будете жить, а не место, которое сделает вас богатым.

- Помните, для чего вы живете. Вы зарабатываете деньги на жизнь, а не живете ради получения денег. Баланс лучше, чем избыток!