Обзоры

USDA. Пшеница: мировые рынки и торговля на 9 марта 2021

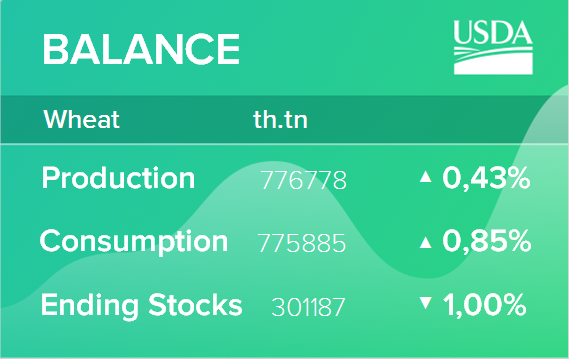

Прогноз на 2020/21 год

В этом месяце мировое производство повышено до нового максимума в связи с рекордным урожаем в Австралии. Мировое потребление повышено в основном за счет увеличения кормового и остаточного потребления в Китае. Мировая торговля увеличена до рекордного уровня за счет увеличения импорта в Китай, Пакистан и Нигерию. Экспорт повышен для Австралии и Канады. Прогнозируемая средняя сезонная цена для фермерских хозяйств в США остается на уровне 5,00 долларов за бушель.