Обзоры

USDA. Пшеница: мировые рынки и торговля на 9 февраля 2022

Прогноз на 2021/22 год

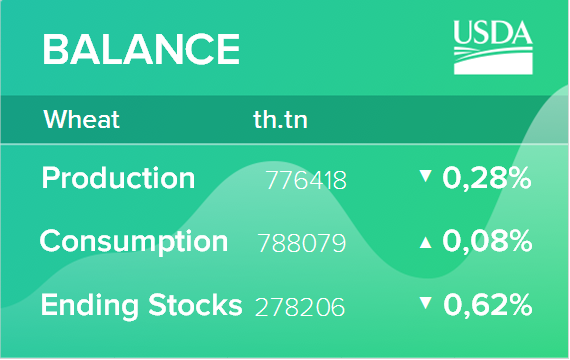

Мировое производство сокращено в этом месяце в основном из-за снижения прогнозов по Сирии и Ираку. Мировое потребление увеличено в этом месяце благодаря повышению кормового потребления в Канаде. Конечные остатки в этом месяце немного пересмотрены в сторону понижения до уровня, который более чем на 4 процента ниже, по сравнению с предыдущим годом. В этом месяце прогноз мировой торговли повышен за счет увеличения импорта в Ирак, Сирию, Марокко, Индонезию, Казахстан и Великобританию. Экспорт увеличен для Индии, Аргентины, Бразилии и Канады, но это частично нивелируется сокращениями для Украины и США. Средняя сезонная цена на ферме в США повышена на 15 центов до 7,30 доллара за бушель.