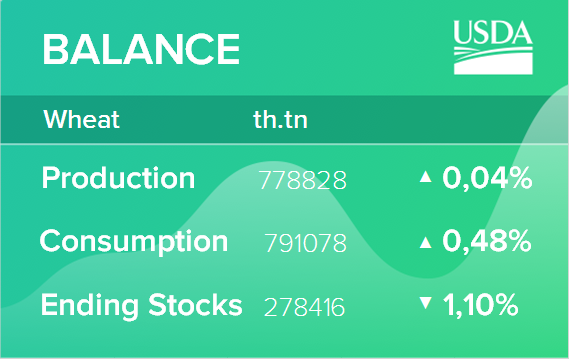

USDA. Пшеница: мировые рынки и торговля на 8 апреля 2022

Стабильность на рынке риса контрастирует с волатильностью на рынках пшеницы и кукурузы

За последние несколько недель на мировые рынки зерна сильно повлияло проведение российской военной операции в Украине и почти полное прекращение экспорта зерна из Украины. Поскольку Украина является крупным экспортером пшеницы и кукурузы, результатом стал внезапный сдвиг спроса в сторону других поставщиков и значительный рост экспортных цен. В то время как украинские котировки больше недоступны, и страна пытается начать поставки по железной дороге, а не по морю, российский экспорт возобновился, что привело к некоторому выравниванию цен. Экспортные котировки кукурузы немного снизились в связи с приближающимся сбором урожая в Южной Америке, но остаются исторически высокими.