Обзоры

USDA. Пшеница: мировые рынки и торговля на 12 января 2022

Прогноз на 2021/22 год

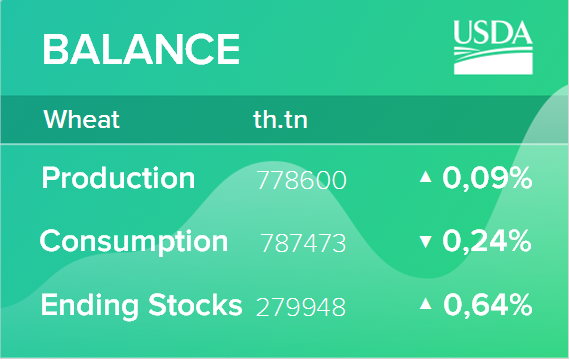

Мировое производство повышено в этом месяце в первую очередь благодаря более высокому прогнозу для Аргентины. Мировое потребление в этом месяце снижено, в первую очередь за счет сокращения кормового и остаточного потребления. Конечные остатки в этом месяце пересмотрены в сторону увеличения, но все еще ниже более чем на 3 процента по сравнению с предыдущим годом. Прогноз мировой торговли снижен из-за сокращения импорта для США, Пакистана и Южной Африки в этом месяце, но остается на рекордном уровне. Экспорт сокращен для России и США, что частично компенсируется более высоким прогнозом для Аргентины. Средняя сезонная цена на ферме в США повышена на 10 центов до 7,15 доллара за бушель.