USDA. Пшеница: мировые рынки и торговля на 12 мая 2020

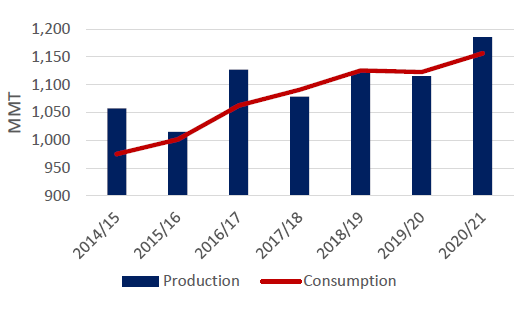

Рекордные урожаи кукурузы, пшеницы и риса в 2020/21 г.

Прогноз мирового производства кукурузы на 2020/21 год повышен, главным образом, за счет увеличения посевной площади в США. Для крупных экспортеров — США, Бразилии и Украины -прогнозируются рекордные урожаи, а в Аргентине — еще один близкий к рекорду урожай. Прогнозируется, что мировое производство впервые за 4 года превысит потребление. Ожидается, что как кормовое, так и некормовое потребление вырастет при исключительно низких ценах, что будет стимулировать расширение мировой торговли. Конечные остатки повышены в связи с тем, что Соединенные Штаты, согласно прогнозу, будут иметь самые высокие конечные остатки с 1987/88 года, компенсируя снижение в Китае.

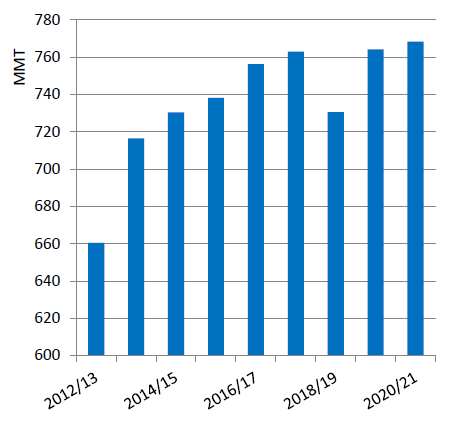

Рисунок 1. Рекордное мировое производство кукурузы превосходит потребление.

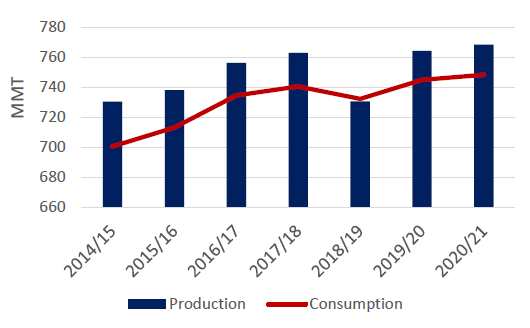

Прогноз мирового производства пшеницы на 2020/21 год повышен в связи с увеличением урожая в большинстве основных стран-экспортеров. Производство в Аргентине, Австралии, Канаде, Казахстане и России прогнозируется выше, чем в предыдущем году. Общее потребление повышено благодаря увеличению потребления в продовольствии, семенах и промышленности (FSI), которое компенсирует сокращение кормового и остаточного потребления. Продовольственное потребление продолжает расти в связи с ростом населения и изменением рациона питания, особенно в развивающихся регионах Азии. Ожидается, что в этом году кормовое потребление будет ниже, поскольку цены на пшеницу будут менее конкурентоспособными по отношению к кукурузе. Прогнозируется, что потребление, производство, торговля и остатки достигнут рекордных показателей. По-прежнему ожидается, что на Китай будет приходиться более половины мировых остатков пшеницы.

Рисунок 2. Рекордное мировое производство пшеницы превосходит потребление

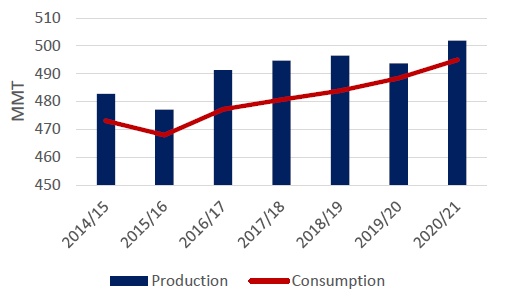

Прогноз мирового производства риса на 2020/21 год повышен благодаря увеличению урожая в Китае, Юго-Восточной Азии и Соединенных Штатах. Прогнозируется также рост мирового потребления, особенно в Китае, Индии и странах Африки к югу от Сахары. Прогнозируется рост мировой торговли до третьего по величине уровня в истории. Филиппины будут самым крупным импортером, что обусловлено снижением внутреннего производства. Прогнозируется также, что мировые остатки вырастут до рекордных уровней, главным образом, благодаря продолжающемуся росту индийских государственных запасов. В настоящее время на долю страны приходится более одной пятой мировых запасов, в то время как Китай по-прежнему удерживает большую их часть.

Рисунок 3. Производство риса повышается до рекордного уровня и превышает потребление.

Прогноз для рынка пшеницы на 2020/21 год

ПРОИЗВОДСТВО

Мировое производство прогнозируется на рекордном уровне в 768 млн. тонн, что представляет собой увеличение более чем на 4 млн. тонн по сравнению с предыдущим годом. Прогнозируется, что производство восьми ведущих стран-экспортеров вырастет в общей сложности на примерно 3 миллиона тонн. Ожидается, что в Австралии урожай значительно увеличится после нескольких лет засухи. Прогнозируется рост урожая в России, исходя из расширения посевных площадей и ожидания повышения урожайности. Аналогичным образом, ожидается, что в Казахстане урожай увеличится в связи с повышением урожайности в условиях более благоприятной погоды после прошлогодней засухи. Прогнозируется, что урожай Канады увеличится в связи с расширением площади. Ожидается, что урожай Аргентины также будет немного больше. И напротив, производство в ЕС уменьшится почти на 12 миллионов тонн из-за сокращения площади посевов. Влажные условия осенью ограничили посевные площади в основных странах-производителях ЕС, особенно во Франции и Великобритании. Производство в США и Украине немного снизится.

Для нескольких других крупных стран-производителей пшеницы, помимо ведущих экспортеров, также прогнозируется рост производства. Второй по величине производитель, Китай, немного увеличит производство – до 135 миллионов тонн, в то время как третий по величине производитель, Индия, незначительно снизит — до 103 миллионов тонн. Прогнозы для Пакистана и Бразилии немного повышены на фоне более высоких ожидаемых показателей урожайности. Ожидается, что основные импортеры — Египет и Турция — покажут производство почти без изменений по сравнению с уровнем 2019/20 года. Тем не менее, согласно прогнозу, Алжир, Марокко и Тунис будут иметь менее крупные урожаи при снижении урожайности. Эфиопия и Южная Африка, как ожидается, увеличат производство.

Рисунок 4. Рекорд мирового производства

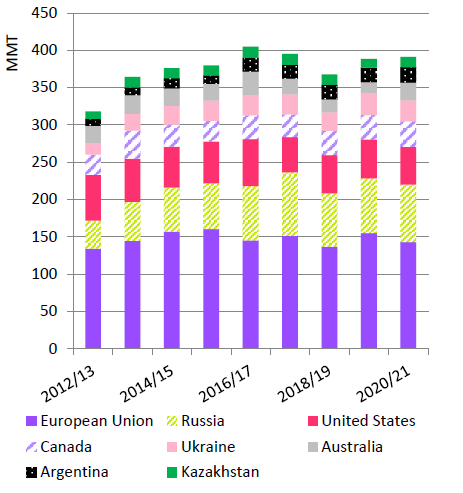

Рисунок 5. Производство ведущих стран-экспортеров

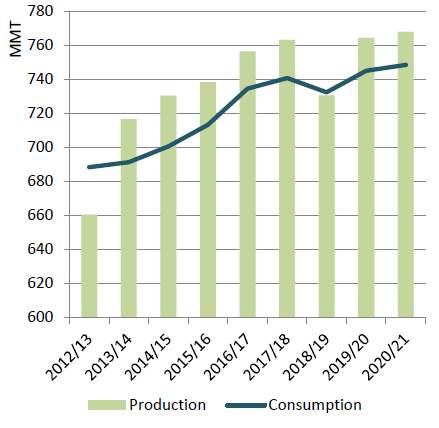

Рисунок 6. Мировое производство пшеницы превышает потребление

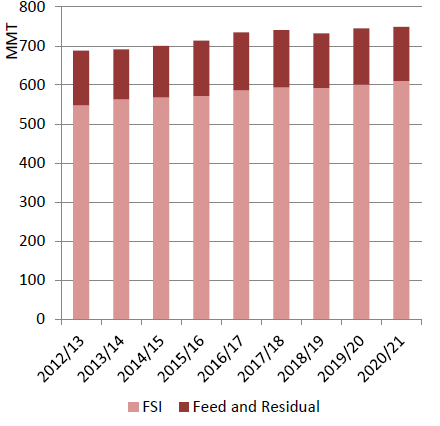

Рисунок 7. Увеличение продовольственного потребления более чем компенсирует снижение кормового потребления.

ПОТРЕБЛЕНИЕ

Мировое потребление пшеницы прогнозируется на рекордном уровне, благодаря в первую очередь потреблению в продовольствии, семенах и промышленности (FSI). Потребление FSI составляет более трех четвертых потребления пшеницы и со временем постоянно увеличивается с ростом населения. В 2020/21 году FSI прогнозируется на рекордном уровне, причем рост ожидается почти во всех регионах, несмотря на ослабление экономики во всем мире. Особенно значительный рост ожидается в Южной Азии и Восточной Азии, что обусловлено ростом продовольственного потребления в Индии и Китае. Продовольственное потребление на Ближнем Востоке и в Северной Африке также повышается, причем с рост ожидается на многих основных рынках. Ожидается, что после нескольких лет активного роста продовольственное потребление в странах Африки к югу от Сахары и Юго-Восточной Азии будет расти более медленными темпами в предстоящем году в связи с замедлением экономического роста. Потребители на многих развивающихся рынках, в основном, переходит на рацион питания с большим содержанием пшеницы с ростом доходов и урбанизации.

Кормовое и остаточное потребление пшеницы демонстрирует более выраженную изменчивость в зависимости от соотношения цен с другими зерновыми культурами. Ожидается, что в 2020/21 году кормовое и остаточное потребление сократится при более высоких ценах в сравнении с кукурузой. В Европейском Союзе ожидается самое большое годовое снижение в связи с сокращением урожая пшеницы и ожиданиями обильных запасов кукурузы в соседней Украине. Прогнозируется, что кормовое потребление пшеницы в Юго-Восточной Азии сократится пятый год подряд при ожидаемых обильных запасах кукурузы. По мере того, как Австралия восстанавливается после многолетней засухи, ожидается, что кормовое потребление пшеницы будет снижаться благодаря улучшению состояния пастбищ и более интенсивному кормовому потреблению ячменя и сорго. Кормовое потребление пшеницы в Соединенных Штатах и Канаде ожидается на более низком уровне из-за более высокой конкуренции с ожидаемым рекордным урожаем кукурузы в США. Хотя кормовое и остаточное потребление часто варьируется в зависимости от ценовой конкурентоспособности пшеницы в сравнении с другими зерновыми культурами, оно также представляет собой ожидания потерь («остаточного потребления») на различных этапах маркетинговой цепочки.

ОСТАТКИ

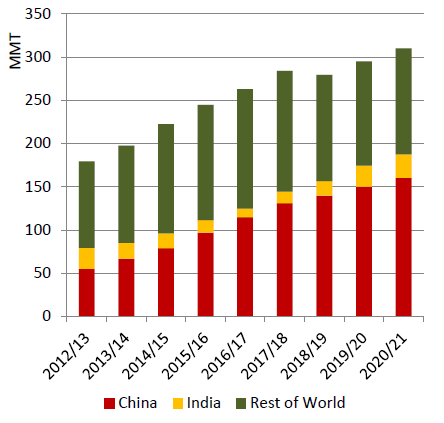

Прогнозируется, что мировые остатки пшеницы достигнут очередного рекорда, причем на Китай будет приходиться более половины общего объема. Остатки в Китае резко возросли в последние годы, поскольку производство продолжает превышать потребление. Запасы в Индии, следующем по объему держателе мировых запасов, увеличились за несколько лет крупных урожаев. Остатки в Индии, как правило, меняются в зависимости от меняющейся политики, но, согласно прогнозу, они достигнут рекордного уровня в 2020/21 году. Обе страны придерживаются политики поддержки, которая стимулирует производство пшеницы и ведет к увеличению уровня остатков. Эти остатки считаются в основном недоступными для большей части мирового рынка, поскольку ни одна из этих стран не является постоянным крупным экспортером.

Остатки в остальных странах мира немного вырастут по сравнению с предыдущим годом. Кроме того, совокупные остатки восьми крупнейших мировых экспортеров, согласно прогнозу, немного увеличатся по сравнению с уровнем 2019/20 года, который считается минимальным за 6 лет. Прогнозируется, что остатки в США будут составлять около 40 процентов от общего объема. Соединенные Штаты, как правило, держат более крупные остатки, чем другие экспортеры, и часто выступают в качестве поставщика в случае дефицита в конкурирующих странах. Как основной потребитель и экспортер пшеницы, Европейский Союз, как правило, является следующим по величине держателем остатков среди основных стран-экспортеров.

Остатки, которыми располагают экспортеры, — это запасы, которые легко доступны на мировом рынке и могут влиять на цены; поэтому эти показатели часто считаются релевантными для анализа. Однако цены на пшеницу не зависят исключительно от этих остатков, поскольку цены на кукурузу могут оказывать существенное влияние. Принимая во внимание прогнозируемое изобилие мировых запасов кукурузы в 2020/21 г., относительно ограниченные глобальные запасы пшеницы, удерживаемые экспортерами, вряд ли окажут существенную поддержку ценам на пшеницу. Следовательно, средняя цена на ферме в США в 2020/21 году прогнозируется на уровне 4,60 долл. США за бушель, без изменений по сравнению с текущей оценкой на 2019/20 год.

Рисунок 8. Рост мировых остатков за счет Китая и Индии.

Рисунок 9. Остатки экспортеров немного вырастут.

Основные импортеры

Прогнозируется рост мировой торговли на 2 процента до рекордных 187 миллионов тонн, при этом ожидается более высокий спрос в нескольких регионах.

Северная Африка лидирует как крупнейший регион-импортер и демонстрирует наибольший годовой прирост. Потребление продолжает расти с увеличением импорта, необходимого из-за более низких прогнозируемых уровней производства в Алжире, Марокко и Тунисе. Прогнозируется, что Египет вновь станет ведущим импортером в мире, с импортом на рекордно высоком уровне 2019/20 года.

Ожидается снижение импорта на Ближнем Востоке, в первую очередь из-за Турции, где прогнозируется, что импорт в 2020/21 году вернется к более нормальному уровню. У Турции был необычно большой импорт в 2019/20 г., поскольку ее зерновой совет получил разрешение на беспошлинную закупку больших объемов пшеницы для стабилизации внутренних цен. Учитывая более высокий уровень начальных остатков в 2020/21 году, большая часть импорта Турции, вероятно, связана с реэкспортом муки и макаронных изделий. Прогнозируется, что Саудовская Аравия снизит объем импорта, в основном из-за увеличения внутреннего производства. Несколько лет назад правительство фактически ввело запрет на производство пшеницы, но в последние годы политика изменилась, и производство пшеницы восстанавливается.

Согласно прогнозу, в Восточной Азии будет наблюдаться значительный рост импорта, обусловленный ростом населения Китая и спросом на выпечку западного образца, что будет способствовать увеличению потребления. Тем не менее, производство продолжает превышать потребление, что приведет к росту остатков. Япония, Южная Корея и Тайвань продолжают оставаться постоянными и стабильными потребителями.

Африка к югу от Сахары остается значимым импортирующим регионом, поскольку большая часть потребления обеспечивается за счет импорта. После нескольких лет значительного роста его импорт стабилизировался за последние несколько лет. Прогнозируется, что ослабление экономического роста в сочетании с увеличением урожая в Южной Африке ограничит спрос на импорт в этом регионе.

Юго-Восточная Азия является регионом с развивающимся импортом пшеницы, поскольку растущий средний класс продолжает развивать вкус к продуктам на основе пшеницы; однако, учитывая замедление экономического роста, прогнозируется незначительное снижение импорта. Почти десятилетие экспоненциального роста импорта привело к тому, что Индонезия стала вторым по величине импортером пшеницы в мире, отдавая предпочтение австралийской пшенице для производства лапши. На Филиппинах также наблюдается долгосрочный рост импорта, поскольку пшеница стала неотъемлемым кормовым ингредиентом. Несмотря на то, что кормовое потребление пшеницы в 2020/21 году сокращено из-за увеличения мировых запасов кукурузы, прогнозируется, что импорт пшеницы продовольственного качества, в основном из Соединенных Штатов, немного вырастет.

Избранные импортеры (тыс. тонн)

| Страна | 2019/20 | 2020/21 | Изменение | Причина |

| Алжир | 6 500 | 7 500 | 1 000 | Снижение производства и рост спроса |

| Австралия | 600 | 200 | -400 | Ожидается более крупный урожай в связи с улучшением погодных условий |

| Бангладеш | 6 700 | 6 600 | -100 | Высокий уровень начальных остатков и умеренный рост потребления |

| Бразилия | 7 100 | 7 100 | 0 | Стабильный уровень потребления в условиях стагнирующей экономики |

| Канада | 550 | 450 | -100 | Более крупный урожай и возврат к нормальному уровню импорта |

| Китай | 4 000 | 6 000 | 2 000 | Высокий продовольственный спрос на выпечку западного образца |

| Египет | 13 000 | 13 000 | 0 | Продолжается рост потребления, импорт стабилен при высоком уровне закупок 2019/20 года и росте остатков |

| Европейский Союз | 4 600 | 5 500 | 900 | Импорт растет при уменьшении внутреннего производства |

| Индонезия | 10 800 | 10 800 | 0 | Стабильный рост продовольственного потребления нивелируется сокращением кормового потребления пшеницы в свете высоких мировых запасов кукурузы |

| Ирак | 2 500 | 2 900 | 400 | Импорт вырастет по сравнению с предыдущим годом, но все равно останется относительно слабым из-за высокого урожая |

| Япония | 5 600 | 5 600 | 0 | Стабильное потребление |

| Казахстан | 400 | 100 | -300 | Увеличение внутренних запасов |

| Южная Корея | 4 100 | 3 700 | -400 | Сокращение кормового потребления пшеницы из-за высоких мировых запасов кукурузы |

| Мексика | 5 200 | 5 200 | 0 | Рост потребления компенсируется ожидаемым увеличением производства хлебопекарной пшеницы |

| Марокко | 5 100 | 5 800 | 700 | Ограниченные внутренние запасы из-за сокращенного засухой урожая |

| Нигерия | 5 100 | 5 100 | 0 | Ожидание неизменного потребления в связи со стагнацией экономического роста |

| Филиппины | 7 300 | 7 000 | -300 | Медленный рост продовольственного потребления нивелируется сокращением кормового потребления в свете высоких мировых запасов кукурузы |

| Саудовская Аравия | 3 400 | 3 200 | -200 | Более крупный урожай |

| Таиланд | 3 300 | 3 100 | -200 | Сокращение кормового спроса в свете высоких мировых запасов кукурузы, продовольственный спрос на прежнем уровне |

| Тунис | 1 650 | 2 000 | 350 | Менее крупный урожай |

| Турция | 10 400 | 7 500 | -2 900 | Возвращение к нормальному уровню импорта |

| США | 2 900 | 3 800 | 900 | Снижение внутреннего производства, возврат к нормальному уровню импорта после низкого показателя 2019/20 года |

| Узбекистан | 2 700 | 3 100 | 400 | Снижение производства в сочетании с ростом спроса |

| Вьетнам | 3 500 | 3 600 | 100 | Устойчивый рост продовольственного спроса, снижение кормового спроса при высоком уровне мировых запасов кукурузы |

| Йемен | 3 800 | 3 800 | 0 | Потребление продолжает расти, но импорт остается на прежнем уровне |

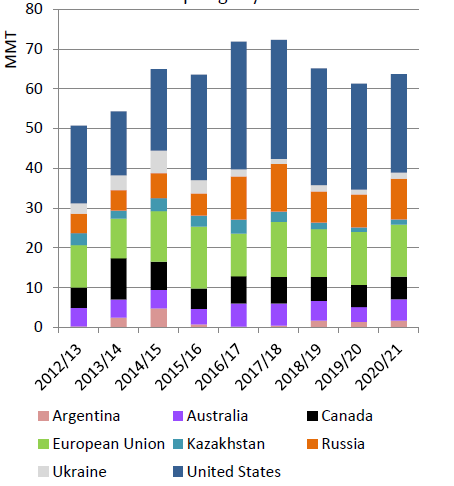

Основные экспортеры

Обильные экспортные запасы создадут усиленную конкуренцию за долю мирового рынка в 2020/21 году, несмотря на прогнозируемый рекордный мировой спрос.

Ожидается, что Аргентина снова будет иметь большой объем экспорта при росте производства на расширенной площади. Ожидается, что остатки вернутся к более нормальному уровню после небольшого снижения в 2019/20 году.

Благодаря улучшению погодных условий в Австралии ожидается самый большой урожай за 4 года. Использование пастбищ будет увеличиваться с улучшением погодных условий, что приведет к сокращению кормового потребления пшеницы, это в свою очередь увеличит доступные для экспорта запасы. В результате Австралия, вероятно, вернет себе место ведущего поставщика в Юго-Восточную Азию. Большая часть экспортируемой Австралией пшеницы выращивается в западном регионе, в то время как пшеница, выращиваемая на востоке, в основном перемалывается и потребляется внутри страны.

Для Канады прогнозируется рост производства и еще один год сильного экспорта, что обеспечит прямую конкуренцию с пшеницей США на ключевых рынках Латинской Америки и Азии. Канадский экспорт в 2019/20 году периодически ограничивался логистическими проблемами при транспортировке зерна в порты.

Экспорт из Европейского Союза напротив, согласно прогнозу, сократится в результате гораздо меньшего урожая. Снижение доступности пшеницы и большие мировые запасы кукурузы приведут к сокращению кормового потребления пшеницы. Сокращение экспорта из ЕС, вероятно, будет наиболее выгодно России среди всех основных экспортеров.

В дополнение к почти рекордному урожаю этого года в Индии сохраняются огромные запасы пшеницы внутреннего производства, которые накапливались в течение многих лет благодаря постоянно растущей минимальной цене поддержки (MSP). Эта политика играет ключевую роль в поддержке фермеров и сельскохозяйственных рабочих страны, которые составляют более 50 процентов населения. Экспорт ограничен из-за неконкурентоспособных цен, но ожидается, что он увеличится в соседние страны. Потребление продуктов из пшеницы продолжает увеличиваться с ростом населения.

Спрос на казахстанскую пшеницу в соседних странах растет, и экспорт, вероятно, будет расти в зависимости от квот, связанных с COVID-19, действующих до 1 сентября 2020 года для обеспечения внутренней продовольственной безопасности. В связи с улучшением погодных условий производство пшеницы в Казахстане, согласно прогнозу, вырастет при повышении урожайности, несмотря на сокращение посевных площадей. Экспорт муки, скорее всего, столкнется с конкуренцией, поскольку узбекские мукомольные заводы продолжают развиваться и расширяться.

После года экспорта ниже ожидаемого уровня, Россия вернет себе место в качестве ведущего мирового экспортера пшеницы с еще одним рекордным урожаем. Ее экспорт, вероятно, будет иметь конкурентные цены и быстро продвигаться в первой половине маркетингового года, потенциально ограничивая доли конкурентов в период с июля по декабрь.

Уменьшение производства, снижение мировых цен на кукурузу и связанные с COVID-19 экспортные ограничения могут ограничить экспорт пшеницы из Украины. Значительная часть украинской пшеницы используется в качестве корма, который может быть заменен кукурузой и ячменем в зависимости от цен.

Экспорт США прогнозируется на более низком уровне, поскольку увеличение предложения конкурентов приведет к снижению спроса на американскую пшеницу на рынках, чувствительных к ценам. Перспективы экспорта в Китай улучшились после вступления в силу первого этапа соглашения, так как несколько продаж 2020/21 года были осуществлены ранее в этом году. Это частично смягчает воздействие острой глобальной конкуренции.

Избранные экспортеры (тыс. тонн)

| Страна | 2019/20 | 2020/21 | Изменение | Причина |

| Аргентина | 13 500 | 14 500 | 1 000 | Ожидание более крупного урожая |

| Австралия | 8 500 | 14 000 | 5 500 | Ожидаемое улучшение погодных условий после трех подряд лет засухи |

| Канада | 22 800 | 24 500 | 1 700 | Высокий урожай |

| ЕС | 35 000 | 28 500 | -6 500 | Значительное уменьшение урожая и снижение конкурентоспособности |

| Индия | 500 | 1 000 | 500 | Более высокий региональный спрос и помощь соседним странам |

| Казахстан | 5 800 | 6 600 | 800 | Повышение урожайности, несмотря на уменьшение посевной площади |

| Мексика | 1 100 | 800 | -300 | Сокращение производства твердой пшеницы |

| Парагвай | 360 | 600 | 240 | Более крупный урожай |

| Россия | 33 500 | 35 000 | 1 500 | Ожидаемое увеличение производства |

| Сербия | 600 | 1 000 | 400 | Более крупный урожай и высокие начальные остатки |

| Турция | 6 500 | 6 800 | 300 | Рост экспорта муки и продуктов из пшеницы на ключевые рынки на Ближнем Востоке и в Африке |

| Украина | 20 500 | 19 000 | -1 500 | Снижение прогноза производства при сокращении посевной площади, экспортные ограничения, действующие до сентября 2020 года |

| США | 26 500 | 26 000 | -500 | Усиление конкуренции, более крупные запасы ключевых экспортеров |

Прогноз на 2019/20 год

Мировое производство осталось практически без изменений, мировое потребление снижено, в основном за счет сокращения FSI и кормового и остаточного потребления в Европейском Союзе. Глобальная торговля незначительно снижена с компенсирующими корректировками для основных импортеров. Прогноз по экспорту повышен для Европейского Союза, но снижен для Соединенных Штатов. Прогноз средней цены на ферме в США остался без изменений и составляет 4,60 долл. США за бушель.

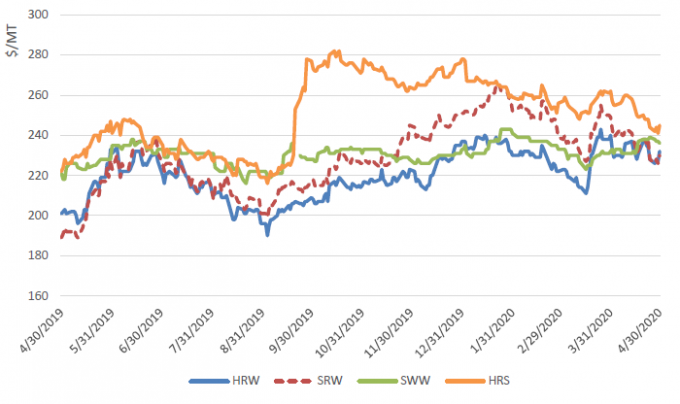

Цены на внутреннем рынке США

Цены на большинство сортов пшеницы в США снизились в апреле месяце из-за более слабых, чем ожидалось, экспортных продаж и сезонного давления, основанного на ожиданиях больших урожаев в основных странах-экспортерах. Сильный курс доллара США и растущая конкуренция со стороны канадской пшеницы также оказали давление на цены. HRW упала на 8 долларов за тонну до 232 долларов. Soft Red Winter (SRW) и Hard Red Spring (HRS) также упали на 19 долл. / т до 230 долл. и на 17 долл. / т до 245 долл. соответственно. С другой стороны, Soft White Winter (SWW) выросла на 4 долл. / т до 236 долл. на фоне высокого международного спроса, в основном из Азии.

Рисунок 10. Динамика экспортных цен FOB в США.

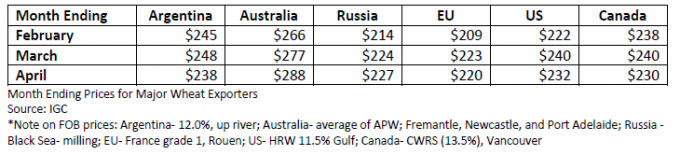

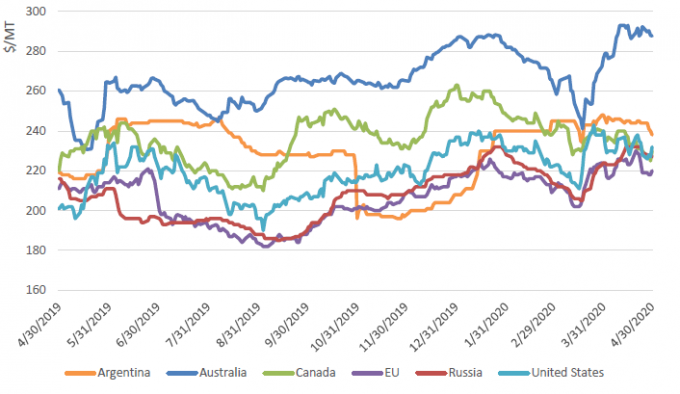

Цены на мировом рынке

В целом, мировые экспортные цены показали смешанные изменения в течение апреля. Цены в России немного выросли, поскольку экспортные ограничения сохраняются из-за обеспокоенности по поводу продовольственной безопасности в связи с COVID-19. Цены в ЕС упали, что значительно повысило их конкурентоспособность в сравнении с Россией. Пшеница в США также подешевела под давлением ожиданий крупных урожаев конкурентов. Канадские цены упали еще больше на ожиданиях большого урожая и облегчения логистики. Канадские (CWRS) цены в настоящее время имеют редкую скидку по отношению к HRW в США. Австралийские цены выросли до годового максимума в апреле из-за сезонного ограничения запасов. Цены в Аргентине оказались под давлением ослабления валюты и в целом хороших условий посева урожая 2020/21 года.

Цены основных экспортеров пшеницы на конец месяца

Рисунок 11. Динамика международных экспортных цен FOB.

Изменения на мировом рынке в 2019/20 МГ (тыс. тонн)

| Страна | Экспорт/ импорт | Предыдущая оценка | Текущая оценка | Изменение | Причина |

| Канада | Экспорт | 23 000 | 22 800 | -200 | Экспорт замедлился в марте, но начинает набирать темпы |

| Европейский Союз | Экспорт | 33 500 | 35 000 | 1 500 | Высокие темпы экспорта сохраняются на фоне благоприятного ценообразования и ослабления внутреннего спроса |

| Казахстан | Экспорт | 6 000 | 5 800 | -200 | Экспортные ограничения |

| Пакистан | Экспорт | 400 | 200 | -200 | Запрет на экспорт все еще в силе |

| Турция | Экспорт | 6 800 | 6 500 | -300 | Медленные темпы торговли на сегодняшний день |

| США | Экспорт | 27 100 | 26 500 | -600 | Медленные темпы поставок |

| Бангладеш | Импорт | 6 500 | 6 700 | 200 | Более высокие темпы импорта |

| Египет | Импорт | 12 500 | 13 000 | 500 | Высокие темпы импорта на сегодняшний день и объявление о закупках для увеличения запасов |

| Европейский Союз | Импорт | 4 800 | 4 600 | -200 | Более медленные темпы торговли |

| Индонезия | Импорт | 11 000 | 10 800 | -200 | Сокращение темпов импорта |

| Малайзия | Импорт | 1 900 | 1 700 | -200 | Снижение спроса |

| Саудовская Аравия | Импорт | 3 200 | 3 400 | 200 | Высокие темпы, пересмотр производства |

Влияние COVID-19 на потребление и торговлю пшеницей

COVID-19 оказал значительное влияние на мировую экономику, в том числе на потребление пшеницы и тенденции в торговле, которые варьируются по странам в зависимости от культуры, экономического развития и моделей потребления в каждой стране. Эти воздействия учитываются в глобальных прогнозах по пшенице. Однако точное влияние пандемии до сих пор неясно, поскольку ее продолжительность и последствия для мировой экономики остаются неопределенными.

На микроуровне пандемия привела к сдвигам потребления со снижением коммерческого спроса в ресторанах и отелях в результате практики социального дистанцирования и ограничения путешествий. С другой стороны, розничный спрос вырос с переходом к блюдам домашнего приготовления. На глобальном уровне некоторые страны-производители демонстрируют более высокий спрос на пшеничные продукты, поскольку потребители обращаются к хлебу и макаронам в качестве основных продуктов питания. С другой стороны, на спрос в других странах-импортерах негативно влияют замедление экономического роста в результате сокращения туризма или переход на другие продукты, например, рис. Изменение потребительского спроса, в свою очередь, повлияло на динамику торговли. Некоторые страны-производители, обеспокоенные внутренней продовольственной безопасностью, ввели временные ограничения на экспорт, но в целом эти меры пока не оказали существенного влияния.

Пшеница является универсальным основным продуктом питания, который широко потребляется во всем мире. Несмотря на то, что тенденции варьировались по странам, данные Министерства сельского хозяйства США в настоящее время показывают, что воздействие COVID-19 на общее мировое потребление пшеницы для использования в пищевых целях на сегодняшний день было минимальным.

Предыдущий отчет от 9 апреля 2020 года

Рекомендуем также: