USDA. Пшеница: мировые рынки и торговля на 12 августа 2021

Экспорт пшеницы подкорректирован с учетом сокращения мировых запасов

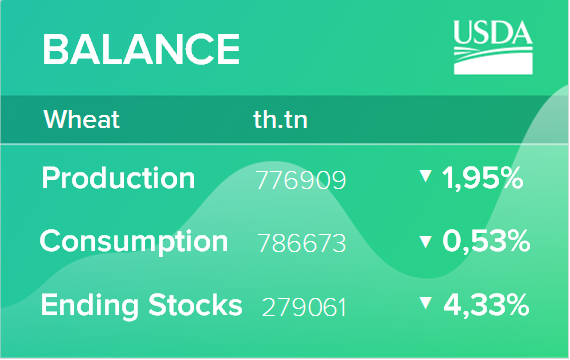

С момента публикации в мае первого прогноза Министерства сельского хозяйства США на 2021/22 год перспективы мировых запасов пшеницы снизились почти на 2 процента. По оценкам, производство сократится из-за заморозков в России и засухи, поразившей посевы яровой пшеницы в Северной Америке. Между тем, мировое потребление практически не изменилось с мая, поскольку потребление в продовольствии, семенах и промышленности остается активным, в то время как кормовое потребление несколько снижено. В результате мировые остатки сокращены более чем на 5 процентов по сравнению с первоначальным прогнозом до самого низкого уровня за 5 лет. Согласно прогнозу, остатки основных мировых экспортеров сократятся, что отражает ограниченность предложения на мировом рынке. Ожидается, что чувствительные к ценам импортеры отреагируют на снижение предложения сокращением запасов, что снизит объем мировой торговли почти на 3,5 миллиона тонн по сравнению с первоначальным прогнозом. Резкое снижение для некоторых ведущих экспортеров лишь частично компенсируется увеличением прогноза для других экспортеров.