Обзоры

USDA. Пшеница: мировые рынки и торговля на 10 сентября 2021

Прогноз на 2021/22 год

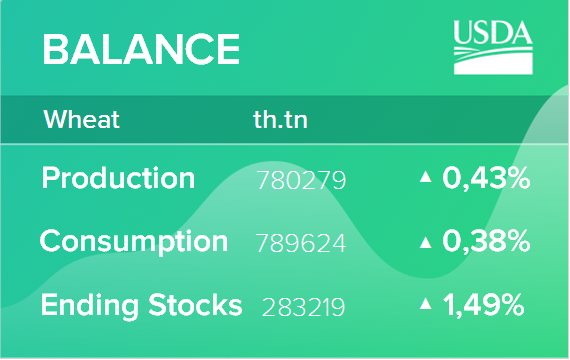

В этом месяце мировое производство пшеницы увеличено в первую очередь за счет более крупных урожаев в Австралии, Китае и Индии. Мировое потребление повышено за счет увеличения кормового и остаточного потребления. Остатки скорректированы в сторону увеличения за счет увеличения предложения в Европейском Союзе, Канаде и Индии. Прогноз мировой торговли повышен за счет увеличения импорта в Бангладеш, Иран и Казахстан, в то время как экспорт увеличен для Австралии и Индии. Средняя сезонная цена фермерских хозяйств в США снизилась на 10 центов до 6,60 долларов за бушель.