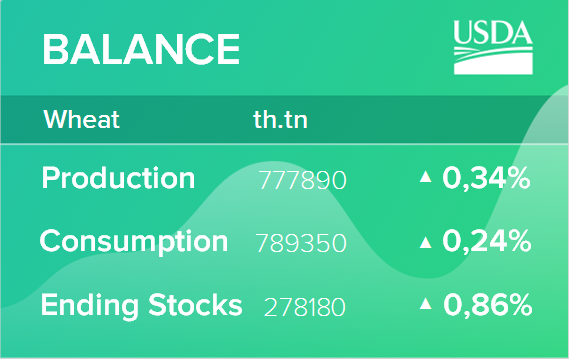

USDA. Обзор рынка пшеницы на 13 декабря 2021

Экспорт пшеницы из США замедляется в последние месяцы

Экспорт пшеницы из США в октябре упал почти вдвое по сравнению с предыдущим месяцем и составил всего 46 миллионов бушелей, что является самым низким месячным объемом за более чем 30 лет. Кроме того, данные Зарубежной сельскохозяйственной службы Министерства сельского хозяйства США по экспортным продажам показывают, что темпы продаж и отгрузок в течение ноября продолжали оставаться слабыми, что позволяет предположить, что быстрое изменение темпов экспорта маловероятно. Ограниченные внутренние запасы и высокие цены поставили пшеницу США в неконкурентоспособное положение на международном уровне по сравнению с другими крупными экспортерами. Пшеница из США, вероятно, сохранит большую часть своих обычных продаж на основных рынках Латинской Америки и Азии, но ожидается, что экспорт будет неконкурентоспособным для большей части Африки и Ближнего Востока.