USDA. Обзор рынка масличных культур на 12 апреля 2022

Рекордные намерения по посевам сои могут компенсировать снижение запасов

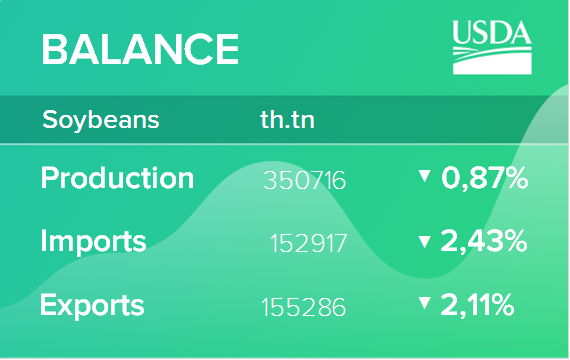

Министерство сельского хозяйства США (USDA) в своем отчете о перспективных посевах указало, что фермеры намерены засеять рекордные 90,96 млн акров сои. В ответ цены на соевые бобы на элеваторах центрального Иллинойса в начале апреля снизились, но быстро восстановились. Конкурентоспособные цены на сою в США спровоцировали активные продажи сои. В марте американские компании продали на зарубежные рынки 4,7 млн метрических тонн соевых бобов. Министерство сельского хозяйства США повысило прогноз экспорта сои на 2021/22 год на 25 млн бушелей в этом месяце до 2,12 млрд бушелей. В результате ожидается, что остатки на конец сезона 2021/22 сократятся до 260 миллионов бушелей. Прогноз средней цены на сою в сезоне 2021/22 не изменился и составляет 13,25 доллара за бушель.