Обзоры

USDA. Обзор рынка масличных культур на 11 марта 2022

Мировые цены на масличные растут на фоне сокращения запасов сои в Южной Америке

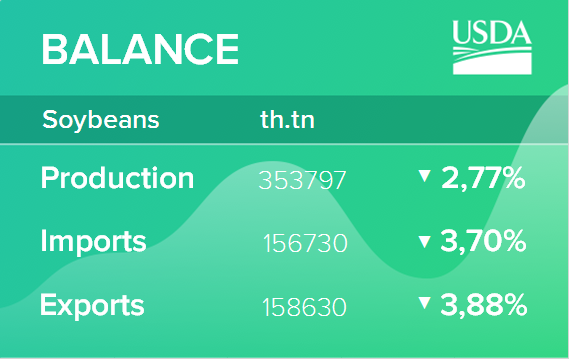

На основе перспектив сокращения урожая в Южной Америке прогноз Министерства сельского хозяйства США по средней цене на сою, полученной американскими фермерами в 2021/22 году, повышен до 13,25 долларов за бушель с 13,00 долларов в прошлом месяце. Аналогичным образом Министерство сельского хозяйства США повышает свой прогноз средней сезонной цены на соевый шрот до 420 долларов за короткую тонну с 410 долларов в прошлом месяце. Цены на соевое масло также высоки, и их прогноз был повышен на 2,0 цента до 68,0 центов в этом месяце.