Обзоры

USDA. Обзор рынка кормовых культур на 16 мая 2022

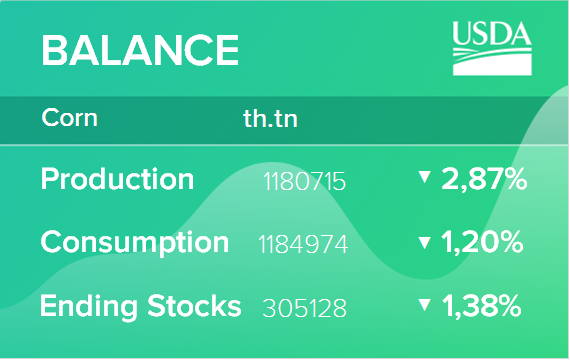

Ограниченные запасы в США и мире повышают цены на фуражное зерно в 2022/23 году

Прогнозируется, что производство кукурузы в США составит 14 460 млн бушелей в 2022/23 году, что на 4,3% меньше, чем оценка на 2021/22 год. Более низкий прогноз производства приводит к более ограниченным прогнозируемым запасам и сокращению потребления в течение года. Среднесезонная фермерская цена на кукурузу в 2022/23 году прогнозируется на уровне 6,75 доллара за бушель по сравнению с текущей оценкой в 5,90 доллара на 2021/22 год. Прогнозируется, что цены на другое фуражное зерно также вырастут по сравнению с предыдущим годом из-за высокого спроса на зерно и повышения цен на мировых товарных рынках.