USDA. Обзор рынка кормовых культур на 16 августа 2021

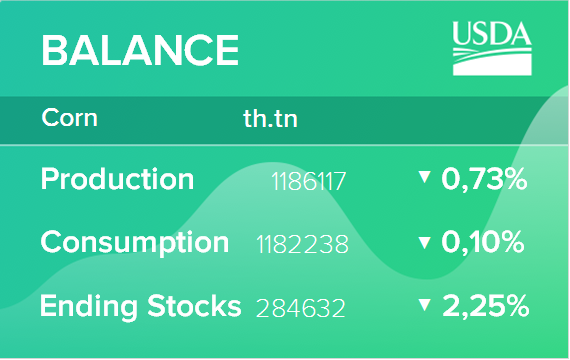

Производство кукурузы в 2021/22 году снижено, цены на зерно растут

Прогноз производства кукурузы в США снижен до 14 775 миллионов бушелей на 2021/22 год из-за более низкого прогноза урожайности в отчете Национальной службы сельскохозяйственной статистики (NASS) о производстве сельскохозяйственных культур. Сокращение запасов кукурузы снижает прогнозируемое потребление для экспорта, а также кормовое остаточное потребление, что частично компенсируется увеличением потребления в продовольствии, семенах и промышленности. Конечные остатки на предстоящий маркетинговый год снижены, что ведет к повышению ожидаемой среднесезонной цены на ферме на 0,15 доллара до 5,75 доллара за бушель. Прогноз цен на сорго на 2021/22 год также повышен на 0,15 доллара до 6,15 доллара за бушель, что соответствует более высоким ожидаемым ценам на кукурузу.