Обзоры

USDA. Обзор рынка кормовых культур на 14 сентября 2021

Цены на кукурузу снижаются на фоне более высоких прогнозов производства

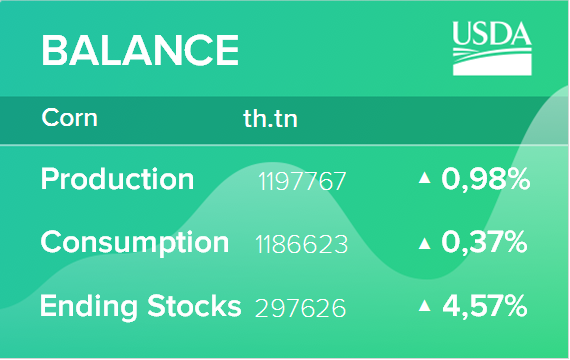

Сентябрьский отчет об оценках мирового предложения и спроса на сельскохозяйственных рынках (WASDE) Министерства сельского хозяйства США повысил прогноз конечных остатков кукурузы в США в 2021/22 году, в основном из-за более высокого прогноза производства кукурузы согласно сентябрьскому отчету Национальной службы сельскохозяйственной статистики (NASS) об урожае. В результате перспективы рынка кукурузы в США в 2021/22 году заключаются в увеличении запасов, увеличении потребления и снижении цен, хотя прогнозируемые цены остаются высокими по историческим меркам.