Обзоры

USDA. Обзор рынка кормовых культур на 15 июня 2020

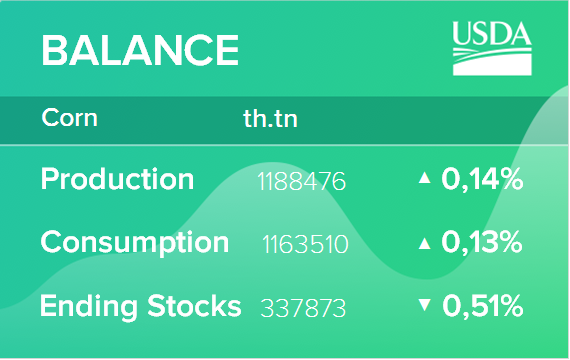

Потребление кукурузы для производства этанола в 2019/20 году снижено

Прогноз производства кукурузы на 2019/20 год снижен на 45,4 млн. бушелей за счет сокращения уборочной площади и предполагаемой урожайности. Снижение запасов в значительной степени компенсируется сокращением потребления кукурузы для производства этанола на 50 млн. бушелей до 4 900 млн. бушелей в этом маркетинговом году. Снижение потребления кукурузы на продовольствие, семена и промышленность на 50 млн. бушелей приводит к прогнозируемому потреблению в 2019/20 г. на уровне 13 780 млн. бушелей. Начальные остатки 2020/21 года повышены на 4,6 млн. бушелей. Было внесено несколько других незначительных изменений в балансах кормового зерна, цены не изменились с прошлого месяца.