USDA. Обзор рынка кормовых культур на 14 мая 2021

Рост цен и высокий мировой спрос на зерно ожидаются в 2021/22 году

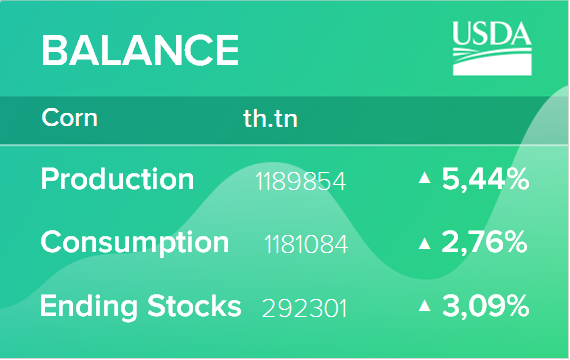

Прогнозируется, что высокий спрос, особенно на экспорт, приведет к повышению цен на фуражное зерно в 2021/22 году по сравнению с их текущими оценками на 2020/21 год. Согласно прогнозу Национальной службы сельскохозяйственной статистики (NASS) от 31 марта, производство кукурузы вырастет в 2021/22 году, но в первую очередь за счет возврата к трендовой урожайности (поскольку площадь останется относительно неизменной). Согласно прогнозу, в 2021/22 году внутреннее потребление кукурузы увеличится, в основном за счет увеличения использования для производства топливного этанола. Прогнозируется, что экспорт будет ниже, чем текущие оценки на 2020/21 год, поскольку ожидается, что производство в странах-конкурентах вырастет, но по-прежнему будет большим по историческим меркам. Ожидается, что конечные остатки вырастут в 2021/22 году, но соотношение остатков к потреблению прогнозируется на относительно низком уровне в 10,2 процента.