USDA. Обзор рынка кормовых культур на 14 июня 2021

Высокие темпы внутреннего потребления и экспорта сокращают конечные остатки кукурузы в США

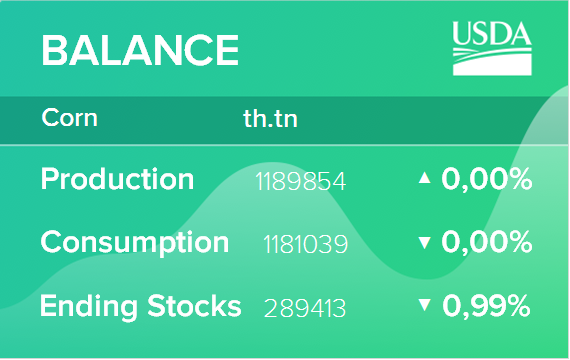

Согласно июньским оценкам мирового сельскохозяйственного предложения и спроса (WASDE), потребление кукурузы в США увеличено на 150 миллионов бушелей в 2020/21 году. В результате прогнозируемые начальные запасы на 2021/22 год уменьшены на 150 миллионов бушелей, что приводит к сокращению запасов и конечных остатков на предстоящий маркетинговый год. Экспорт и внутреннее потребление для производства этанола на 2020/21 год увеличены на 75 миллионов бушелей. Прогнозы среднесезонных фермерских цен на 2020/21 и 2021/22 год остаются неизменными. Средняя сезонная цена на сорго 2020/21 года повышена на 0,10 доллара за бушель, исходя из более высоких цен, полученных на конец апреля.