Обзоры

USDA. Обзор рынка кормовых культур на 12 ноября 2021

Рекордный прогноз урожайности кукурузы на 2021/22 год

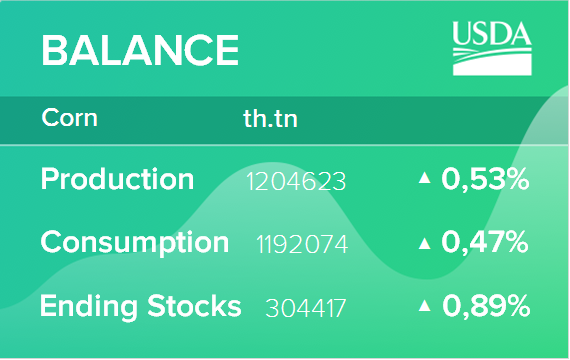

Согласно последнему отчету Национальной службы сельскохозяйственной статистики (NASS) Министерства сельского хозяйства США, производство кукурузы в США в 2021/22 году составит 15 062 миллиона бушелей. Прогноз увеличился на 43 миллиона бушелей по сравнению с октябрьским показателем. В случае реализации прогноза урожайность кукурузы в стране достигнет рекордного уровня в 177,0 бушелей с акра. Прогноз общего потребления кукурузы увеличен на 50 миллионов бушелей до 14 830 миллионов бушелей, исходя из недавних высоких темпов производства этанола. Прогнозируемая средняя сезонная цена на кукурузу не изменилась и составляет 5,45 доллара за бушель.