Обзоры

USDA. Масличные культуры: мировые рынки и торговля на 9 февраля 2022

Сокращающееся производство сои в Южной Америке ограничивает торговлю и повышает цены

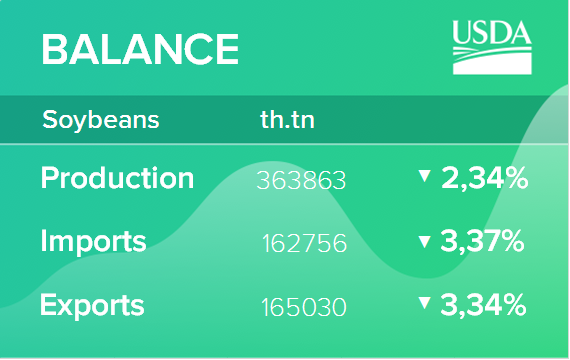

Засушливая погода в Южной Америке за последние 2 месяца значительно снизила прогноз урожайности сои и сократила производство. В первом прогнозе Министерства сельского хозяйства США, опубликованном в мае 2021 года, совокупный урожай сои в 2021/22 году в Бразилии, Аргентине и Парагвае ожидался на рекордном уровне, но теперь прогнозируется, что будет самым низким с 2018/19 года. С момента публикации отчета WASDE в декабре 2021 года производство сои в этих трех странах было снижено более чем на 18 миллионов тонн: на 7 процентов в Бразилии, на 9 процентов в Аргентине и на 37 процентов в Парагвае.