Обзоры

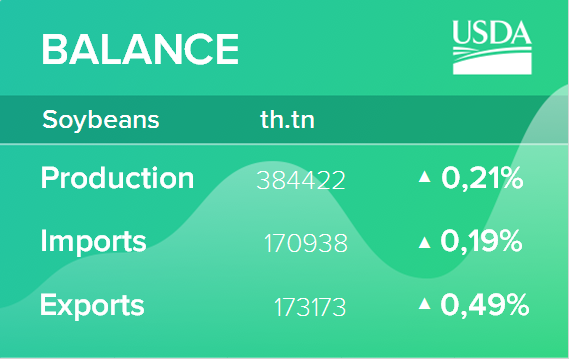

USDA. Масличные культуры: мировые рынки и торговля на 10 сентября 2021

Индия разрешила импорт генетически модифицированного соевого шрота после резкого роста внутренних цен на шрот

Растущий экспорт индийского генетически не модифицированного соевого шрота, который обусловлен высоким спросом со стороны США и Европы, создал «идеальный шторм» для производителей животноводческой продукции Индии. Общий объем экспорта соевого шрота из Индии в 2020/21 МГ достиг 1,9 млн тонн по состоянию на май, что более чем вдвое превышает прошлогодний уровень. Этот резкий рост привел к сокращению запасов и повышению цен, что отрицательно сказалось на маржинальности.