Обзоры

USDA. Кормовые культуры: мировые рынки и торговля на 9 февраля 2022

Прогноз на 2021/22 год

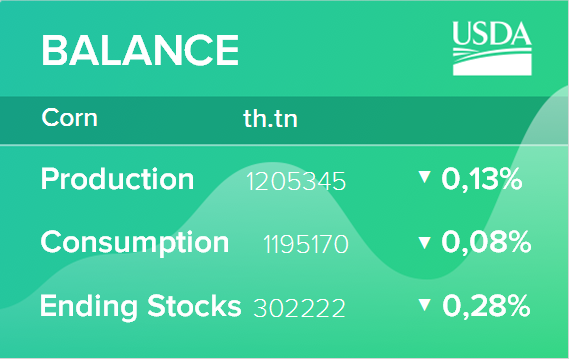

Прогноз мирового производства кукурузы снижен из-за уменьшения урожая в Бразилии, Молдове и Парагвае, что нивелирует более высокий урожай на Филиппинах. Объем мировой торговли увеличен по сравнению с прошлым месяцем, так как Аргентина и Бразилия продолжают демонстрировать активный экспорт старого урожая, что более чем компенсирует снижение экспорта из Парагвая. Мировой импорт повышен за счет увеличения импорта Канады и Ирана. Средняя сезонная цена на ферме в США не изменилась и составляет 5,45 доллара за бушель.