USDA. Кормовые культуры: мировые рынки и торговля на 12 мая 2021

Прогноз на 2021/22 год

Прогнозируется, что мировое производство фуражного зерна вырастет за счет роста для кукурузы и сорго, компенсирующего снижение для других зерновых культур.

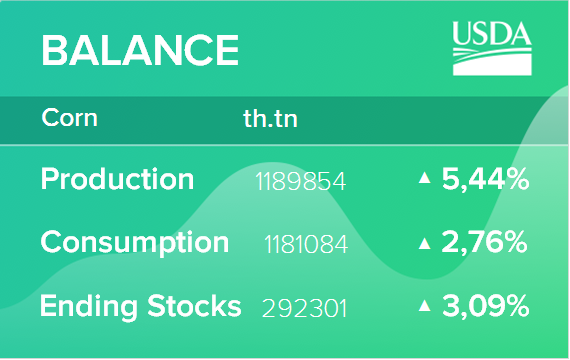

Мировой прогноз по кукурузе предполагает увеличение производства, потребления, торговли и конечных остатков. Прогнозируется, что производство увеличится за счет рекордных урожаев в Бразилии, Китае и Украине и близких к рекордным урожаев в Аргентине и США. Ожидается рост потребления, поддерживаемый увеличением запасов и перспективами экономического роста. Глобальная торговля будет расширяться, поскольку кормовой спрос будет оставаться высоким в большей части мира. Экспорт Аргентины, Бразилии и Украины резко вырастет, в то время как экспорт США, как ожидается, сократится из-за конкуренции. Поскольку производство растет быстрее, чем потребление, прогнозируется рост конечных остатков, в первую очередь Бразилии и США.