Обзоры

USDA. Кормовые культуры: мировые рынки и торговля на 12 августа 2021

Прогноз на 2021/22 год

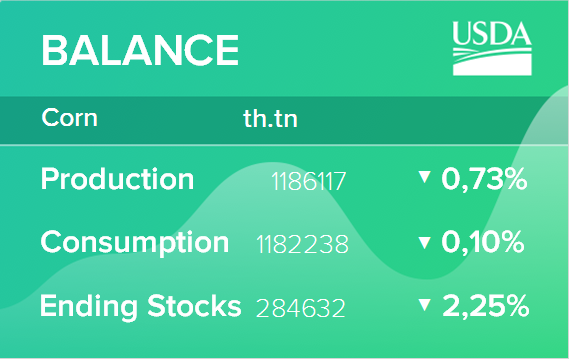

Мировое производство кукурузы снижено, поскольку сокращение производства кукурузы в Европейском союзе и США превосходит повышение урожая в Индии, России и Украине. Мировая торговля прогнозируется ниже, чем в прошлом месяце, поскольку сокращение экспортных запасов в США и снижение ожиданий по экспорту Бразилии в период с октября 2021 года по март 2022 года, превосходит прирост для Украины и России. Мировой импорт снижен в связи с сокращением экспортных запасов. Средняя сезонная цена на ферме в США повышена на 15 центов до 5,75 доллара за бушель.