Обзоры

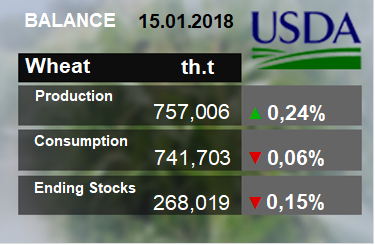

Пшеница: мировые рынки и торговля. Отчет USDA. Дата выхода 12 января 2018

Обильные запасы российского зерна способствуют рекордному экспорту

При обильных запасах совокупный российский экспорт зерна, как ожидается, достигнет рекордного уровня в 2017/18 году. Рост в первую очередь обусловлен рекордным экспортом пшеницы, который, как ожидается, должен превзойти как Соединенные Штаты, так и Европейский союз. Объемы экспорта кукурузы и ячменя, согласно прогнозу, станут вторыми по величине за историю наблюдений. Российский экспорт ячменя, как и пшеницы, составляет почти одну пятую мировой торговли, в то время как на экспорт кукурузы приходится небольшая доля на мировом рынке.