Пшеница: мировые рынки и торговля. Отчет USDA. Дата выхода 12 июня 2018

13 June 2018, 22:14

-

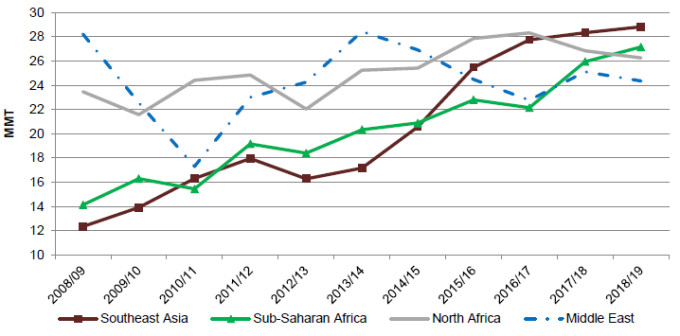

Юго-Восточная Азия и страны Африки к югу от Сахары теперь крупнейшие импортеры пшеницы

Согласно прогнозу, Юго-Восточная Азия и Африка к югу от Сахары станут двумя крупнейшими регионами импорта пшеницы после продолжительного роста в течение последнего десятилетия. Оба региона увеличили потребление пшеницы, что способствовало росту импортного спроса. Быстрому росту импорта в Юго-Восточной Азии также способствовало увеличение использования пшеницы в кормовых рационах, в то время как рост в странах Африки к югу от Сахары в основном поддерживается быстрым ростом населения и урбанизацией.

Исторически сложилось так, что Северная Африка и Ближний Восток были крупнейшими в мире импортерами пшеницы. Однако в последнее десятилетие потребление в этих регионах росло не так быстро, как в Юго-Восточной Азии и Африке к югу от Сахары. Прогнозируется, что в 2018/19 году как Северная Африка, так и Ближний Восток будут иметь более низкий импорт пшеницы из-за крупного урожая в ключевых странах-импортерах. В Северной Африке ожидается снижение импорта в связи с ростом производства в Алжире, Марокко и Тунисе. Импорт Ближнего Востока, согласно прогнозу, снизится, поскольку ожидается, что снижение спроса со стороны Турции превзойдет рост импорта в других странах. Прогнозируемый импортный спрос со стороны Турции снижен на основе обильного урожая, достаточных запасов и сокращения реэкспорта пшеничной муки.

Эти изменения глобальной торговли влияют на конкуренцию между мировыми экспортерами пшеницы. Европейский Союз и Россия стали ведущими мировыми поставщиками пшеницы, используя преимущество своих крупных запасов, конкурентоспособные цены, а также географическую близость к основным рынкам в Африке и на Ближнем Востоке. В годы обильных урожаев эти экспортеры даже распространяют свои поставки на рынки Юго-Восточной Азии. Исторически сложилось так, что Австралия, Канада и Соединенные Штаты являются основными экспортерами мукомольной пшеницы в Юго-Восточную Азию. Украина также расширила свои экспортные поставки в этот регион, став основным поставщиком кормовой пшеницы. В последние годы Аргентина поставляла пшеницу в Юго-Восточную Азию, а также в Африку, поскольку ее цены очень конкурентоспособны в пиковые экспортные месяцы (декабрь-март).

Обзор на сезон 2018/19

В этом месяце прогноз мирового производства снижен, в основном в России. Мировая торговля прогнозируется ниже, поскольку сокращение импорта в Индию превышает увеличение для Венесуэлы. Экспорт прогнозируется ниже для России и Мексики, но выше для США. Среднесезонная цена в США повышена на 0,10 доллара до 5,10 доллара за бушель.

Обзор на сезон 2017/18

Оценка мирового производства на 2017/18 год в этом месяце немного повышена до рекордного уровня. Мировая торговля прогнозируется выше, поскольку импорт для Ирака, Турции и Венесуэлы более чем компенсирует сокращение в Индонезии и Йемене. Прогнозируемый экспорт снижен для Аргентины и США, но вновь повышен для России. Среднесезонная цена в США повышена на 0,05 доллара США до 4,75 доллара за бушель.

Цены

На внутреннем рынке США:

Цены на пшеницу в США в течение месяца были смешанными. Цены на мягкую краснозерную озимую пшеницу (SRW) упали на 4 доллара за тонну до 226 долларов, а Soft White Winter (SWW) снизились на 5 долл. / т до 228 долл. США. Твердая краснозерная яровая пшеница (HRS) упала на 13 долл. / т до 289 долл. США под влиянием благоприятных осадков на северных равнинах. Hard Red Winter (HRW) прибавила $ 7 / т до $ 254, так как качество и урожайность остаются изменчивыми.

Рисунок 2. Динамика экспортных цен FOB в США.

На мировом рынке:

В целом цены экспортеров выросли в мае, за исключением Причерноморского региона, который продемонстрировал снижение впервые за несколько месяцев. Беспокойство по поводу сухих условий в некоторых регионах выращивания пшеницы в Австралии, Причерноморье, ЕС и Соединенных Штатах продолжает поддерживать цены. Аргентинские цены выше, чем в Австралии и США в этом месяце, что свидетельствует об ограниченных запасах. Цены на мукомольную пшеницу в Причерноморье и ЕС остаются конкурентоспособными.

Цены основных экспортеров пшеницы на конец месяца

Рисунок 3. Динамика международных экспортных цен FOB.

Изменения на мировом рынке в 2018/19 МГ (тыс. тонн)

| Страна | Экспорт/ импорт | Предыдущая оценка | Текущая оценка | Изменение | Причина |

| Индия | Импорт | 2 000 | 500 | -1 500 | Повышение импортной пошлины до 30% |

| Мексика | Экспорт | 1 000 | 800 | -200 | Меньший объем урожая |

| Россия | Экспорт | 36 500 | 35 000 | -1 500 | Уменьшение объемов производства |

| США | Экспорт | 25 000 | 26 000 | 1 000 | Ослабление конкуренции со стороны России |

| Венесуэла | Импорт | 1 200 | 1 500 | 300 | Корректировки для предыдущего года |

Изменения на мировом рынке в 2017/18 МГ (тыс. тонн)

| Страна | Экспорт/ импорт | Предыдущая оценка | Текущая оценка | Изменение | Причина |

| Аргентина | Экспорт | 14 300 | 14 000 | -300 | Замедление темпов торговли |

| Индонезия | Импорт | 12 500 | 12 000 | -500 | Замедление импорта |

| Ирак | Импорт | 3 800 | 4 100 | 300 | Высокий импортный спрос |

| Россия | Экспорт | 39 500 | 40 500 | 1 000 | Сохранение быстрых темпов экспорта |

| Турция | Импорт | 6 000 | 6 300 | 300 | Быстрые темпы торговли |

| США | Экспорт | 24 000 | 23 500 | -500 | Слабые темпы экспорта |

| Венесуэла | Импорт | 1 200 | 1 500 | 300 | Темпы торговли |

| Йемен | Импорт | 3 400 | 3 100 | -300 | Медленные темпы торговли |

Ваш комментарий

|

|

|