Обзоры

Пшеница: мировые рынки и торговля. Отчет USDA. Дата выхода 12 августа 2019

Прогноз на 2019/20 год

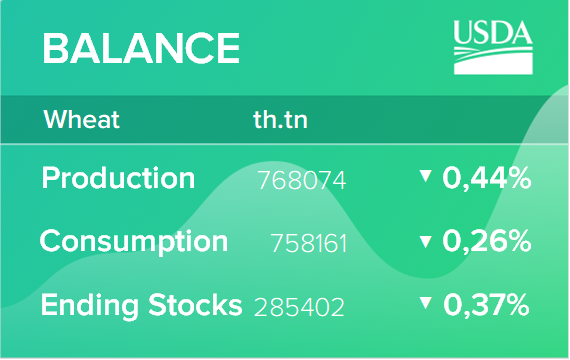

В этом месяце прогноз мирового производства пшеницы сокращен в основном из-за уменьшения урожая в Европейском Союзе, Казахстане, России и Турции. Мировая торговля незначительно повышена, в первую очередь благодаря росту импортного спроса на Филиппинах и в Турции. Увеличение экспорта для Аргентины, Украины и США компенсирует сокращение для Европейского Союза, Казахстана и России. Прогнозируемая средняя цена на ферме в США снижена на 0,20 долл. США до 5,00 долл. США.