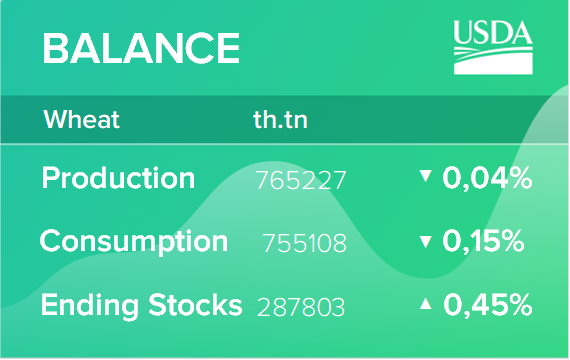

Пшеница: мировые рынки и торговля. Отчет USDA. Дата выхода 10 октября 2019

Пшеница из США сохранит конкурентоспособность в Японии

7 октября 2019 года США и Япония подписали торговое соглашение. Это соглашение расширило доступ США к японскому рынку, позволив американским фермерам оставаться конкурентоспособными по сравнению с другими странами благодаря льготным условиям. С тех пор, как Соединенные Штаты вышли из Транстихоокеанского партнерства в январе 2017 года, неопределенность в отношении конкурентоспособности США на сельскохозяйственных рынках росла, поскольку шансы торгового соглашения с Японией казались небольшими. Озабоченность возросла, когда остальные 11 стран пришли к заключению многостороннего соглашения без участия Соединенных Штатов, названного Всеобъемлющим и прогрессивным соглашением о транстихоокеанском партнерстве (CPTPP), за которым последовало еще одно соглашение между Японией и Европейским союзом. Япония является не только третьим по величине экспортным рынком сельскохозяйственной продукции для Соединенных Штатов, но и третьим по величине рынком экспорта американской пшеницы.