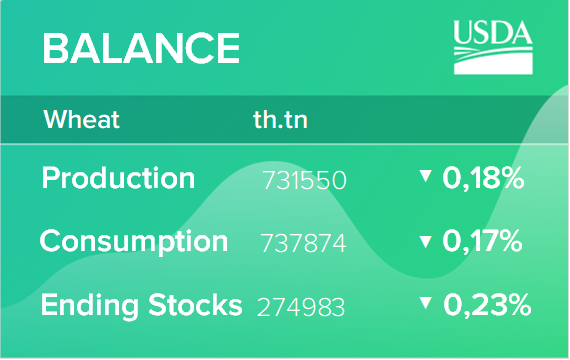

Пшеница: мировые рынки и торговля. Отчет USDA. Дата выхода 10 мая 2019

Глобальное предложение и использование зерна увеличится

На 2019/20 год прогноз мирового производства кукурузы повышен в связи с увеличением площади во многих странах. Что касается ключевых экспортеров, то урожай в Аргентине и Бразилии прогнозируется на рекордных уровнях, в то время как Украина и США достигнут урожаев близких к рекордным. Глобальное потребление продолжает опережать производство, что обусловлено увеличением кормового использования, особенно за счет роста производства мяса птицы. Непродовольственное использование кукурузы также расширится, в основном благодаря росту в Китае. Ожидается, что с увеличением потребления мировая торговля будет расширяться. Прогноз глобальных конечных запасов снижен на мировом уровне, поскольку снижение в Китае превышает рост запасов за пределами Китая.