Обзоры

Обзор рынка кормовых культур. Отчет USDA. Дата выхода 14 августа 2019

Производство кукурузы растет с увеличением урожайности

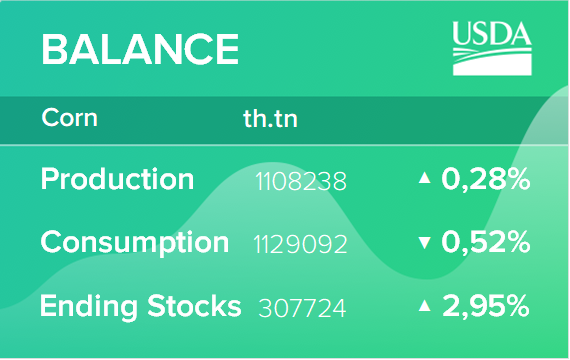

Прогноз урожая кукурузы в США на 2019/20 год увеличился на 26 млн. бушелей в этом месяце, поскольку увеличение урожайности на 3,5 бушеля на акр до 169,5 бушелей компенсирует сокращение уборочной площади на 1,6 млн. акров до 82,0 млн. Если прогноз будет реализован, урожай составит 13 901 млн. бушелей. Прогнозируемое потребление кукурузы снижено на 25 млн. бушелей для производства этанола и на 100 млн. бушелей для экспорта. Итоговые конечные остатки повышены, в результате чего прогноз цены снижен на 0,10 долл. США за бушель до 3,60 долл. США.