Обзор рынка кормовых культур. Отчет USDA. Дата выхода 13 июня 2019

Влажная погода задерживает посев и снижает прогнозируемое производство

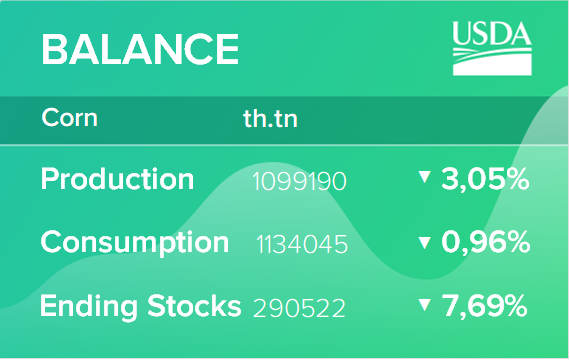

По состоянию на 9 июня посев кукурузы урожая 2019/20 года был завершен только на 82 процента, и, как следствие, в этом месяце сокращены как посевные площади, так и урожайность. Результатом является сокращение прогнозируемого урожая кукурузы на 2019/20 год в этом месяце на 1 350 миллионов бушелей. Посевная площадь снижена на 3,0 млн. акров до 89,8 млн., а урожайность снижена на 10 бушелей на акр до 166,0 бушелей. Итоговое месячное изменение объема является самым крупным с 2012 года. Кормовое и остаточное потребление, а также экспорт снижены, и переходящие остатки сокращены на 810 миллионов бушелей до 1 675 миллионов, что является самым низким значением с 2013 года. Прогнозируемая средняя цена на кукурузу, получаемая фермерами, повышена на 0,50 долл. США за бушель до 3,80 долл. США.