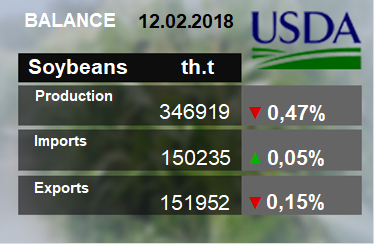

Масличные культуры: мировые рынки и торговля. Отчет USDA. Дата выхода 8 февраля 2018

Соединенные Штаты увеличивают долю на рынке соевого масла Южной Кореи

Южная Корея по-прежнему является ключевым сельскохозяйственным рынком для экспортеров США. Это пятый по величине рынок, который в 2017 году достиг более 6,8 млрд. долл. США.

Особенно успешным для сельского хозяйства США стал рынок соевого масла. Корейский импорт соевого масла был в значительной степени обеспечен конкурентоспособной по цене продукцией Аргентины, в меньшей степени – США и региональных поставщиков, таких как Вьетнам и Таиланд. Исторически сложилось так, что США удерживали относительно небольшую долю рынка, которая достигла 23% в 2015/16 году. В 2016/17 году доля рынка США выросла до 45 процентов, что представляет собой дополнительное увеличение экспорта на 80 миллионов долларов по сравнению с 2015/16 годом.