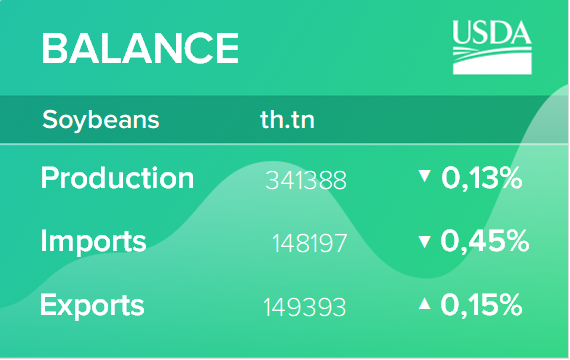

Масличные культуры: мировые рынки и торговля. Отчет USDA. Дата выхода 12 сентября 2019

Бразильские премии на сою являются эффективным индикатором торговой напряженности между США и Китаем

В период взлетов и падений торговых переговоров между США и Китаем, надбавки к цене на соевые бобы в Бразилии, похоже, являются точным показателем степени напряженности переговоров. Когда напряженность нарастает, в Бразилии растут премии на соевые бобы в Паранагуа против Мексиканского залива США. Точно так же, когда напряженность спадает, премии постепенно сокращаются. Эти ценовые премии росли и падали в рамках глобальных ценовых колебаний, которые были сфокусированы на ситуации с урожаем в США в 2019 году. Цены выросли как в Соединенных Штатах, так и в Бразилии, так как влажные условия препятствовали посеву кукурузы и сои в Соединенных Штатах, а высокий уровень воды в реках повысил стоимость перемещения соевых бобов к Мексиканскому заливу в США. По мере улучшения условий цены на сою в Бразилии и США снижались.