Обзоры

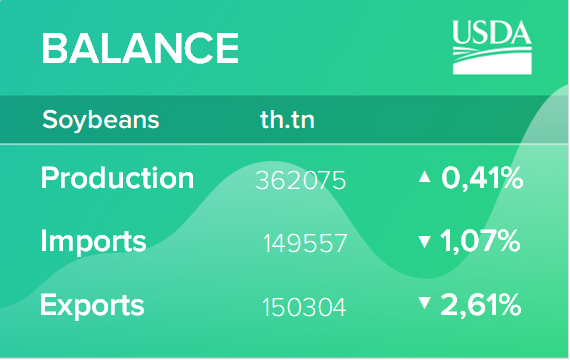

Масличные культуры: мировые рынки и торговля. Отчет USDA. Дата выхода 10 мая 2019

Производители столкнулись с новой реальностью на мировом рынке сои

Африканская чума свиней (АЧС) в Китае станет переломным фактором для мирового масличного комплекса и, в частности, соевых бобов, в ближайшие годы. Министерство сельского хозяйства Китая сообщило, что поголовье свиней сократилось на 20 процентов с тех пор, как в начале августа 2018 года впервые было сообщено об АЧС, а спрос на корм в Китае и импорт сои, согласно прогнозам, резко сократятся по сравнению с предыдущими прогнозами.